联商网2018-01-11

中商情报网讯:据数据统计,2017年全国新开业的大型商业项目高达323家(商业面积≥8万方,个别产品线项目或特色项目商业面积<8万方),新增商业建面体量超4189.9万方,大型项目平均建面近13万平方米,大型化趋势可见一斑。因项目众多,导致品牌招商难度增大,不少商业项目延期至2018年开业,甚至包括一些知名连锁开发企业项目,诸如光大安石的上海静安大融城、新世界的广州k11等。

另据统计,加上面积8万方以下商业面积的话,2017年新开业/试营业的商业项目数量远超过560家(商业面积≥2万方),其中不乏一些知名的商业项目。诸如6.8万方的南京鼓楼吾悦广场、5.4万方的武汉光谷k11、7.5万方的青岛卓越大融城、步步高集团旗下的贵港新天地和常德步步高广场等。

总体而言:

新一线城市最活跃

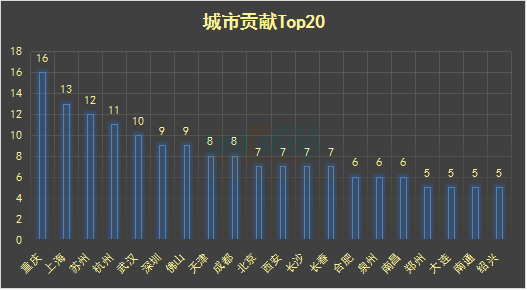

以开业数量≥5家作为标准,统计了全年城市活跃TOP20榜。单个城市上看:重庆最为活跃,开业16家继续蝉联全国大型开业购物中心数量之冠;上海开业13家,继续位列第二;苏州、杭州、武汉均上双,紧随其后;广东两大城市的深圳和佛山各开9家;另外,天津、成都、北京、西安、长沙、长春、合肥、泉州、南昌、郑州、大连、南通及绍兴均入榜。

整体上看,经济快速增长的新一线城市表现最为活跃。一方面,从TOP20榜单上看出,20个入榜的城市中,新一线城市就有10个,占一半,开业数量贡献上多达89家。

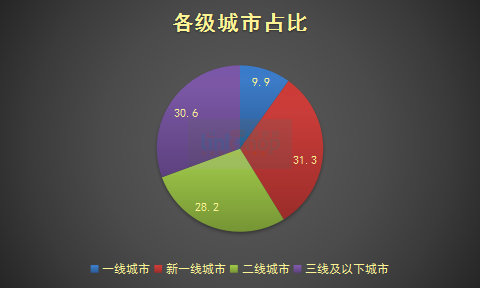

另一个方面,按照《第一财经周刊》2017年5月发布的新的中国城市分级排名榜单(不包含港澳台)进行统计后发现:15个新一线城市中,除东莞外,均有大型商业项目开业,数量高达101家,占总开业数量比31.3%;四大一线城市北上广深均有大型商业项目开业,为32家,占总开业数量比9.9%;30个二线城市除常州、珠海外均有大型商业项目开业,数量91家,占总开业数量比28.2%;三线及以下城市开业大型商业项目99家,占总开业数量比31.3%。

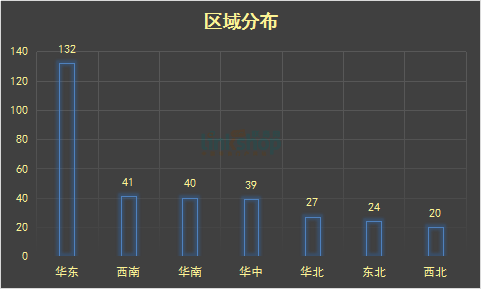

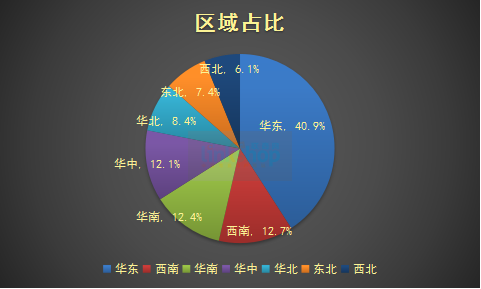

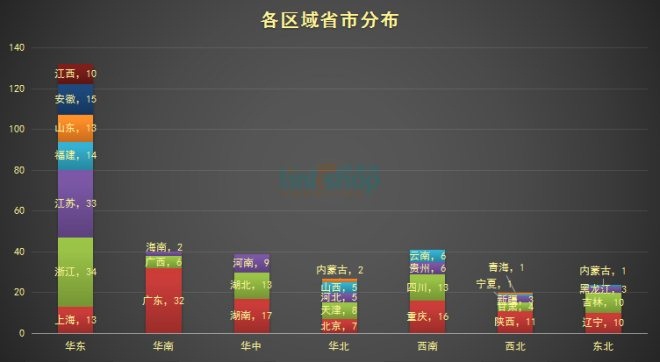

华南、华北、西南、西北顶一个华东

从区域上看,“老大哥”华东区当仁不让,以132家高居榜首,占开业总量的40.9%;西南在两大重点城市成都和重庆的抢眼表现助推下,以41家超过同样经济较发达的华南,占开业总量的12.7%;华南新开40家大型商业项目,占开业数量的12.4%;华中、华北、东北、西北分别以39家、27家、24家、20家位列其后。

有趣的是,华南、华北、西南、西北四个区域的数量之和刚好是华东的开业数量,再一次佐证了华东强大的商业吸引力。

具体到省市,浙江、江苏、广东三大经济强省分别以34家、33家、32家占据前三位。其他诸如福建、山东、安徽、江西、湖南、湖北、四川、陕西、辽宁、吉林以及重庆、上海等省市开业的大型商业项目数量在10家以上。

知名连锁企业爆发万达最抢眼

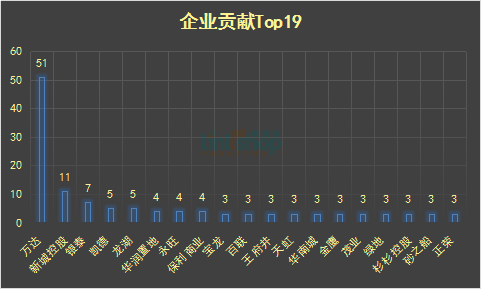

以开业数量≥3个作为标准,统计了全年企业贡献活跃TOP19榜。市场集中度较往年继续提升。

分析后发现,企业贡献活跃TOP19榜中,以大型的开发集团及连锁企业为主。万达、新城控股、银泰、凯德、龙湖、华润置地、永旺、保利商业、宝龙、百联、王府井、天虹、华南城、金鹰、茂业、绿地、杉杉控股、砂之船、正荣均是国内外知名的开发企业,其中银泰、百联、王府井、天虹、金鹰、华南城、茂业、杉杉控股、砂之船等是以百货和奥特莱斯开发为主的连锁企业。

这其中,万达是表现最为抢眼的。据联商网数据中心统计,2017年万达新开的商业项目达51家,除两个文旅项目外,其他49家均为万达广场,且只有北京怀柔青春万达广场商业面积在8万方以下,其中包括大量轻资产管理项目。另一大知名开发企业新城控股,2017全年新开12家吾悦广场,其中11家的商业面积在8万方以上。TOP19榜的19家企业合计贡献了124家大型商业项目,占总开业数量比38.4%。

另外,诸如步步高、苏宁置业、红星商业、远洋商业、欧亚、泰禾、兴隆、首创矩大、益田商业、友阿、禹洲商业、亿丰、奥园、恒大、港龙控股、中航、华宇、国贸、立天唐人、嘉兆控股等企业2017年开业的大型商业项目数量均不止一家。

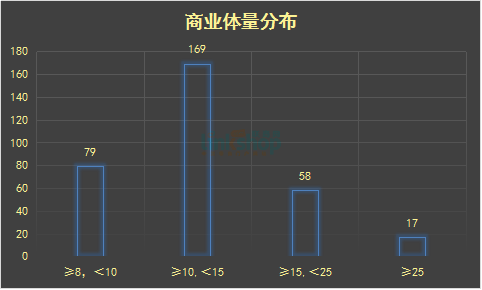

商业体量10-15万方的项目大幅增长

从商业规模的分布情况上看,体量10至15万方的大型商业项目新开数量最多,高达169家,占总开业数量比52.3%;8至10万方的大型商业项目新开业数量79家,占总开业数量比24.4%;15至25万方的超大型商业项目新开数量58家,占总开业数量占比18.0%;25万方以上的巨型商业项目新开数量较去年进一步增加达17家,占总开业数量占比5.3%。这表明,商业体量在10至15万方区间的项目是2017年最多的商业规模,这其实是近年来的整体趋势。

综合来看,业内认为10至15万平方米的大型购物中心性价比最高,既具竞争力又能有较好的财务回报,被认为是国内最理想规模。

趋势解读:

一、连锁集团发力,奥莱项目增加

据联商网数据中心统计,2017年大陆地区新开业各类奥莱项目46个,较2016年开业数量微增2个,由于项目众多,导致品牌招商难度增大,20多个奥莱项目延期至2018年。具体分析见《2017全年奥特莱斯开业报告出炉,三大势力角逐》

经统计分析,商业面积在8万方以上的大型奥特莱斯数量多达23个,占全年一半。且以连锁奥莱集团运营的项目为主,诸如砂之船、首创矩大、杉杉控股、亿丰、华南城。

另据统计,2017年还开业的奥莱项目包括商业面积6万方的聊城阳谷新世界广场奥特莱斯,面积4万方的武汉鄂州佛罗伦萨小镇一期,3.5万方的成都佛罗伦萨小镇,3万方的长春欧亚卖场奥特莱斯,存量资产转型而成的苏州影视城奥特莱斯,南京金鹰奥莱城2期升级的金鹰湖滨天地,作为芜湖美好名流印象商业广场主力店入驻的芜湖城市奥特莱斯,韩国衣恋集团接受后改造的存量资产项目沈阳萃兮优客城市广场、石家庄北国东尚优客城市奥莱、南昌恒茂百盛优客城市广场以及长春欧亚优客城市奥莱等。

此外,2017年万达首家奥特莱斯定位的购物中心漳州台商万达广场开业,项目汇集了施华洛世奇、tommyhilfiger、gant、欧赫名品、sapo名品集合店、dingshow名品集合店等国内外一二线名品。

二、存量改造项目、轻资产项目增多

随着部分重点城市商业地产发展渐趋成熟,不少在过往行业竞争中被淘汰的存量资产,也往往因为占据核心商圈、地铁等优势被其他开发商看上,历经升级改造或者更名更换运营商之后重新回归。

据联商网数据中心统计,2017年存量改造的商业项目(包括百货转型、更名重开、调整升级等模式)超过30个,略高于2016年,面积主要以3-5万方为主,其中面积8万方以上的不超过10个。这主要是因为存量改造项目一般都是面积较小、业态单一的传统的商业,为适应市场竞争,需要调整升级。诸如原易买得漕宝购物中心被盈石收购后更名为上海星宝购物中心重开、北京漂亮购物中心被华讯股份收购后调整重开、潍坊世纪泰华广场是由原世纪泰华百货转型而成、常德步步高广场也是百货转型项目,面积较大的存量改造项目有五角场万达广场、宁波余姚银泰城、宁波奉化银泰城、南京金鹰湖滨天地B区、福州东百中心A、B馆等。

▲重开的上海五角场万达广场

另一方面,集投资少、灵活性强、风险低等优点的轻资产运营模式备受各大开发商青睐,以万达集团、红星商业、宝龙地产、大悦城地产、新城控股、保利商业、华润置地、凯德商用、绿地控股、光大安石、星河商置、九方、世纪金源、永旺等为代表的名企纷纷开启商业地产轻资产化转型,就连百联、首创、砂之船等旗下奥莱也启动了轻资产布局。诸如广西北海万达广场、江西南昌西湖万达广场、河南新乡万达广场、义乌佛堂宝龙广场、青岛新城吾悦广场等轻资产商业相继在2017年开业。

三、巨型项目不断激增

如今大型购物中心遍布一二线城市,巨型购物中心凭借面积大可以配置更多更全的业态和特色品牌,且巨型购物中心用地往往由于竞争者少而拿地单价成本较低,更主要的是如今购物中心竞争激烈,吸引客流的重大砝码在于持续进行各类推广活动,无论营销费用还是专业团队的成本支出,巨型购物中心相对于大型尤其中型购物中心更容易分摊至租金收入中。

因此,近几年,巨型购物中心(扣除停车场、办公楼后购物中心建筑面积约25万方以上)不断出现在市场中。

据联商网数据中心统计,2017年商业建筑面积在25万方以上的购物中心多达17个,占全部开业数量比5.3%。其中2017年开业的巨型购物中心,商业体量越来越大,诸如50万方的南京金鹰世界和扬州金鹰新城市中心、40万方的杭州新天地中心和大连中央大道旅游文化购物中心、37万方的西安砂之船、36万方的深圳壹方城、35万方的重庆新光天地、34万方的北京世界之花假日广场等。

▲南京金鹰世界

对巨型购物中心的激增,联商网百人荟成员Alan66坦言,巨型购物中心对选址的要求、开发商的资金实力和招商运营能力要求都很高。“虽然现下巨型购物中心又开始进入市场,但在我国很多城市出现购物中心饱和甚至过量供应的背景下,体量更大的巨型购物中心在招商和运营上或面临更大的挑战”。

四、三四线城市逐步放量

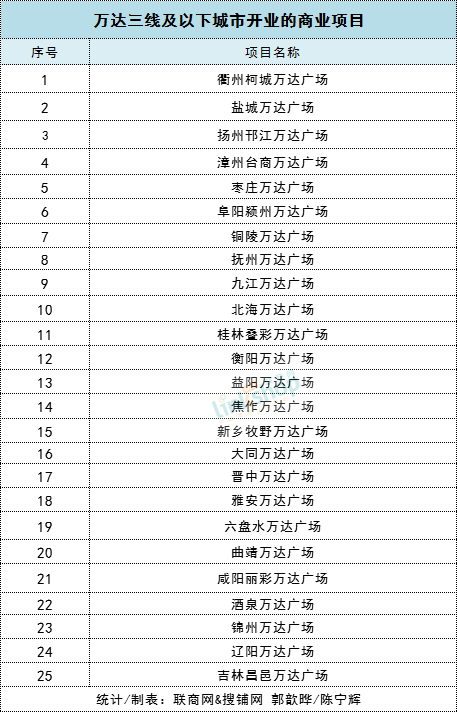

近年来,商业地产的供大于求和同质化已是业内共识,但不少发力商业地产的开发商,将目光投向了三四线城市。以万达为例,2017年开业的51个项目中,三线及其以下城市开业的项目多达25个,占比近一半。

据联商网数据中心统计分析,2017年开业的323个大型商业项目中,三线及其以下城市开业的数量99个,占比总开业数量30.6%。

对于商业地产的发展而言,三四线城市的人口情况和商业格局是个重大的机遇红利。据了解,目前三四线城市的人口占全国城市人口的53%,但购物中心只占到全国的16.5%。随着城镇化的发展,人口数量还在增加,且随着城镇化发展,居民的收入、消费水平以及对生活品质的要求都会随之增高,无疑给三四线城市的商业开发提供巨大的潜力。

但不可否认的是,三四线城市的招商运营困难较大、投资回报率相对偏低,这也是不可忽视的风险及挑战。因此,对开发商而言,选择进军三四线城市,需要深入分析当地的环境、人口结构、生活水平等因素。

附:2017年全国新开业大型购物中心统计表