时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

中商情报网讯:美容设备是指利用物理、电子技术,光学技术等方法给人美容的一种仪器。用来达到塑型,美白,嫩肤脱毛,祛斑祛痘的效果。

美容设备行业的上游主要提供激光器及其他光学器件、印制电路板、显示屏、晶体管、电容电阻、芯片、电源模块、变压器、电机、机壳、机加件等电子电气类元器件和机械部件。美容设备中游组装合成产品主要包括激光医疗设备、射频医疗设备、超声刀医疗设备、超声波医疗设备等。美容设备行业的下游主要是公立医院的整形外科、皮肤科和非公立医疗美容机构。

资料来源:中商产业研究院整理

一、美容设备上游零配件

电子电气类元器件、机械类行业属于充分竞争行业,行业技术成熟、产品供应稳定,且该类产品的价格波动幅度较小。但是,国产设备制造商对于部分重要零配件还需依赖进口,由于国内企业尚未完全掌握相关技术及制造工艺,故采购价格相对较高。

资料来源:中商产业研究院整理

(一)激光器

激光器是激光设备中最核心的零部件,是产生激光的装置,在物理结构上包括泵浦源、增益介质、谐振腔等。激光相对普通人造光具备亮度高、方向性强,频谱纯粹,相干性强等优点,更适用于工业加工环境。根据增益介质不同,激光器可分为气体激光器、液体激光器、固体激光器、光纤激光器以及半导体激光器。

从市场份额角度分析,国外激光器企业体量较大,国内激光器企业仍有差距。欧洲和美国在激光领域起步较早,技术上具备领先优势。当前中国激光器市场参与竞争的头部企业分别为美国IPG、锐科激光、创鑫激光、大族激光、杰普特、亚威股份等企业。IPG集团激光器销售份额占中国激光器市场总销售额比重超过50%,头部地位较为牢固。锐族激光和创鑫激光占据中国激光器市场销售份额第二位和第三位。随中国企业在技术水平及产品线布局等方面取得进步,本土企业激光器销售额占整体市场份额比重逐年攀升。

激光技术一直是国家大力支持的发展领域,近年来国家政策支持呈现加速状态。国家和地方均推行了许多政策,其中国家层面多以鼓励和支持激光技术在制造业中的应用为主,地方层面多以支持产业园区建设发展为主。自2015年国务院发布《中国制造2025》后,国务院、国家发改委、工信部、科技部等多个部门陆续颁布了一系列支持政策,与激光器有关的产业政策呈现加速状态,如2017年4月的《“十三五”先进制造技术领域科技创新专项规划》和2017年10月的《高端智能再制造行动计划(2018-2020年)》等,都明确了支持激光技术发展的方向。

(二)印制电路板

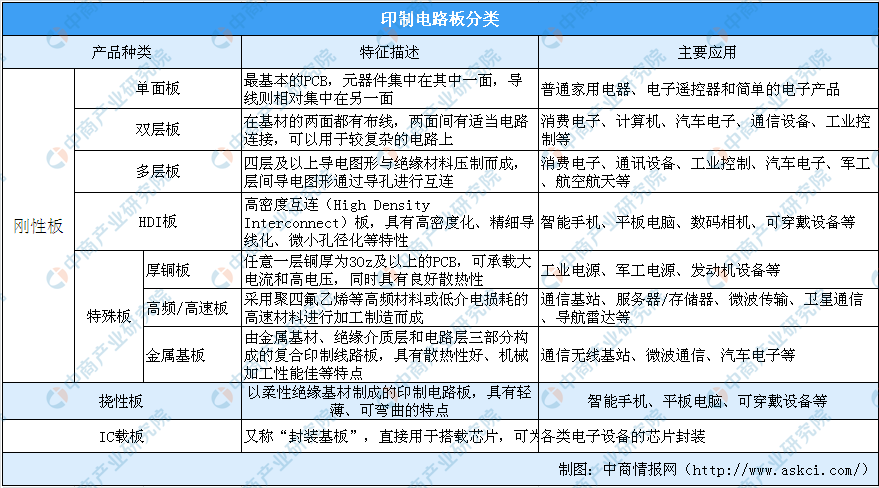

印制电路板(简称“PCB”)又称为印制线路板、印刷电路板、印刷线路板,它不仅为电子元器件提供固定装配的机械支撑、布线和电气连接等,同时也为自动锡焊提供阻焊图形,承载着电子设备数字及模拟信号传输、电源供给和射频微波信号发射与接收等多项功能。印制电路板一般可以分为单面板、双层板、多层板、HDI板、特殊板、挠性板、IC载板等主要细分种类。

资料来源:中商产业研究院整理

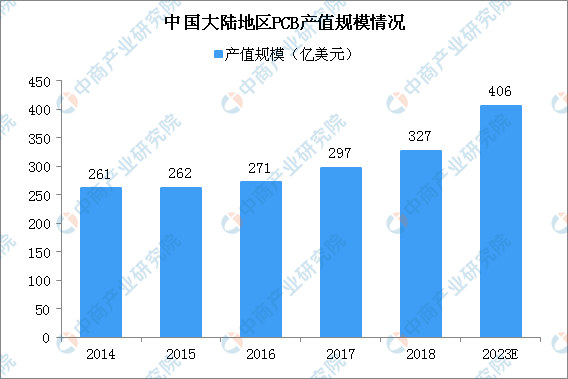

1、中国大陆PCB产值不断扩大

2000年之后,随着以电子信息产业为首的制造业向亚太区域转移,全球PCB制造中心在亚太地区快速壮大,中国PCB产值增速显着,中国PCB产业地位持续加强。根据Prismark数据,中国大陆地区PCB产值由2014年的261亿美元增长至2018年的327亿美元,年均复合增长率为5.8%,预计2023年产值将达到406亿美元。

数据来源:Prismark、中商产业研究院整理

2、中国PCB行业进入高质量发展阶段

尽管日韩厂商开始投资越南、印度、泰国等东南亚地区,但中国大陆具备稳定的内需增长和完善的产业配套,上下游的快速发展共同推动中国大陆PCB份额的持续提升。经过多年的发展和积累,中国PCB行业已经实现了“铜箔、玻纤布、环氧树脂→覆铜板→PCB”的完整产业链布局,具备了相关需求的配套能力,并且已形成一批具有一定规模和竞争力的本土厂商。随着我国经济发展迈入新常态,我国PCB产业也由要素驱动、投资驱动的高增长阶段转向创新驱动、产业不断优化升级的高质量发展阶段。

3、中国PCB行业企业竞争激烈

国内PCB行业与全球市场呈现出一致性,市场较为分散、竞争充分,一方面,全球市场占据领导地位的台资、日资企业大部分在国内设有子公司,另一方面,国内本土企业不断壮大、竞争力日益增强。

资料来源:CPCA、中商产业研究院整理

根据CPCA公布的第十八届(2018)中国电子电路排行榜,2018年中国内资PCB企业排名前十的企业如下:苏州东山精密制造股份有限公司、深南电路股份有限公司、深圳市景旺电子股份有限公司、崇达技术股份有限公司、深圳市兴森快捷电路科技股份有限公司、胜宏科技(惠州)股份有限公司、深圳市五株科技股份有限公司、汕头超声印制板公司、珠海方正印刷电路板发展有限公司、厦门弘信电子科技股份有限公司。

4、产业分布逐渐从沿海向内陆辐射

目前中国大陆PCB企业受产业集群效应影响,主要分布在珠三角、长三角等电子信息产业集中度高、对基础元件需求量大并具备良好运输和水、电条件的区域。根据广东省电路板行业协会统计,广东省占中国大陆PCB总产值的60%左右,且PCB百强企业和上市公司数量均处于绝对领先地位。

近几年,随着广东省劳动力成本上升、环保要求不断提高以及内陆地区出台相关支持政策等因素影响,PCB产业开始逐步向内陆产业条件较好的省市转移,尤其是江西、湖南、湖北等经济产业带的PCB产能呈现快速增长的发展势头。江西省作为沿海城市向中部延伸的重要地带,兼具独特的地理位置优势以及丰富的水资源,加上地方政府大力推动电子信息产业相关的招商引资,逐渐成为沿海城市PCB企业主要转移基地。

PCB企业的内迁有助于充分利用各地区的不同优势、完善资源优化配置,是促进PCB企业实现良好的成本管控、保持竞争优势的重要举措。未来,中西部地区将有望建立、完善PCB相关产业链,逐渐发展成主要生产制造基地,同时推动珠三角、长三角等地区转型成为更加高端的PCB研发制造中心。

(三)变压器

变压器是利用电磁感应的原理来改变交流电压的装置,主要构件是初级线圈、次级线圈和铁芯(磁芯)。主要功能有:电压变换、电流变换、阻抗变换、隔离、稳压(磁饱和变压器)等。

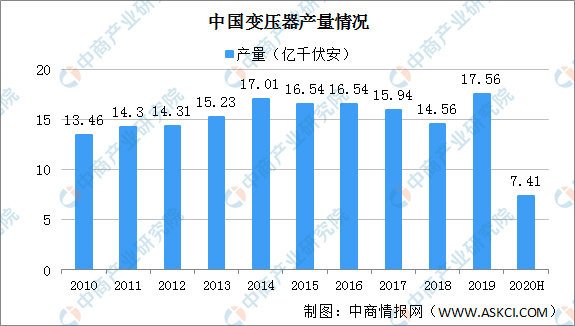

根据中国机经网的数据显示,2010-2020年,我国变压器产量呈现波动趋势。2019年为17.56亿千伏安,同比上升20.6%。2020年上半年我国变压器产量为7.41亿千伏安,同比下降5.52%。

数据来源:中国机经网、中商产业研究院整理

从企业竞争格局上看,中国变压器行业竞争激烈,我国变压器制造企业中,500kV以上变压器的生产企业近30家;220kV及以上企业约50家;110kV及以下具有一定规模的生产企业约130家左右,市场格局趋于稳定。

中国变压器企业可以分为四大阵营:ABB、AREVA、西门子、东芝等几大跨国集团公司以技术和管理优势形成了第一阵营。保变、特变、西变等国内大型企业通过提升产品的技术水平和等级,形成第二阵营;以江苏华鹏变压器有限公司、青岛青波变压器股份有限公司、顺特电气有限公司、山东达驰电气股份有限公司、杭州钱江电气集团有限公司等为代表的制造企业形成了第三阵营;不少民营企业由于经营机制灵活,没有非生产性的负担,也形成了一定的市场份额,形成第四阵营。

(四)显示屏

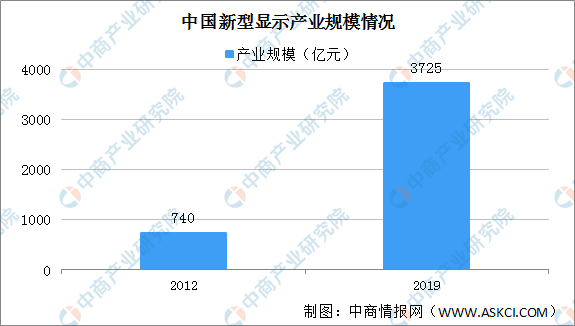

1、新型显示产业规模稳步增长

近年来,中国新型显示产业规模保持稳步增长态势。工业和信息化部副部长王志军在日前召开的2020世界显示产业大会上表示,国新型显示产业规模从2012年的740亿元增长至2019年的3725亿元,年均增长率超过20%。作为信息交互的重要端口,新型显示产业已发展成为新一代信息技术的先导性支柱产业。随着从万物互联到万物显示时代的到来,人工智能、云计算、物联网等新一代技术为新型显示技术的创新带来了更多机遇和可能。

数据来源:工信部、中商产业研究院整理

2、新型显示产业形成四大产业的集聚区

在区域集群协同发展之下,当前中国新型显示产业规模已成为全球第一。在区域布局方面,中国新型显示产业形成了环渤海区域、长三角区域、珠三角区域、中西部地区四大产业的集聚区。其中,广东、安徽、四川三个地区产能规模最大,总体规模占比超六成。作为长三角一体化发展机制下的显示产业牵头者,安徽在全国率先发展新型显示产业,吸引新型显示产业各类资源向省会合肥聚集。

3、新型显示产业核心竞争力持续提升

随着主流技术不断完善,我国新型显示产业渐进式的创新正持续推进。“从性能上来看,提升了对比度,正在追求更低功耗;集成度方面也逐渐突出,手机屏下指纹、摄像头技术正在加快发展;显示的形态也越来越多样,有折叠的、拉升的、卷曲的,延续了去年的发展势头,取得了良好的市场反馈。

(五)芯片

1、中国芯片主要依赖进口

中国作为全球最大的制造业大国,芯片主要依赖进口。据中国海关数据显示,2019年中国芯片进口额达到3040亿美元,进口额远远超过原油。虽然整体芯片进口金额十分庞大,但是较2018年进口额却减少了80亿美元,同比下降2.6%。据中国半导体行业协会副理事长魏少军在南京举行的世界半导体大会上表示,中国2020年芯片进口预计将连续第三年保持在3000亿美元以上。

数据来源:中国海关、中商产业研究院整理

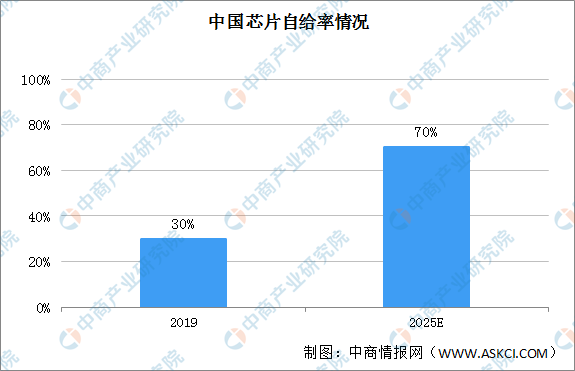

2、中国芯片自给率仅为30%

芯片的地位不断突出,随着5G电信技术的发展,人工智能与物联网技术的推动下,对芯片的需求量仍会保持持续增长趋势,让自己掌握芯片的核心技术也成为行业发展的不可或缺的部分,唯其如此,才能占领半导体产业发展的制高点,才能让中国半导体产业行稳致远。在政策大力推动下,芯片产业有很大的国产替代空间,整个国内芯片行业市场化发展程度也有很大的提升空间。

根据官方公布的数据,国芯片自给率要在2025年达到70%,而2019年我国芯片自给率仅为30%左右,也就是说要在6年时间里,自给率翻一倍以上。

数据来源:中商产业研究院整理

三、美容设备中游组装合成产品

美容设备组装合成产品主要包括激光医疗设备、射频医疗设备、超声刀医疗设备、超声波医疗设备等。本文重点介绍激光医疗设备。

(一)激光医疗美容市场增长快

激光和其他光电类医疗美容是主要的非手术类医疗美容(含微整形)方式之一。其主要原理是采用对人体有益、透过能力较强、人体组织吸收率高的光波波段,利用光的选择性热解原理及光化学作用、光机械作用,改善面部肤色晦暗、色素沉着、皮肤松弛、皱纹、毛孔粗大、皮肤粗糙等,起到美容效果。

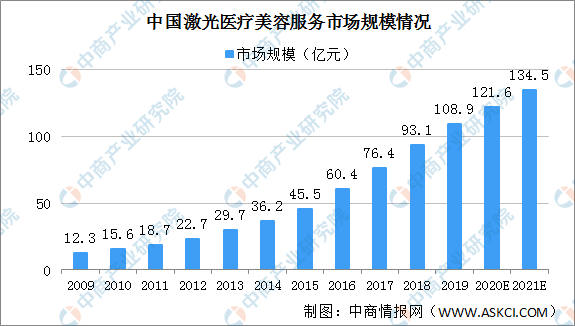

激光医疗美容是中国整体医疗美容服务市场中增长较快的子市场之一。2009年中国激光医疗美容服务的市场规模仅12.3亿元,2016年已达到60.4亿元,年复合增长率25.54%。预计2020年中国激光美容服务市场规模将突破120亿元,2021年增至134.5亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

(二)激光美容仪器市场发展迅速

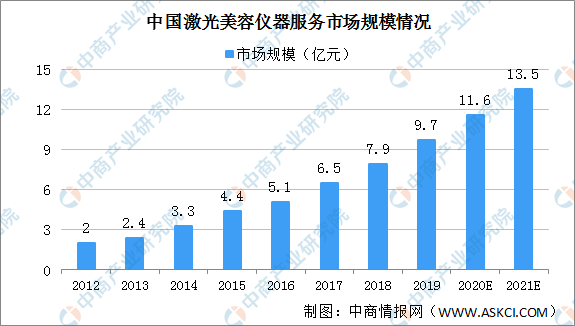

医美器械市场器械种类繁多,其中激光美容仪器通过“轻度介入“的方式达到整形美容的效果,成为美容医疗市场的中坚力量。我国激光美容仪器市场发展迅速,2012-2017年5年复合增长率达26.6%,2017年市场规模6.5亿元。预计2020年市场规模将达11.6亿元,2021年增至13.5亿元。

数据来源:中商产业研究院整理

(三)外资企业占据主导地位

竞争格局上,国内从事激光医疗美容设备生产、制造、代理的厂家达百余家。但由于此类医疗美容产品种类较多,单一企业很难覆盖全部产品种类,各企业均有其侧重的产品线方向。另一方面,由于国内相关美容技术的发展起步晚于欧美发达国家,市场启动早期,外资企业依托强大的品牌和技术优势,占据了国内公立和中高端私立医院的大部分市场。近年来,随着我国自主相关美容技术的发展和进步,国产制造企业也开始在激光和其他光电类医疗美容领域崭露头角。

目前,国内主流的激光医疗设备厂商有色列飞顿(Alma)、中国奇致激光、美国科医人(Lumenis)和美国赛诺秀(Cynosure)、欧洲之星(Fotona)、赛诺龙(Syneron)、中国半岛医疗、中国深圳GSD等。

资料来源:中商产业研究院整理

三、美容设备下游销售渠道

我国医疗美容服务主体主要有公立医院的整形外科、皮肤科和非公立医疗美容机构,其中非公立医疗美容机构又分为大型连锁医院、中型医院和小型诊所,数量众多,较为分散。公立医院因其公立性质,主要承担治疗性医疗服务,而医疗美容偏向于消费性医疗服务,民营资本充分竞争,非公立医疗美容机构是其主要服务主体。

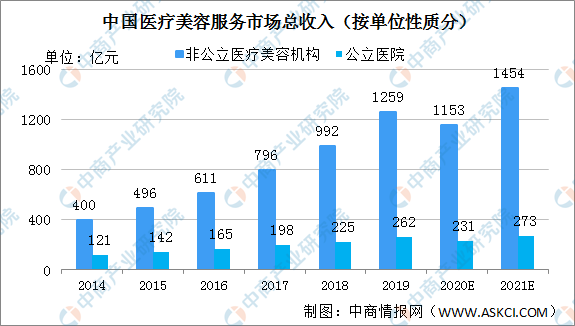

1、私人医疗美容服务市场市场潜力大

2018年,非公立医疗美容机构收入占市场总收入的81.5%,达992亿元,而2014年为400亿元,2014-2018年的复合年增长率为25.5%。受疫情影响,医疗美容消费减少,预计2020年非公立医疗美容机构收入将下降。由于医疗美容需求不断增长,随着疫情好转,医疗美容需求将慢慢释放,预计2021年中国非公立医疗美容机构总收入将达1454亿元。公立医院美容服务市场增长相对缓慢。公立医院医疗美容服务市场规模由2014年的121亿元增至2018年的225亿元,复合年增长率为16.7%。预计2021年公立医院医疗美容服务市场收入将达到273亿元。

数据来源:国际美容整形外科协会、中商产业研究院整理

2、医疗美容机构行业集中度低

我国医疗美容行业集中度较低,且医美资源分布不均,机构地域特征明显。目前我国主要大型医疗美容机构的连锁家数和医师数量都相对较少,市场占有率仅为7.5%,相较于欧美市场上连锁美容企业超过48%的市占率,我国医美行业还存在巨大的整合空间。此外,我国医美资源主要集中在一线城市及长三角、珠三角和西南(成都、重庆)等医美需求较为旺盛的地区,而市场广度更大的中西部二三线城市的市场需求相对疲弱,资源分布不均,医美机构地域特征明显。

未来,在资本的推动下,拥有先进的医疗设备设施和经验丰富的管理营销团队,以及服务意识和服务水平俱佳的医疗美容机构将在行业竞争中脱颖而出,大型民营医疗美容医院的崛起将成为医疗美容行业发展的重要助力。

资料来源:中商产业研究院整理

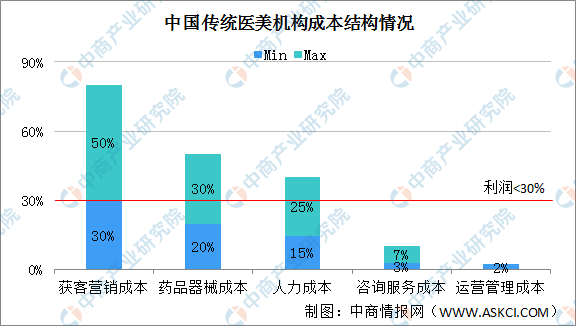

3、医美机构利润营销成本高

传统医美机构获客营销成本为30%-50%,药品器械成本占20%-30%,人力成本(主要为医生成本)15-25%,咨询服务成本3-7%,除以上成本外,还包含运营管理成本等。成本构成中营销获客成本居高难下,极大地压缩了医美机构的利润空间,小型医美机构入不敷出,面临倒闭的困境。

资料来源:头豹研究院、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国美容设备行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33