时间:12-23 14:01

时间:12-23 11:39

时间:12-23 11:33

时间:12-23 11:31

中商情报网讯:半导体是一种常温下导电性能介于导体与绝缘体之间的材料,同时也是一种导电性可控,范围从绝缘体到导体之间的材料。半导体的发展程度是衡量一个国家科技发展水平的核心指标之一,属于国家高度重视和鼓励发展的行业。

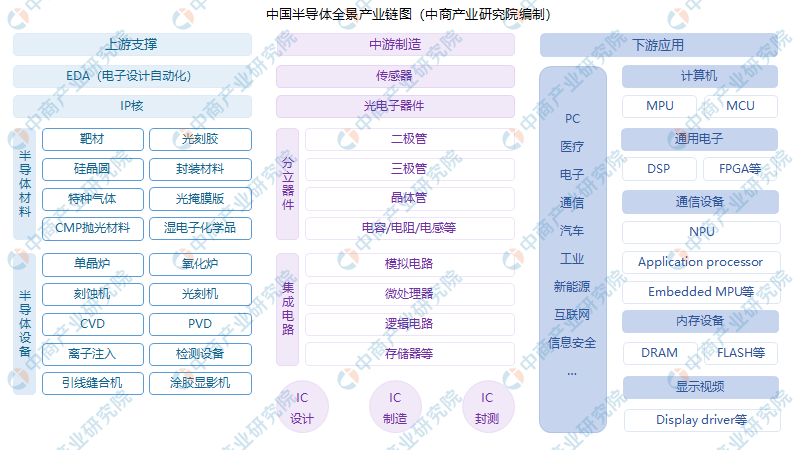

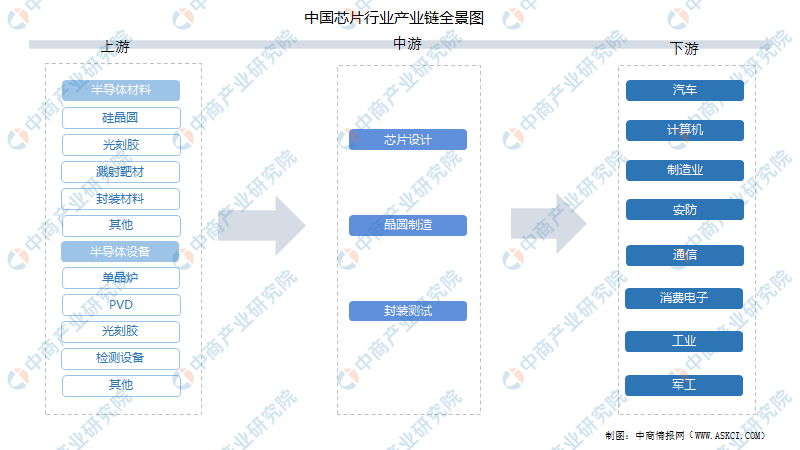

一、半导体全产业链图

资料来源:中商产业研究院整理

二、半导体上游支撑行业

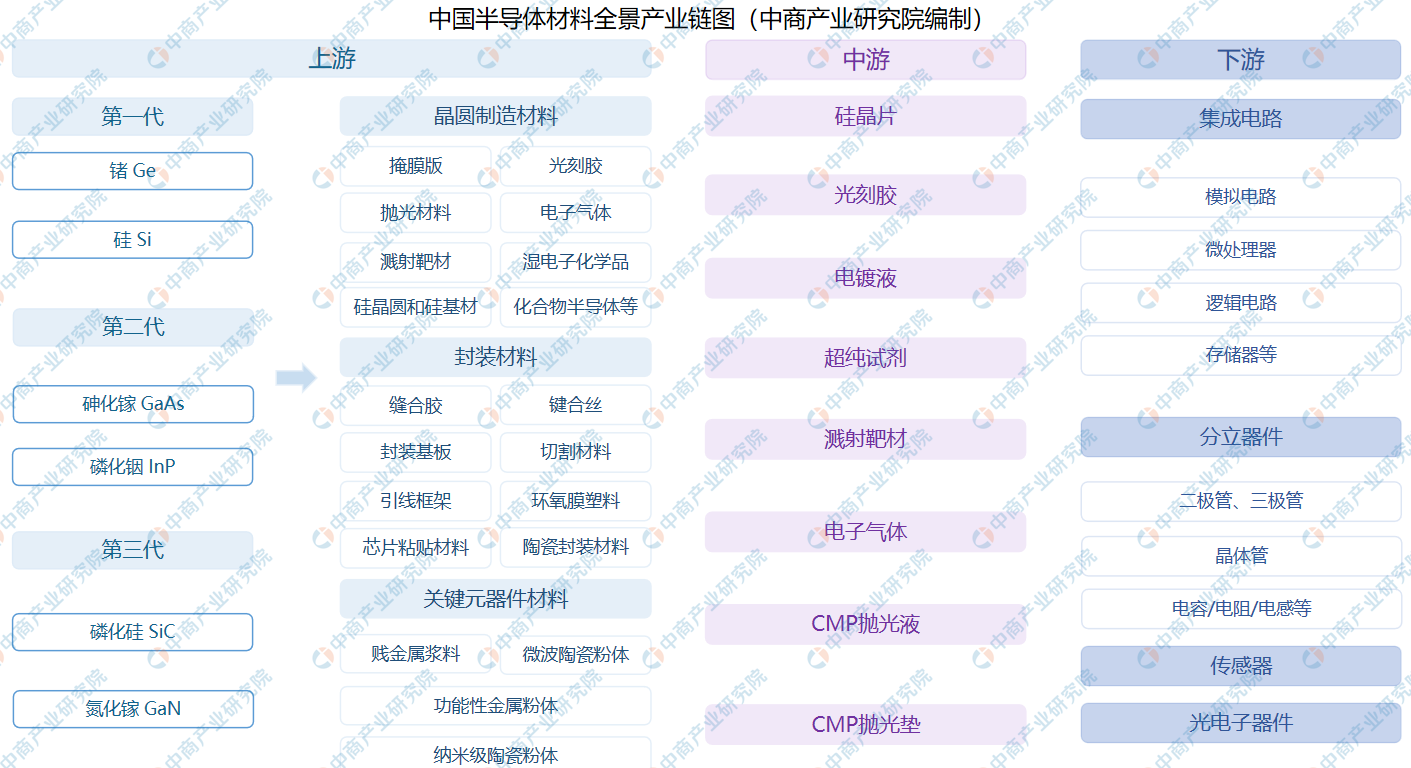

(一)半导体材料行业

半导体材料是产业链上游环节中非常重要的一环。半导体行业经过近六十年的发展,材料经历了三次明显的换代和发展。相比于第一、二代半导体,第三代半导体基体材料具有更高的禁带宽度、更高击穿电压、更好电导率和热导率,在高温、高压、高功率和高频领域将替代前两代半导体材料。

资料来源:中商产业研究院整理

1.半导体材料

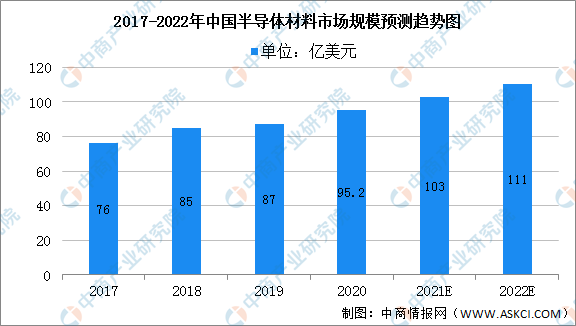

2017-2020年,中国半导体材料市场规模逐年增长,从2017年的76亿美元增长至2020年的95.2亿美元,复合增长率为7.8%。2020年中国半导体材料市场规模达95.2亿美元,跃居全球第二,中国以9.2%的增长速度,成为全球仅有的两个增长市场之一。中商产业研究院预计2022年中国半导体材料市场规模将达111亿美元。

数据来源:SEMI、中商产业研究院整理

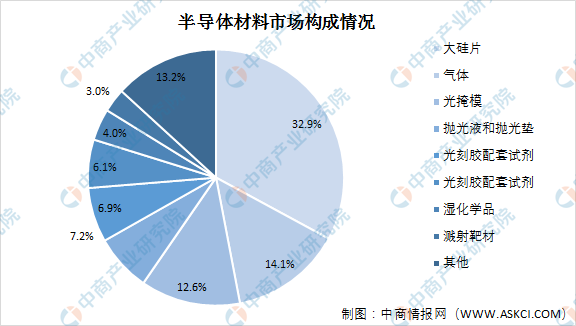

半导体材料市场占比

在半导体材料市场构成方面,大硅片占比最大,占比为32.9%。其次为气体,占比为14.1%,光掩膜排名第三,占比为12.6%,随后分别为抛光液和抛光垫、光刻胶配套试剂、光刻胶、湿化学品、溅射靶材,占比分别为7.2%、6.9%、6.1%、4%和3%。

数据来源:中商产业研究院整理

2.硅片

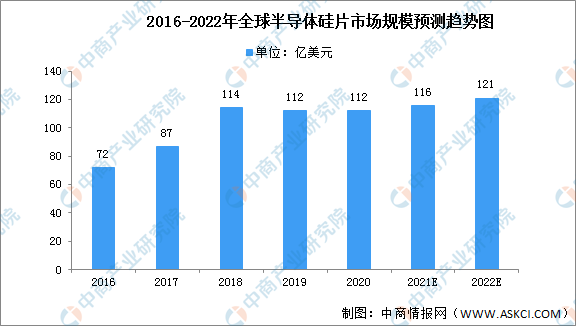

(1)硅片市场规模

自2016年硅片价格上涨起,全球半导体硅片市场规模因此得到增长。2019年,尽管全球半导体硅片价格上涨,但市场规模却有所下滑。2020年全球半导体硅片市场规模与2019年持平,没有出现下滑趋势。未来,受5G及汽车行业的复苏影响,半导体行业将回暖,半导体硅片市场规模受此影响有望恢复增长,预计2022年市场规模将达121亿美元。

数据来源:SMI、中商产业研究院整理

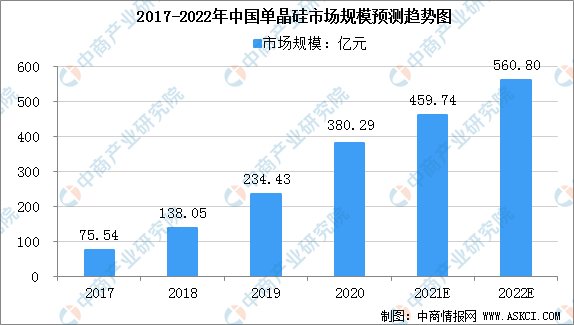

(2)单晶硅

单晶硅作为一种比较活泼的非金属元素晶体,是晶体材料的重要组成部分,处于新材料发展的前沿。单晶硅是单质硅的一种形态。数据显示,我国单晶硅行业市场规模由2017年75.54亿元增至2020年380.29亿元,年均复合增长率为71.4%。中商产业研究院预测,2022年我国单晶硅行业市场规模可达560.8亿元。

数据来源:中商产业研究院整理

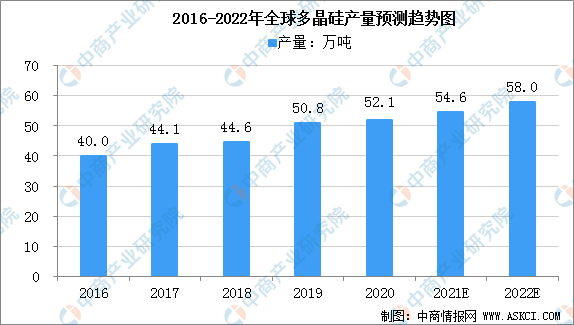

(3)多晶硅

多晶硅,是单质硅的一种形态。熔融的单质硅在过冷条件下凝固时,硅原子以金刚石晶格形态排列成许多晶核,如这些晶核长成晶面取向不同的晶粒,则这些晶粒结合起来,就结晶成多晶硅。近年来,全球多晶硅产量稳步增长,2016年多晶硅产量40万吨,2019年突破50万吨,2020年产量增至52.1万吨。中商产业研究院预计,2022年全球多晶硅产量将达58万吨。

数据来源:CPIA、中商产业研究院整理

(4)重点企业分析

资料来源:中商产业研究院整理

3.光刻胶

光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料。由感光树脂、增感剂和溶剂3种主要成分组成对光敏感的混合液体。

资料来源:中商产业研究院

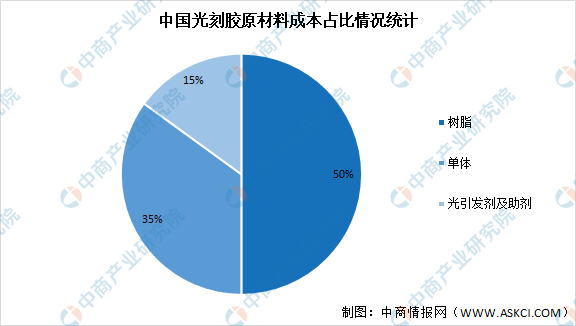

(1)光刻胶原料成本占比

生产光刻胶的原料包括光引发剂(包括光增感剂、光致产酸剂)、光刻胶树脂、单体及其他助剂等。数据显示,树脂占光刻胶总成本的50%,在光刻胶各成分中占比最大,其次是占35%的单体和占15%的光引发剂及其他助剂。

数据来源:中商产业研究院整理

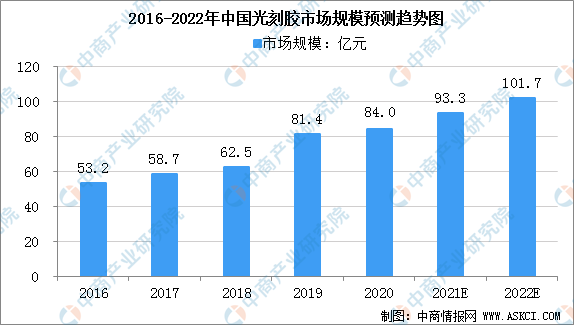

(2)光刻胶市场规模

作为半导体、平板显示及PCB行业制造环节中关键的材料,光刻胶的市场需求得到快速释放,尤其是LCD光刻胶。数据显示,我国光刻胶市场规模由2016年53.2亿元增至2019年81.4亿元,年均复合增长率为15.23%。中商产业研究院预测,2022年我国光刻胶市场规模可达101.7亿元。

数据来源:中商产业研究院整理

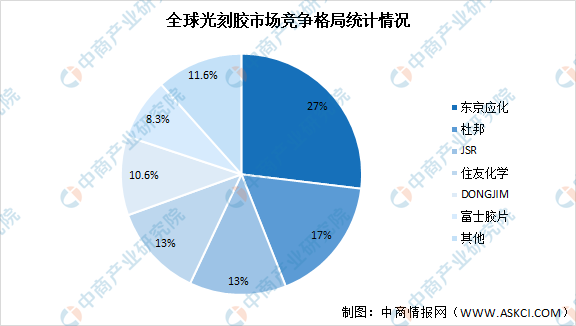

(3)光刻胶企业竞争格局

目前,全球光刻胶生产制造主要被日本JSR、东京应化、信越化学、住友化学等制造商所垄断,尤其在高分辨率的KrF和ArF光刻胶领域,其核心技术基本由美国和日本制造商所掌握。中国本土企业在光刻胶市场的份额较低,与国外光刻胶制造商仍存在差距。数据显示,东京应化市场占比最大达27%,杜邦市场占比达17%,JSR市场占比达13%。

数据来源:中商产业研究院整理

(4)光刻胶重点企业

资料来源:中商产业研究院整理

4.靶材

靶材主要由靶坯、背板或背管等部分构成,其中,靶坯是高速离子束流轰击的目标材料,属于溅射靶材的核心部分,在溅射镀膜过程中,靶坯被离子撞击后,其表面原子被溅射飞散出来并沉积于基板上制成薄膜材料,溅射镀膜是靶材整个产业链中技术要求最高的环节。

资料来源:中商产业研究院整理

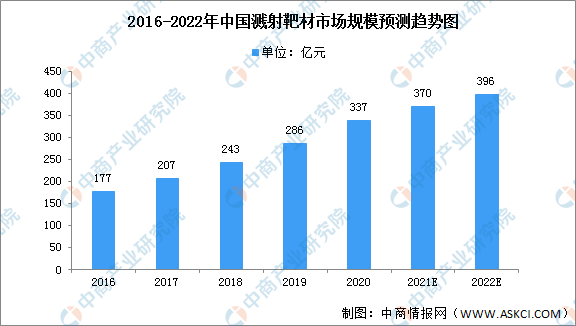

(1)靶材市场规模

按使用的原材料材质不同,溅射靶材可分为金属/非金属单质靶材、合金靶材、化合物靶材等。2016-2020年我国溅射靶材市场规模将从177亿元升至337亿元,年均复合增长率为17.46%,中商产业研究院预计2022年中国溅射靶材市场规模将达396亿元。

数据来源:江丰电子、中商产业研究院整理

(2)靶材应用市场

20世纪90年代以来,随着消费电子等终端应用市场的飞速发展,靶材的市场规模日益扩大,呈现高速增长的势头。靶材主要应用于半导体、太阳能和平板显示等在内的电子行业。其中,半导体芯片占比最高为45%,随后是太阳能和显示面板,分别占比为42%和8%。

数据来源:中商产业研究院整理

(3)靶材相关上市企业

资料来源:中商产业研究院整理

5.封装材料

中国集成电路产业的发展中,封装测试行业虽不像设计和芯片制造业的高速发展那样抢眼,但也一直保持着稳定增长的势头。

封装是将芯片在基板上布局、固定及连接,并用可塑性绝缘介质灌封形成电子产品的过程,目的是保护芯片免受损伤,保证芯片的散热性能,以及实现电能和电信号的传输,确保系统正常工作;封装体主要是提供一个引线的接口,内部电性讯号可通过引脚将芯片链接到系统,并避免芯片受到外力、水、湿气、化学物等的破坏和腐蚀等。

资料来源:中商产业研究院整理

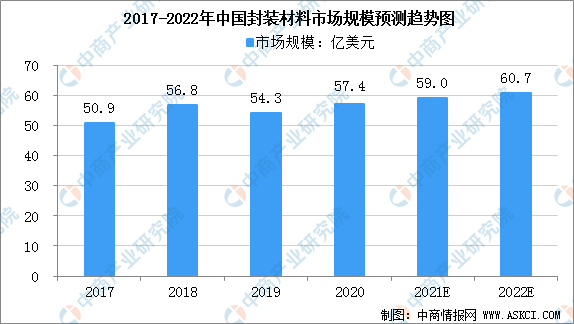

(1)封装材料市场规模

受行业整体不景气影响,2019年全球半导体材料市场营收下滑显著,包括半导体封装材料。据统计,2019年中国封装材料市场规模为54.3亿美元,同比2018年的56.8亿美元下降4.4%。随着半导体行业回暖,中商产业研究院预计2022年中国封装材料市场规模将达60.7亿美元。

数据来源:中国电子材料行业协会、中商产业研究院整理

(2)封装材料占比结构图

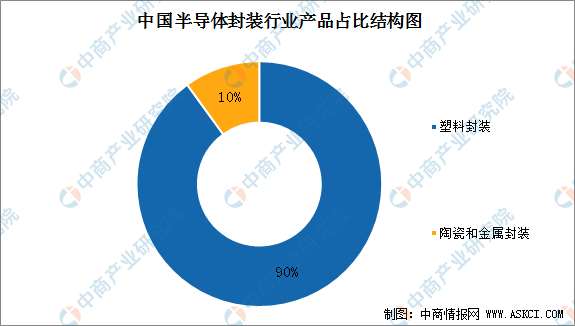

“封装技术”是一种将集成电路用绝缘的塑料或陶瓷材料打包的技术。目前,集成电路行业的常用封装主要包括BGA封装、BQFP封装、碰焊PGA封装等在内的40余种封装类型,其中只有极少数使用除塑料封装之外的陶瓷和金属封装,塑料封装占整个封装行业市场规模的90%以上,而陶瓷和金属封装合并占比在10%左右。

数据来源:中商产业研究院整理

(3)封装基板

半导体封装材料可细分为6类:芯片粘结材料、键合丝、陶瓷封装材料、引线框架、封装基板、切割材料。

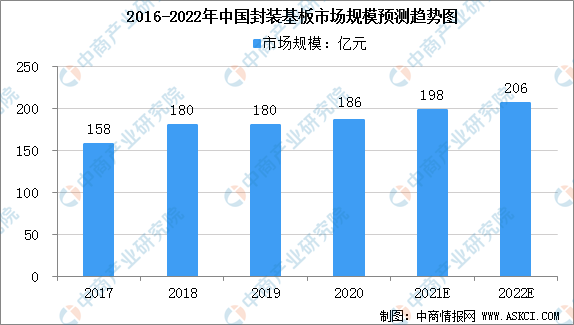

中国封装基板市场规模占封测材料市场规模的46-50%,预计随着封装基板生产技术不断的发展,占比将不断提升;若2019年中国封装基板市场规模占封测材料市场规模的48%,则封装基板市场规模将达到186亿元。中商产业研究院预计2022年中国封装基板市场规模达206亿元。

数据来源:中商产业研究院整理

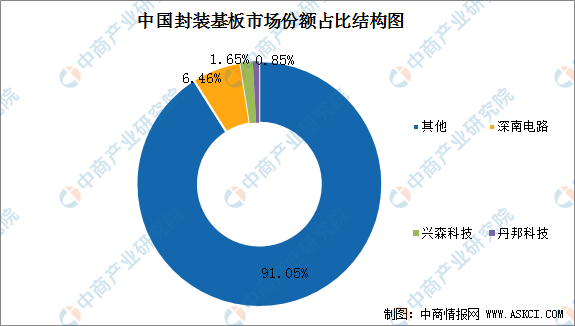

从各封装基板企业营业收入来看,中国封装基板市场集中度较为分散。2019年深南电路封装基板市场占有率为6.46%,兴森科技封装基板市场占有率为1.65%,丹邦科技封装基板市场占有率为0.85%。

数据来源:中商产业研究院整理

(二)半导体设备

半导体专用设备泛指用于生产各类半导体产品所需的生产设备,属于半导体行业产业链的支撑环节,包括光刻设备、刻蚀设备、薄膜沉积设备。

资料来源:中商产业研究院整理

1.半导体设备

(1)半导体设备市场规模

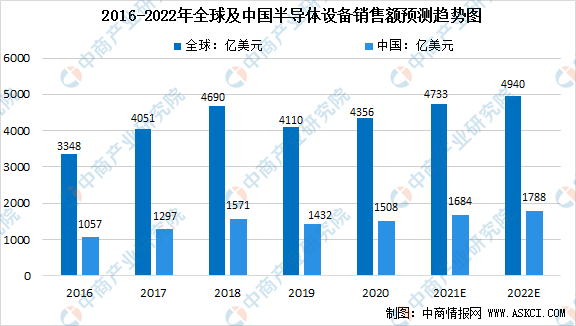

半导体专用设备市场与半导体产业景气状况紧密相关,其中芯片制造设备是半导体专用设备行业需求最大的领域,下游新兴产业的快速发展是半导体设备行业的最大驱动力。数据显示,2020年全球半导体销售额达4356亿美元,同比增长5.98%,中国半导体销售额达1508亿美元。中商产业研究院预计2022年全球及中国半导体设备市场规模分别达4940亿美元和1788亿美元。

数据来源:WIND、中商产业研究院整理

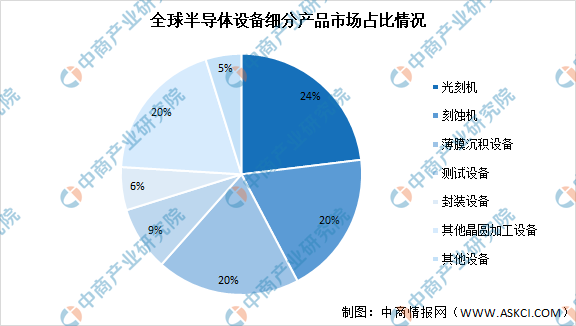

(2)半导体设备市场占比

从细分产品来看,光刻机、刻蚀机、薄膜沉积设备为半导体设备的核心设备,分别占比24%、20%、20%。其次为测试设备和封装设备,分别占比9%、6%。

数据来源:SEMI、中商产业研究院整理

2.光刻机

光刻机作为芯片产业的核心装备,有人称它为“人类最精密复杂的机器”,同时也被称为半导体工业皇冠上的明珠。光刻的主要作用是将掩模版上的芯片电路图转移到硅片上,是芯片制造的核心环节。光刻工艺定义了半导体器件的尺寸,光刻的工艺水平直接决定芯片的制程和性能水平。

资料来源:中商产业研究院整理

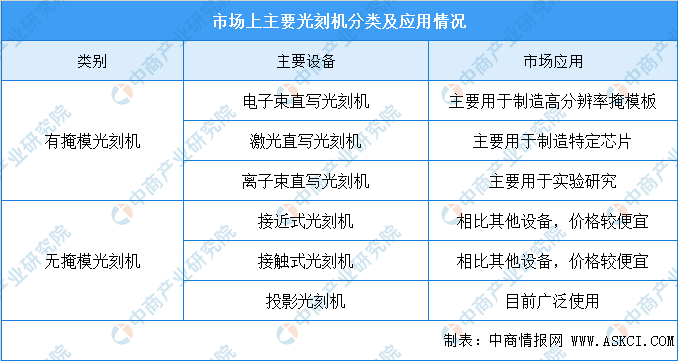

(1)光刻机分类

光刻机按照有无掩模可分为有掩模光刻机和无掩模光刻机。这两类光刻机分别有不同的种类:无掩模光刻机分为电子束直写光刻机、激光直写光刻机、离子束直写光刻机,有掩模光刻机分为接近/接触式光刻机以及投影光刻机。

资料来源:中商产业研究院整理

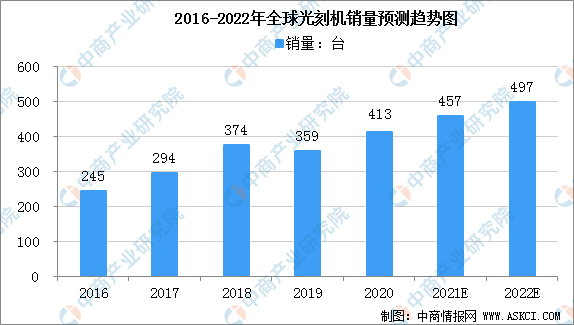

(2)光刻机市场规模

根据ASML、Canon、Nikon公告,2020年全球光刻机销量413台,同比增长15%,按季度依次是95台、95台、97台、126台,分别同比增长19%、25%、8%、12%,销售额130多亿美元均创历史新高。中商产业研究院预计2022年全球光刻机销量将达497台。

数据来源:ASML、Canon、Nikon公告、中商产业研究院整理

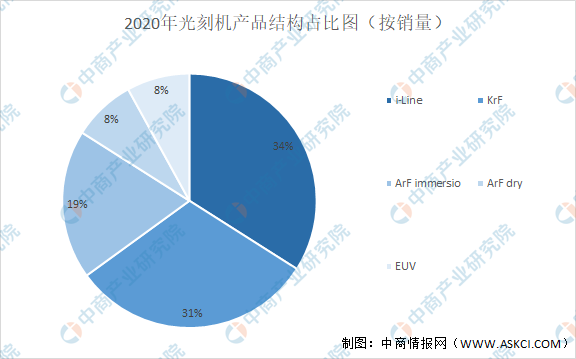

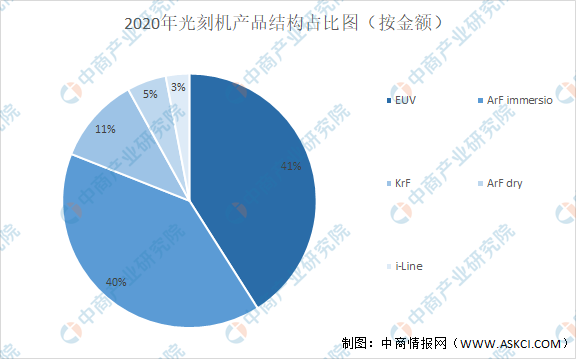

(3)光刻机市场占比

数据显示,2020年EUV光刻机销量31台占比8%,销售额55亿美元同比增长76%,占光刻机市场规模的比例为41%;ArFimmersio销量80台占19%,销售额估计54亿美元同比下降7%,但占全球光刻机市场的40%。ArFdry、KrF、i-line光刻机销量分别为32台、130台、140台,分别同比增长3%、57%、25%,销量占比依次是8%、31%、34%,销售额占比依次是5%、11%、3%。

数据来源:ASML、Canon、Nikon公告、中商产业研究院整理

数据来源:ASML、Canon、Nikon公告、中商产业研究院整理

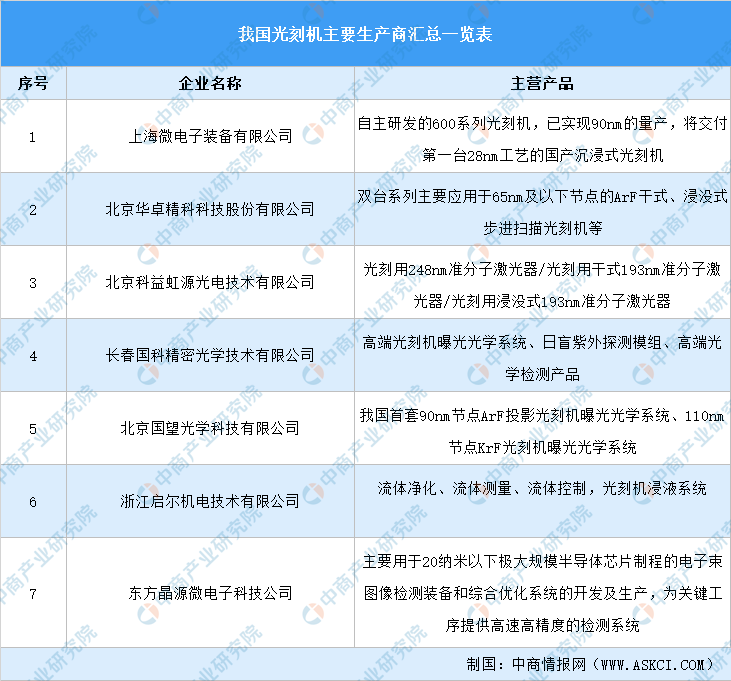

(4)光刻机重点企业分析

全球光刻机市场主要由荷兰的ASML、日本尼康(Nikon)和佳能(Canon)三家占据。如今虽然ASML正逐渐解除对华产品的禁售,但EUV这类的顶尖光刻机由于产能有限。中国光刻机主要生产商有上海微电子装备公司、北京华卓精科科技股份有限公司等。

资料来源:中商产业研究院整理

3.刻蚀机

刻蚀机是芯片制造过程中的核心设备之一,刻蚀是利用化学或者物理的方法将晶圆表面附着的不必要的材质进行去除的过程。在刻蚀机中,闪电、极光也都是等离子体会轰击在晶圆表面,将原子直接打出,或发生化学反应,与晶圆上的材料形成新的化合物挥发,实现刻蚀。

资料来源:中商产业研究院

(1)刻蚀工艺

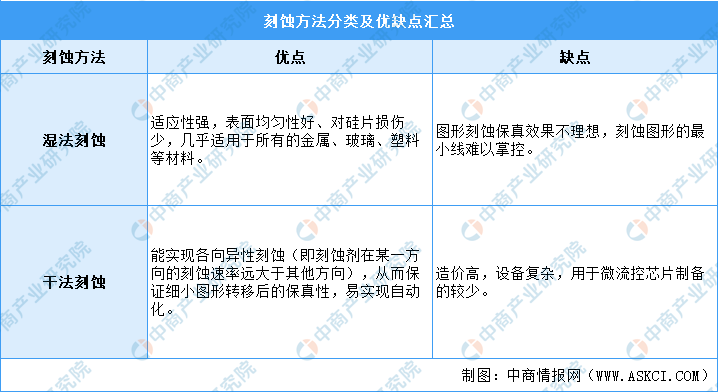

刻蚀工艺指的是用化学和物理方法,在经显影后的电路图永久和精确地留在晶圆上,选择性地去除硅片上不需要的材料。刻蚀工艺的方法有两大类,湿法蚀刻和干法蚀刻。具体如下图所示:

资料来源:中商产业研究院整理

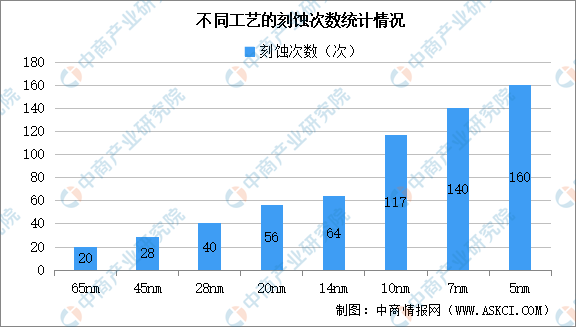

由于光刻机在20nm以下光刻步骤受到光波长度的限制,因此无法直接进行光刻与刻蚀步骤,而是通过多次光刻、刻蚀生产出符合人们要求的更微小的结构。目前普遍采用多重模板工艺原理,即通过多次沉积、刻蚀等工艺,实现10nm线宽的制程。根据相关数据,14nm制程所需使用的刻蚀步骤达到64次,较28nm提升60%;7nm制程所需刻蚀步骤更是高达140次,较14nm提升118%,工艺升级持续推动刻蚀机用量提升。

数据来源:SEMI、中商产业研究院整理

(2)刻蚀机市场规模

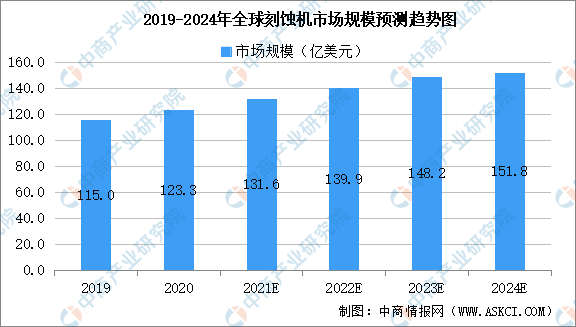

根据Gartner数据,2020年全球刻蚀设备市场规模123.3亿美元,中商产业研究院预计到2024年全球刻蚀机市场规模将达151.8亿美元,2019-2024年年均复合增长率为7%。

数据来源:Gartner、中商产业研究院整理

(3)刻蚀机市场占比

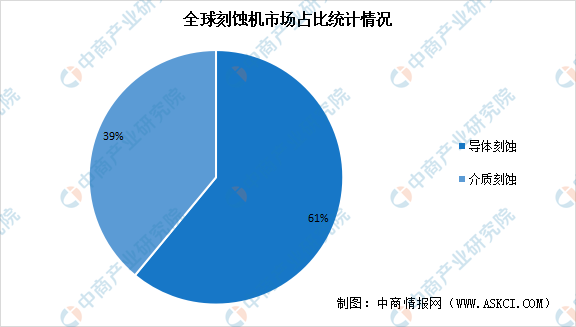

根据被刻蚀材料的不同,刻蚀设备可分为介质刻蚀设备和导体刻蚀设备,其中导体刻蚀包括硅刻蚀和金属刻蚀。数据显示,2020年全球导体刻蚀和介质刻蚀占比分别为61%和39%。

数据来源:中商产业研究院整理

(4)刻蚀机企业竞争格局

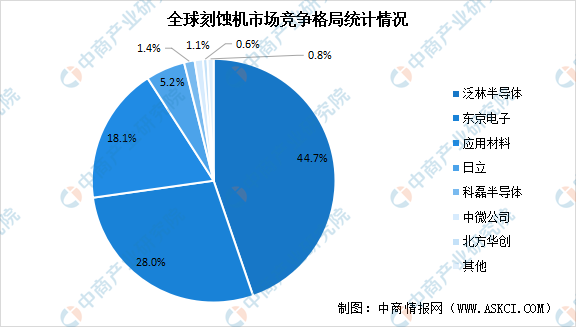

2019年全球刻蚀设备行业前三名分别为泛林半导体、东京电子、应用材料,CR3超过90%。国内企业中,中微公司的介质刻蚀机全球领先,已经进入台积电最新工艺产线,2019年全球市占率约为1.1%。北方华创的硅刻蚀机和金属刻蚀机在国内领先,2019年全球市占率约为0.8%。

数据来源:中商产业研究院整理

4.薄膜沉积设备

半导体薄膜沉积设备,是指将原子吸附并在表面扩散及在适当的位置下聚结,以渐渐形成薄膜的设备,是晶圆制造的核心步骤之一。

(1)薄膜沉积设备市场规模

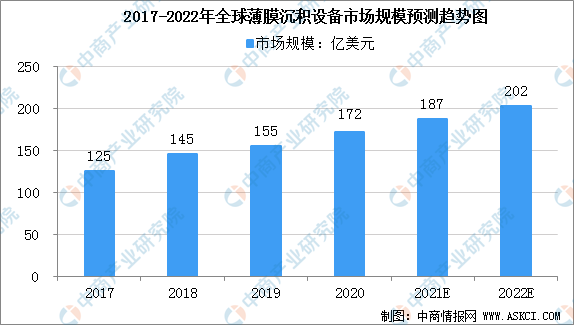

数据显示,2017-2019年全球半导体薄膜沉积设备市场规模分别为125亿美元、145亿美元和155亿美元,2020年扩大至约172亿美元,年复合增长率为11.2%。中商产业研究院预计到2022年全球薄膜沉积设备市场规模将达202亿美元。

数据来源:MaximizeMarketResearch、中商产业研究院整理

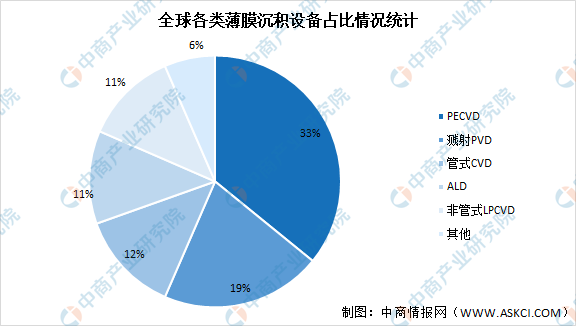

(2)薄膜沉积设备市场占比

薄膜沉积工艺的不断发展,形成了较为固定的工艺流程,同时也根据不同的应用演化出了PECVD、溅射PVD、ALD、LPCVD等不同的设备用于晶圆制造的不同工艺。其中,PECVD是薄膜设备中占比最高的设备类型,占整体薄膜沉积设备市场的33%;ALD设备目前占据薄膜沉积设备市场的11%;SACVD是新兴的设备类型,属于其他薄膜沉积设备类目下的产品,占比较小。在整个薄膜沉积设备市场,属于PVD的溅射PVD和电镀ECD合计占有整体市场的23%。

数据来源:Gartner、中商产业研究院整理

(3)薄膜沉积设备竞争格局

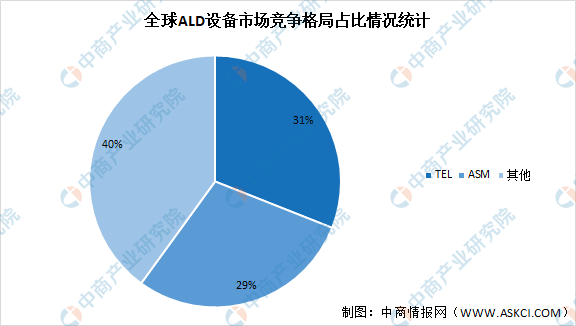

从全球市场份额来看,薄膜沉积设备行业呈现出高度垄断的竞争局面,行业基本由应用材料(AMAT)、ASM、泛林半导体(Lam)、东京电子(TEL)等国际巨头垄断。

2019年,ALD设备龙头东京电子(TEL)和先晶半导体(ASMI)分别占据了31%和29%的市场份额,剩下40%的份额由其他厂商占据。

数据来源:Gartner、中商产业研究院整理

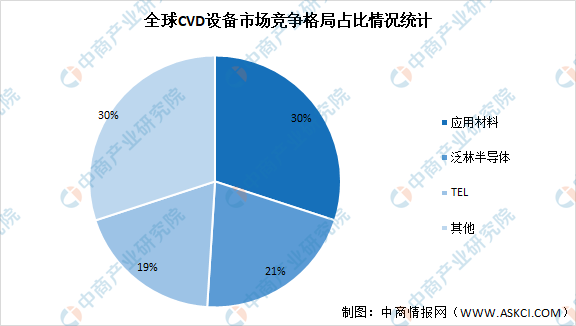

在CVD市场中,应用材料(AMAT)全球占比约为30%,连同泛林半导体(Lam)的21%和TEL的19%,三大厂商占据了全球70%的市场份额。

数据来源:Gartner、中商产业研究院整理

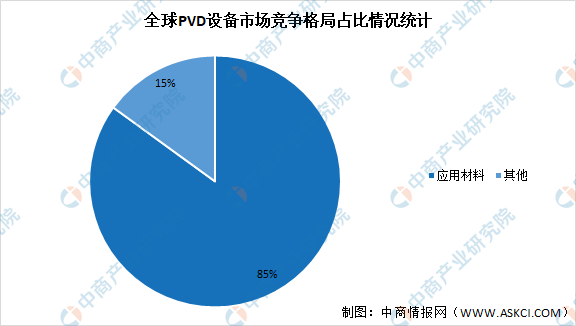

应用材料(AMAT)则基本垄断了PVD市场,占85%的比重,处于绝对龙头地位。

数据来源:Gartner、中商产业研究院整理

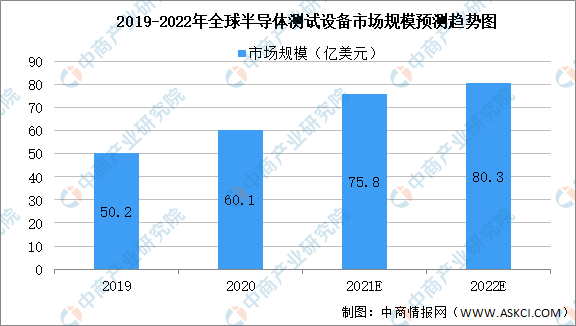

5.测试设备市场

2020年全球半导体测试设备为60.1亿美元,同比增长9.9亿美元。受5G和高性能计算应用的需求推动,中商产业研究院预计2022年全球半导体测试设备增长6%,增至80.3亿美元。

数据来源:SEMI、中商产业研究院整理

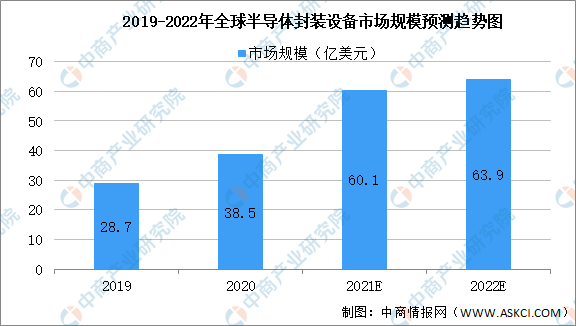

6.封装设备

在先进封装应用的推动下,全球半导体封装设备领域市场规模预计到2021年将增长56%,达到60亿美元,2022年增长6%。

数据来源:SEMI、中商产业研究院整理

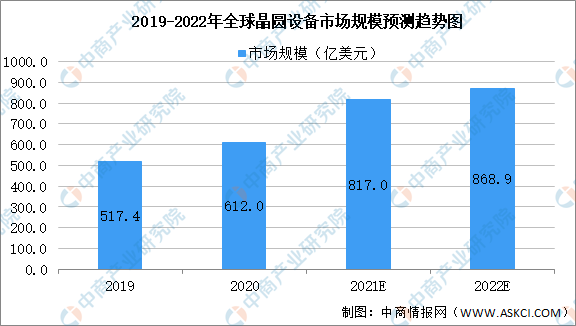

7.晶圆设备

晶圆设备领域,包括晶圆加工、晶圆厂设施和掩模/掩模版设备,预计到2021年将飙升34%至817亿美元的行业新纪录,中商产业研究院预计2022年将增长6%至超过860亿美元。

数据来源:SEMI、中商产业研究院整理

三、半导体制造行业

(一)集成电路/芯片行业

近年来,中国集成电路产业快速发展,市场规模和技术水平都在不断提高。芯片是信息产业的核心之一。

资料来源:中商产业研究院整理

1.集成电路/芯片市场规模

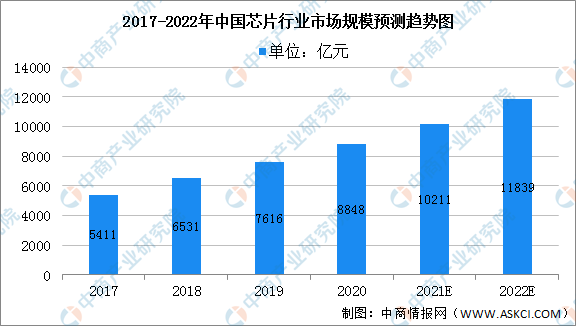

近年来,得益于国家政策支持,我国芯片行业飞速发展,市场规模呈增长趋势,据中国半导体行业测算,2020年我国芯片行业市场规模达到8848亿元,预计2022年将达11839亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

集成电路/芯片市场占比

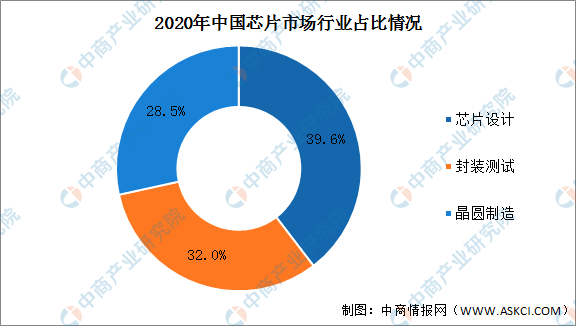

芯片产业可分为芯片设计、晶圆制造及封装测试。我国芯片市场中,芯片设计是最大的子市场,占整体的39.6%,其次为封装测试占比32%,晶圆制造占比28.5%。

数据来源:Frost&Sullivan、中商产业研究院整理

(1)芯片设计

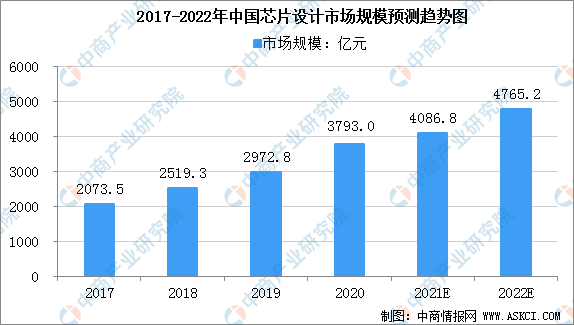

芯片设计行业已经成为国内半导体产业中最具发展活力的领域之一,近年来,中国芯片设计产业在提升自给率、政策支持、规格升级与创新应用等要素的驱动下,保持高速成长的趋势。数据显示,芯片设计业销售收入从2017年的2073.5亿元增长到2020年的3793亿元。中商产业研究院预计到2022年,中国芯片涉及行业市场规模将达4765.2亿元。

数据来源:Frost&Sullivan、中商产业研究院整理

芯片设计重点企业

资料来源:中商产业研究院整理

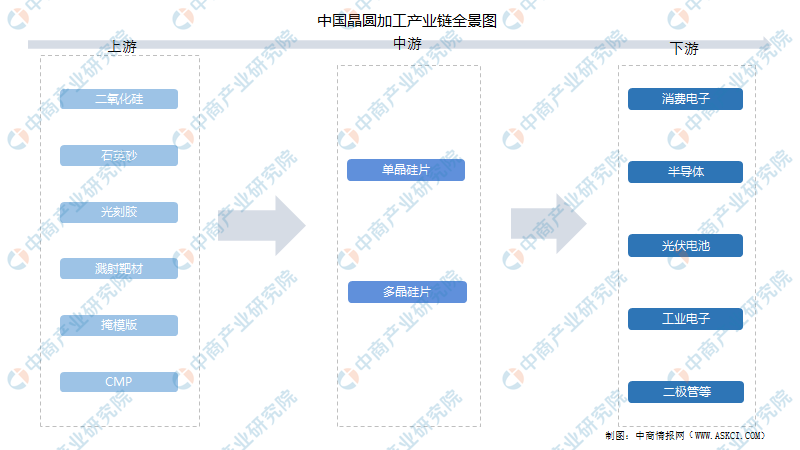

(2)晶圆制造

晶圆是指制作硅半导体电路所用的硅晶片,其原始材料是硅。高纯度的多晶硅溶解后掺入硅晶体晶种,然后慢慢拉出,形成圆柱形的单晶硅。硅晶棒在经过研磨,抛光,切片后,形成硅晶圆片,也就是晶圆。

资料来源:中商产业研究院整理

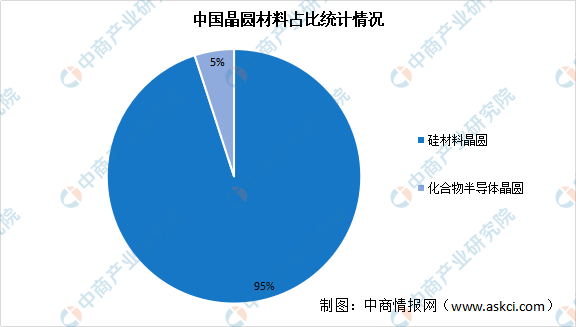

a.晶圆基本原料

晶圆的基本原料是硅,占比高达95%,硅是由石英砂所精炼出来的,晶圆便是硅元素加以纯化(99.999%),将这些纯硅制成硅晶棒,成为制造集成电路的石英半导体的材料。经过照相制版,研磨,抛光,切片等程序,将多晶硅熔解拉出单晶硅晶棒,然后切割成一片一片薄薄的晶圆。

数据来源:中商产业研究院整理

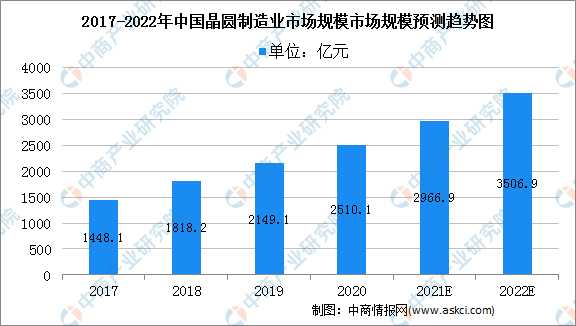

b.晶圆制造市场规模

硅晶圆作为制造芯片的基本材料,在产业中扮演着举足轻重的地位。数据显示,2017年中国晶圆制造行业市场规模达1448.1亿元,到2020年,中国晶圆制造行业市场规模达2510.1亿元。预计2022年,我国晶圆制造行业市场规模将超3500亿元的市场规模。

数据来源:Frost&Sullivan、中商产业研究院整理

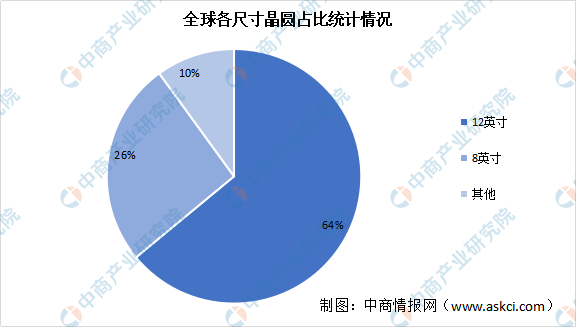

c.晶圆市场占比

数据显示,目前全球主要还是以12英寸的晶圆为主,市场占比达64%,8英寸晶圆占比达26%,其他尺寸晶圆占比达10%。

数据来源:SEMI、中商产业研究院整理

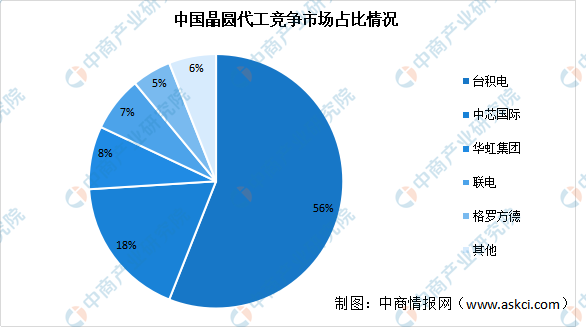

d.晶圆代工企业竞争格局

数据显示,我国晶圆代工市场中,占比最大的是台积电,市场份额达56%。其次为中芯国际,市场份额达18%。华虹集团、联电、格罗方德市场份额分别占比8%、7%、5%。

数据来源:IHS、中商产业研究院整理

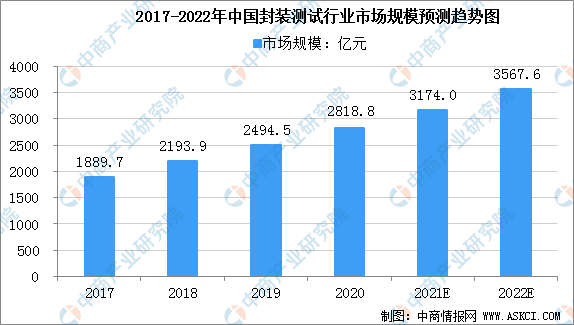

(3)芯片封测

封装测试是将生产出来的合格晶圆进行切割、焊线、塑封,使芯片电路与外部器件实现电气连接,并为芯片提供机械物理保护,再利用集成电路设计企业提供的测试工具,对封装完毕的芯片进行功能和性能测试。数据显示,2017-2020年,我国芯片封装测试市场规模由1889.7亿元增长至2818.8亿元,年均复合增长率为14.26%。预计2022年市场份额将达到3567.6亿元。

数据来源:Frost&Sullivan、中商产业研究院整理

(二)传感器

传感器是一种检测装置,能感受到被测量的信息,并能将感受到的信息,按一定规律变换成为电信号或其他所需形式的信息输出。传感器作为智能网联时代重要基础,正处于高速发展阶段,国家对传感器产业的重视不断提高。

资料来源:中商产业研究院整理

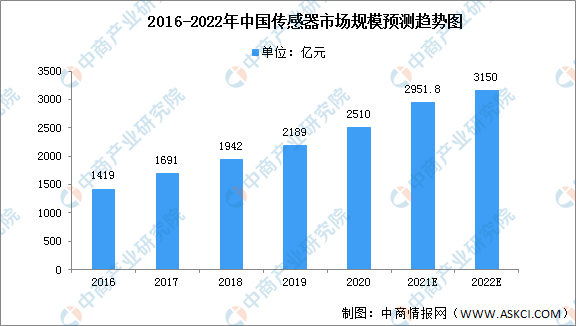

(1)传感器市场规模

2019年中国传感器市场规模2189亿元,同比增长12.7%。随着社会的不断进步,传感器这一产业在互联网力量的赋能之下日益受到重视,日后再叠加相关扶持政策的出台,传感器行业市场可期。中商产业研究院预计2022年中国传感器市场规模将将增至3150亿元。

数据来源:中商产业研究院整理

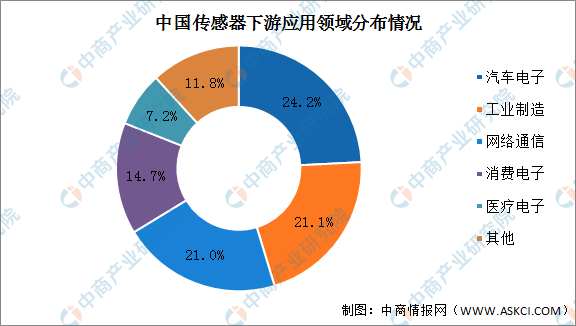

(2)传感器应用领域

根据CCID的数据显示,目前中国传感器在汽车电子、工业制造、网络通信、消费电子及医疗电子中应用较为广泛。其中汽车电子领域中占比最多,达24.2%,工业制造占21.1%,网络通信占21%,消费电子占14.7%,医疗电子占7.2%。

数据来源:CCID、中商产业研究院整理

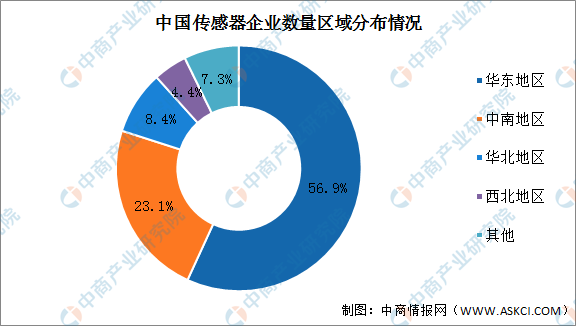

(3)传感器区域分布

中国传感器企业主要分布在华东地区,约占全国企业总数的56.9%,中南地区占23.1%,华北地区占8.4%,西北地区占4.4%。

数据来源:CCID、中商产业研究院整理

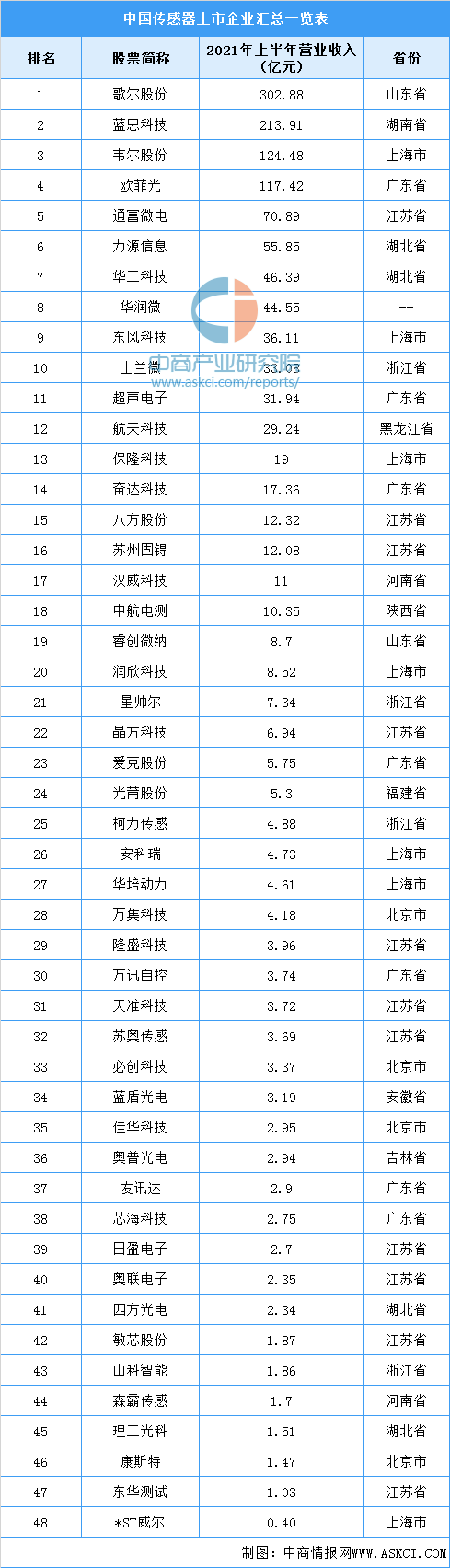

(4)传感器重点企业

资料来源:中商产业研究院整理

(三)光电子器件

光电子器件是利用光电转换效应制成的各种功能器件,能够实现光信号的产生、信号调制、探测、连接、能量分合、能量增减、信号放大、光电转换、电光转换等功能。无论是5G无线网络和数据中心网络,还是城域网和骨干网以及代表未来通信技术趋势的光互连网络,都需要大量的光电子器件。

资料来源:中商产业研究院整理

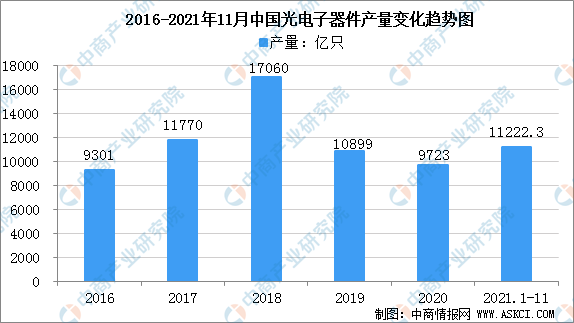

1.光电子器件市场规模

中国光电子器件制造行业实现了较快发展。在光通信、光显示等应用领域需求不断扩大的刺激下,产品产量有所突破。2018年中国光电子器件产量达到近年来峰值17060亿只,随后下跌到2020年的9723亿只,系由于行业供过于求情况加剧,行业竞争日趋激烈。2021年1-11月中国光电子器件产量为11222.3亿只,较2020年同期上升25.9%。

数据来源:统计局、中商产业研究院整理

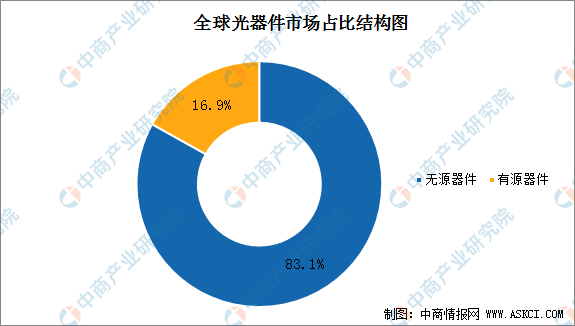

2.光电子器件市场占比

根据工作时是否需要电源驱动,光器件分为有源器件和无源器件。有源器件主要用于光电信号转换,包括激光器、调制器、探测器和集成器件等。无源器件用于满足光传输环节的其他功能,包括光连接器、光隔离器、光分路器、光滤波器、光开关等。

数据来源:东吴证券、中商产业研究院整理

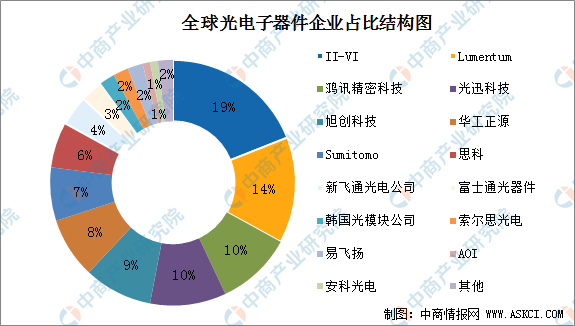

3.光器件全球企业竞争格局

光电子器件行业发展数十年,已基本形成全球化、开放竞争的市场格局。美国企业依然占据全球光器件市场领先地位,掌握核心光芯片、电芯片、光器件的全球主要份额,2019年美国企业全球市占率约43%,中国企业全球市占率约27%。

光电子器件市场份额逐步向拥有技术优势、管理优势、规模优势的全球化光电子器件厂家集聚,头部厂家掌握关键芯片、高级算法等一系列核心技术,在高端产品上具有竞争优势。全球光电子器件领先企业Ⅱ-VI和Finisar、Lumentum和Oclaro等之间并购重组,市场占比进一步上升至19%和14%。

数据来源:东吴证券、中商产业研究院整理

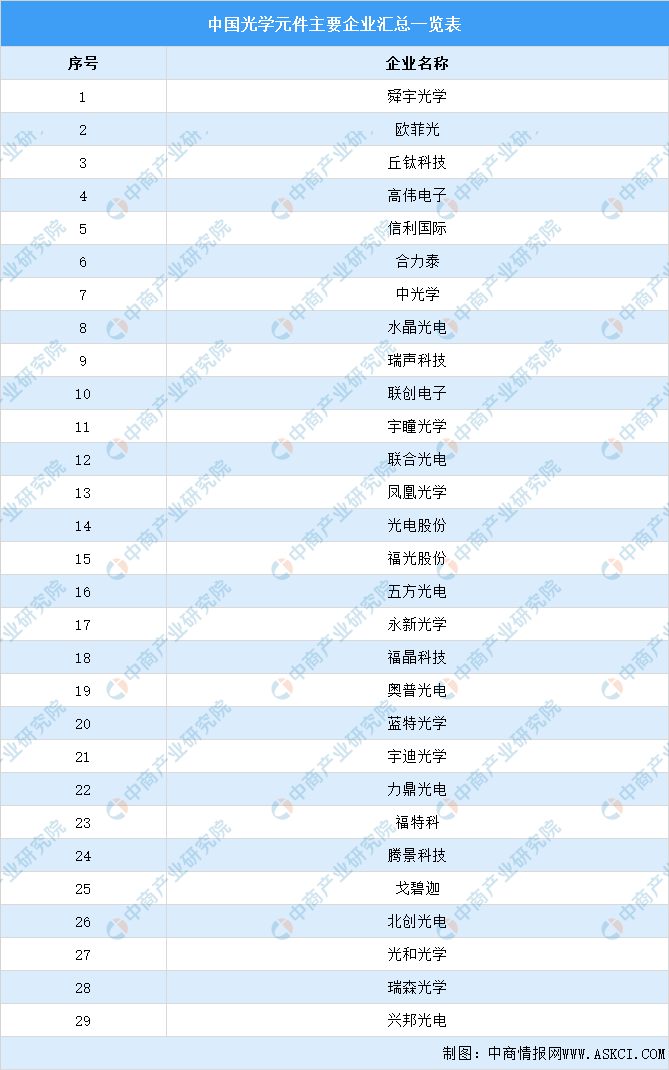

4.光电子器件行业主要企业

资料来源:中商产业研究院整理

(四)分立器件

半导体分立器件主要用于各类电子设备的整流、稳压、开关、混频、放大等,具有广泛的应用范围和不可替代性。

资料来源:中商产业研究院整理

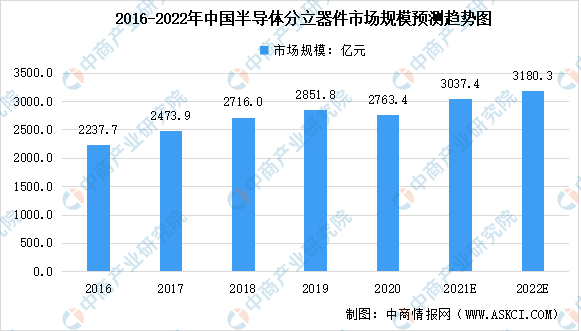

1.分立器件市场规模

目前,我国已经成为全球重要的半导体分立器件制造基地和全球最大的半导体分立器件市场,根据中国半导体行业协会数据,2020年我国半导体分立器件市场规模已达到2763.4亿元。就国内市场而言,二极管、三极管、晶闸管等分立器件产品大部分已实现国产化,而MOSFET、IGBT等分立器件产品由于其技术及工艺的先进性,还较大程度上依赖进口,未来进口替代空间较大,预计2022年我国半导体分立器件市场规模将达3180.3亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

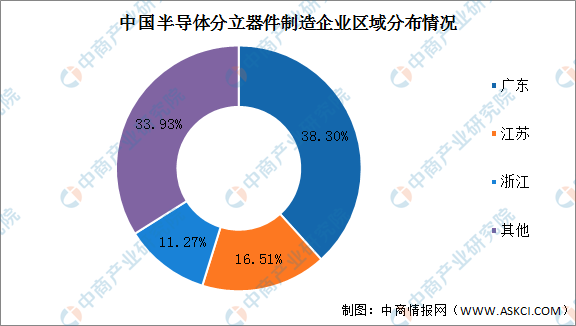

2.分立器件区域分布

截止至2021年9月6日,中国半导体分立器件制造相关企业有81775家,其中主要分布在广东、江苏及浙江,分别占比38.3%、16.51%及11.27%。

数据来源:企查猫、中商产业研究院整理

3.分立器件重点企业

资料来源:中商产业研究院整理

四、半导体行业应用领域

半导体用于消费电子,通信系统,光伏发电,照明和其他领域。

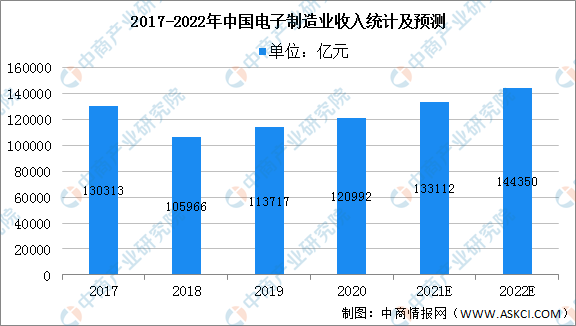

(一)消费电子

近年来,电子科技消费级应用领域的不断发展以及世界范围内人口消费水平不断提高,消费电子市场终端产品领域在市场容量和品类广度上不断发展延伸。随着居家办公及网课时代的到来,电子产品需求加大,电子产品价格有所上涨。数据显示,2020年1-12月,我国规模以上电子信息制造业实现主营业务收入120992.1亿元,同比增长8.3%。中商产业研究院预测,2022年我国电子制造业市场规模将达到144350亿元。

数据来源:中商产业研究院整理

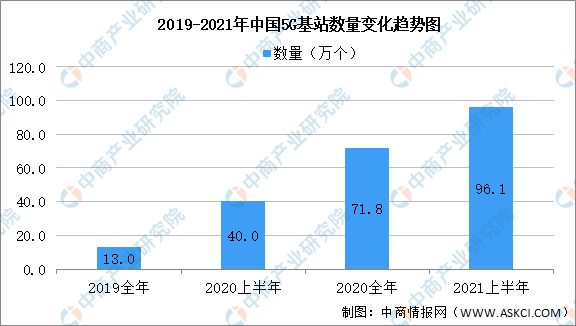

(二)通信系统

数据显示,2020年我国5G基站总建设数量达71.8万个。截至2021年6月末,移动电话基站总数达948万个,比上年末净增17万个。其中,4G基站总数为584万个,占比为61.6%;5G基站总数96.1万个。

数据来源:工信部、中商产业研究院整理

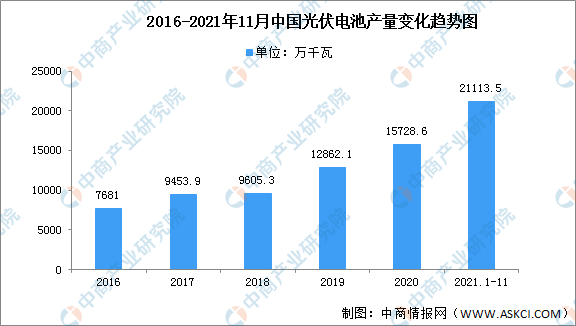

(三)光伏电池

我国大力提倡能源绿色环保,新能源发电市场不断推行,光伏电池产量逐年增长。数据显示,我国光伏电池产量由2016年7681.0万千瓦增至2020年15728.6万千瓦。2021年1-11月我国光伏电池产量达21113.5万千瓦,同比增长47.6%。

数据来源:国家统计局、中商产业研究院整理

(四)照明

随着LED技术成熟和灯珠成本降低、性价比逐渐提高,LED产品在各种下游应用领域渗透率提升,我国LED市场规模持续增加。由2017年6358亿元增至2019年7548亿元,年均复合增长率为8%。中商产业研究院预测,2021年我国LED行业市场规模可达9428亿元。

数据来源:国家半导体照明工程研发及产业联盟、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国半导体行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:12-23 14:01

时间:12-23 11:39

时间:12-23 11:33

时间:12-23 11:31