中商产业研究院2020-08-04

中商产业研究院商情报网讯:苏州仕净环保科技股份有限公司首次公开发行股票并在创业板上市。据了解,苏州仕净环保科技股份有限公司主要从事制程污染防控设备、末端污染治理设备的研发、生产和销售。

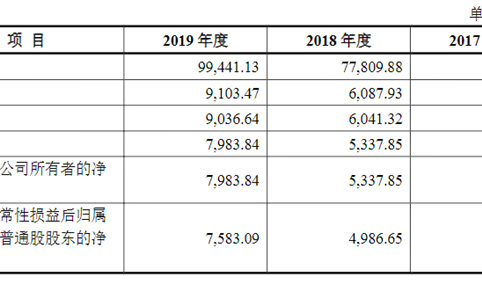

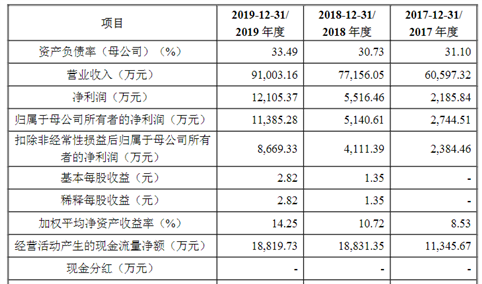

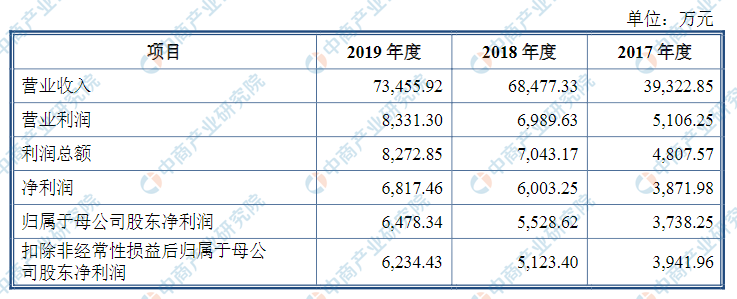

主要财务指标

苏州仕净环保科技股份有限公司营业收入和净利润逐年增加,2017年度营业收入为39,322.85万元,2018年度营业收入为68,477.33万元,2019年度营业收入为73,455.92万元;2017年度净利润为3,871.98万元,2018年度净利润为6,003.25万元,2019年度净利润为6,817.46万元。

主要财务指标表

资料来源:中商产业研究院整理

本次上市存在的风险

(一)市场风险

(1)行业政策风险

公司所处的行业为国家产业政策重点发展和扶持的节能环保产业,经营业绩受环保政策的影响较大。为推动环保产业的发展,我国陆续出台了《“十三五”生态环境保护规划》、《大气污染防治行动计划》、《水污染防治行动计划》、《“十三五”国家战略性新兴产业发展规划》、《关于加快环保装备制造业发展的指导意见》等一系列支持环保行业发展的政策。考虑到未来国家进一步加强环境治理的相关政策出台具有一定的不确定性,且前期各项政策执行力度是否减弱也存在一定不确定性,未来如果环保行业的监管力度、管理政策及宏观经济形势出现不利变化,可能导致环保产业市场空间下降,进而对公司持续经营产生不利影响。

(2)市场竞争风险

随着政府对环保行业的日趋重视、国家不断加大对环保行业的政策支持,行业良好的发展前景不断吸引潜在竞争者进入,未来公司在市场拓展等方面将面临更为激烈的竞争。如果公司不能正确研判和准确把握行业的市场动态和发展趋势,或者不能根据行业发展趋势、客户需求变化以及技术进步及时进行技术创新和业务模式创新以提高自身竞争实力,公司将存在因市场竞争加剧导致的经营业绩下滑或被竞争对手超越的风险。

(3)宏观经济波动的风险

公司是多行业领域的污染治理整体解决方案提供商。报告期内,公司服务的客户主要分布于泛半导体、精细化工、汽车制造、钢铁冶金、水泥建材等行业,上述行业的景气度会受宏观经济发展周期波动的影响。当宏观经济景气度上升时,固定资产投资需求旺盛,下游行业对工业污染治理的需求可能随之增大;当宏观经济景气度下降时,固定资产投资需求萎缩,下游行业对工业污染治理的需求可能随之减少。因此,如果未来下游行业受宏观经济周期波动影响导致行业景气度下降,将会对公司市场开拓、款项回收及盈利水平等产生一定影响。

(二)财务风险

(1)应收账款金额较大的回收风险

2017年末、2018年末和2019年末,公司应收账款账面价值分别45,203.86万元、48,248.15万元和66,115.81万元,报告期各期公司营业收入分别为39,322.85万元、68,477.33万元和73,455.92万元,随着公司收入规模的不断扩大,公司应收账款规模也随之增加。如果下游行业客户的经营状况和资信状况发生恶化,可能导致公司发生坏账损失的风险,将会对公司的财务状况和盈利能力产生不利影响。

(2)经营活动现金净流量波动的风险

报告期各期,公司经营活动产生的现金流量净额分别为-6,740.40万元、6,140.30万元和-16,263.85万元,波动较大。公司的主要产品为定制化产品,生产结算周期相对较长,会形成较大的应收账款、存货和预付账款,占用了公司较多的流动资金。随着公司业务规模持续扩大和销售收入的增加,公司将可能需要筹集更多的资金来满足流动资金需求。报告期内,公司通过按合同分阶段付款、货币资金与票据结合的付款方式、加强应收账款催收力度等方式来改善经营性现金流。若未来公司不能多渠道及时筹措资金或合理规划资金的收付、应收账款不能及时收回,将可能造成经营性现金流的大幅波动,从而将面临经营资金短缺和偿债能力不足的风险。

(3)存货余额较大的风险

公司采取以项目为单位进行定制化生产的经营模式,存货均有相应的销售订单与之对应,存货余额主要为原材料及未完工的在产品。公司主要产品环保设备从生产到交货验收周期较长。报告期内,公司产品的销售订单增长迅猛,导致存货金额较大。报告期各期末,公司存货金额分别为8,888.66万元、16,685.80万元和9,718.68万元,占公司各期末资产总额的比例分别为9.63%、12.47%及6.61%。报告期各期,公司的存货周转率分别为2.98、3.86和4.10。随着公司业务规模的持续扩大,存货余额可能会继续增加。持续增加的存货余额可能会影响公司的资金周转速度和经营活动的现金流量净额,降低资金使用效率,同时也可能发生存货跌价的风险。

(4)毛利率下降的风险

2017年度、2018年度和2019年度,公司综合毛利率分别为34.27%、27.95%和26.28%,呈现下降的趋势。一方面,公司主要产品为制程污染防控设备和末端污染治理设备,均为定制化产品,需要根据客户的需求进行定制化设计和生产,导致毛利率波动;另一方面,受下游应用领域景气度和发展状况的影响,导致毛利率变动。如果公司未来不能持续自主创新和技术研发,保持竞争优势,不能维持合理价格及有效控制成本,将会面临毛利率下降的风险。

(5)税收优惠政策变化的风险

经江苏省科学技术厅、江苏省财政厅、国家税务总局江苏省税务局批准,仕净环保于2019年11月22日获得高新技术企业证书,证书编号为GR201932002102,有效期三年,享受15%的所得税优惠政策。如果公司未能持续取得高新技术企业资格,或者相关税收优惠政策发生变化,将可能增加纳税负担,将会对公司经营业绩构成不利影响。

(三)经营风险

(1)经营管理风险

报告期内,公司逐步建立健全法人治理结构,设立了股东大会、董事会、监事会,设置了相关职能部门,建立起较为规范的业务管理体系,积累了比较丰富的管理经验,并培养了一批经营管理人才。随着本次公开发行股票募集资金的到位、募投项目的陆续建设和实施,公司的产能和业务规模将进一步扩大,公司现有的组织结构和业务管理体系将面临考验,经营决策和风险控制的难度也将增加。如果未来公司的业务管理体系及管理层的业务管理水平不能满足业务规模迅速扩张的需要,则公司未来的生产经营和业绩提升将会因此受到影响。(2)人才流失及技术泄密风险

公司长期以来十分重视技术研发,引进、培养了一批技术人才,积累了丰厚的技术成果。随着环保产业的竞争日趋激烈,技术人才和核心技术对公司的发展尤显重要。在研发流程中,公司采取流程分段等控制措施,确保技术秘密的安全性。同时,公司建立了完善的薪酬制度,形成了有效的用人机制,进一步增强了技术团队的凝聚力。报告期内,公司核心技术人员稳定,技术队伍不断壮大。未来如果公司核心技术人员流失或核心技术泄密,公司的市场竞争优势及自主创新能力将会受到不利影响。

(3)客户集中度较高的风险

报告期内,公司来自于前五名客户(按同一实际控制人控制下公司的合并口径统计)的收入分别为25,178.22万元、40,313.12万元及46,197.69万元,占当期营业收入的比重分别为64.03%、58.87%及62.89%。公司客户集中度相对较高,主要与下游行业的竞争格局及公司采取的发展战略、所处的发展阶段有关。公司是多行业领域的污染治理整体解决方案提供商,合作客户主要为各行业内具有较大规模的企业,单个客户收入占当年收入比例较高,导致客户集中度相对较高。虽然公司客户分布广泛,与主要客户建立了长期稳定的合作关系,但是未来如果主要客户需求不足而公司不能持续的开发新客户、获取新订单,将会对公司的长期经营业绩产生不利影响。

(4)成长性风险

报告期各期,公司营业收入分别为39,322.85万元、68,477.33万元73,455.92万元,归属于母公司所有者的净利润分别为3,738.25万元、5,528.62万元和6,478.34万元,公司在报告期内的经营业绩呈现持续增长的趋势,但是如果未来出现国内经济增速放缓,下游市场竞争加剧,原材料价格大幅上升等重大不利变化,且公司不能有效提升服务能力和产品竞争力、扩大销售规模及提高产品毛利率,可能导致公司后续经营业绩不能持续增长或出现下滑的风险。

(5)资产权利受限的风险

公司对土地使用权、房产等主要资产设置了抵押等他项权利,用作银行借款的担保。若公司未能在约定期限内偿还银行借款,则公司将面临被债权人主张担保债权而导致资产被折价抵偿或拍卖、变卖的风险,从而给公司带来财产上的损失,并影响公司正常的生产运营。同时,由于公司主要资产均已设置了他项权利,继续进行债权融资的能力受到限制。

(四)募集资金投资项目风险

(1)募集资金投资项目实施风险

公司本次募集资金投资项目是在现有业务、产品与技术基础上进行的深度扩张,是实现公司技术产业化和既定经营战略的必要投入,公司为此进行了充分的行业分析、市场调研以及回报论证,并且针对新增产能消化制定了营销管理、市场拓展等一系列措施。但如果本次募集资金到位后,市场环境、技术、相关政策等方面出现重大不利变化,募投项目在项目组织管理、厂房建设工期、生产设备安装调试、量产达标以及市场开发等方面仍可能存在不达预期的风险。(2)净资产收益率下降的风险

本次发行将大幅增加公司的净资产。但是由于投资项目的实施存在一定周期,募投项目经营效益将逐步显现,且募投项目建成后将新增固定资产折旧以及无形资产摊销,因此,发行人存在短期内净资产收益率下降的风险。

(五)控制权发生变更的风险

本公司的控股股东为朱叶,实际控制人为董仕宏、朱叶及叶小红,其中,朱叶直接持有本公司22,604,850股,占公司发行前总股本的22.6048%;叶小红直接持有本公司6,167,050股,占公司发行前总股本的6.1671%。

上述三人已通过签署《一致行动协议》进一步巩固了其对公司的共同控制,合计控制公司发行前总股本的28.7719%。本次发行完成后,上述三位实际控制人控制公司股份的比例将下降为21.5789%(假设按照本次发行33,333,334股新股计算)。由于公司的股权结构较为分散,使得公司有可能在发行上市后成为被收购对象,存在一定的控制权变更风险;同时,公司三位实际控制人之间的一致行动关系是否稳固,公司其他股东之间是否达成股权、表决权等的协议安排亦可能导致公司控制权发生变更。

尽管发行人通过实际控制人之间签署《一致行动协议》、股东自愿锁定股份安排、其他持股1%以上的股东出具不谋求控制权的承诺等方式予以应对,有助于保证公司控制权及股权结构在本次公开发行上市后的可预期期限内稳定、有效,但若上市后公司的控制权发生变动,可能对公司的业务发展、经营业绩及人员管理产生不利影响。

(六)新型冠状病毒肺炎疫情及其他突发性事件的风险

2020年1月在武汉出现的新型冠状病毒肺炎疫情在全国扩散,为控制疫情的迅速扩散,各地采取了较为严格的控制措施,对企业的复工、复产造成了一定影响。虽然随着疫情的逐步缓解,发行人开工情况已基本恢复正常,但如果疫情后期仍呈持续状态,并对国民经济产生进一步的不利影响,可能导致对公司业务的正常进行的不利影响加剧,甚至出现全年利润下滑的情况,提请广大投资者注意风险。

(七)发行失败风险

公司在中国证监会同意注册决定启动发行后,如存在发行人预计不满足上市条件,或存在其他中止发行的情形,发行人将面临发行失败的风险。