集食资讯2017-04-19

生鲜产品一直是全球消费品市场中最重要的品类之一,在“民以食为天”的中国更是如此。与其他品类相比生鲜品类的同店重复购买率更高,此外60%的消费者表示在购买生鲜时交叉购买其他零售品类,尤其可见生鲜产品是零售商最有效的引流武器。考虑到生鲜品类的特点,线下渠道依旧会是零售商竞争的主战场。尽管目前线上生鲜的购买渗透率仍旧较低、冷链物流基础设施不够完善,但乘着网络购物的发展东风,中国消费者将愈加乐于在线上购买生鲜产品,未来线上生鲜发展势头不可小觑。

中国生鲜市场具有庞大的潜力,未来无论线上或线下渠道都将成为各路零售企业的必争之地。为了帮助零售商更好地了解中国生鲜市场,BCG消费者洞察智库(CCI)对超过4,200位消费者进行了调研,并借助阿里零售平台生鲜数据的分析,撰写了本报告。本次报告将帮助零售商深入理解消费者端的生鲜消费偏好及需求,从而助力生鲜零售商提升竞争力,并制定其制胜中国生鲜市场的战略规划。本报告研究的生鲜仅关注B2C市场,覆盖品类包括水果、蔬菜、肉类、水产、家禽、乳制品、熟食及干货共八大类。

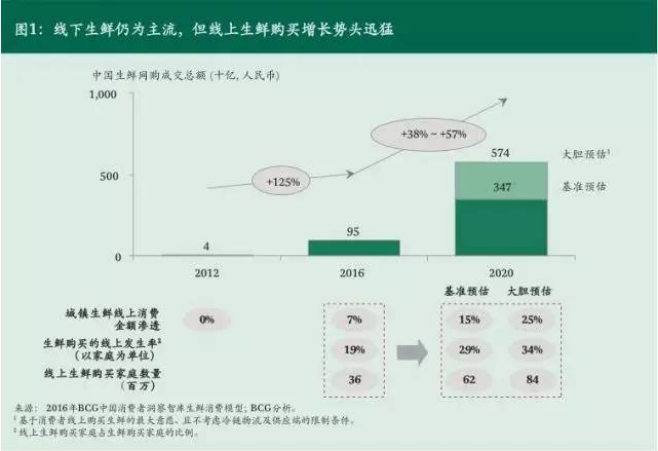

线下生鲜零售为主流,线上生鲜购买势头迅猛

到2020年,中国的生鲜消费市场仍将以线下为主,占据75%-85%的市场份额(参阅图1)。生鲜品类在线上的起步较晚但增长势头迅猛。从2012年到2016年,生鲜电商市场从40亿元人民币猛增至950亿元人民币。目前7%的城镇生鲜消费已经发生在线上,我们根据市场不同的消费动力以及供给面的可能发展,预计线上生鲜消费将会继续保持增长动能,并在2020年占城镇生鲜总消费的15%-25%。这种增长势头意味着新兴生鲜电商及传统的线下生鲜零售商都必须思考如何抓住这一发展机遇。

对比线下和线上生鲜不同的消费人群,我们发现目前有三大消费力量正在推动生鲜在线上的增长。

上层中产和富裕消费者

到2020年,上层中产及富裕消费者9将贡献63%的生鲜线上消费增量。实际上,生鲜网购的渗透率与消费者的收入成正比。32%的上层中产及富裕阶层生鲜消费者在线上购买生鲜,而这一比例在新兴中产阶层消费者中仅有16%。与此同时,上层中产阶层及富裕家庭占城镇家庭总数的比例将从2015年的17%上升至2020年的30%,带动整体线上生鲜购买渗透率。

新世代消费者

从未在线上购买生鲜产品的消费者平均年龄为45岁,而经常光顾生鲜电商的消费者平均年龄为31岁,比纯线下生鲜购买者年轻了整整一轮还多。显而易见,新世代消费者(即80、90后)的生鲜消费行为已和上个世代完全不同,同时新世代消费占城镇消费的比例将由2015的45%增长至2020年的53%。

经验丰富的网购者

消费者通常透过风险系数较低的品类开始网购,随着经验的积累而逐步扩大网购品类的范畴。当消费者网购年限达到5年时,将开始大幅网购生鲜。这些经验丰富网购者的线上生鲜消费金额是经验欠丰富消费者的3.4倍,且其线上生鲜消费金额占比达32%(参阅图2)。伴随着近年来中国电商的高速发展,经验丰富的网购者快速增长,预计到2020年过半的网购者(54%)都将成为具有丰富网购经验的消费者。

我们预测凭借着需求的拉动,即便供给面没有明显突破,到2020年,线上消费占生鲜总消费的比例将从目前的7%增长到15%。这意味着生鲜电商市场规模将达3,470亿元人民币,将近30%的城镇家庭将透过线上渠道购买生鲜产品。

线上生鲜增长爆发潜力

目前传统的线下生鲜零售商和新兴生鲜电商为了更好地发展其线上生鲜业务,都必须克服如源头分散、商品标准化低、损耗高、物流不完善等巨大瓶颈。阿里零售平台生鲜数据显示,2015年分别有68%和27%的线上生鲜购买者购买过干货及水果,而对供给分散且物流时效要求高的品类例如蔬菜,这里比例仅有4%(参阅图3)。

当我们对比大、小城市的线上生鲜购买时,生鲜零售商需克服的瓶颈更显露无疑。在大城市,调研覆盖的8个生鲜品类中已有5个品类的线上消费金额渗透达到双位数。小城市受制于物流等客观条件,线上生鲜潜力尚未被挖掘。阿里零售平台生鲜数据显示,2015年近50%的小城市生鲜消费集中于干货这类相对易配送的产品。

研究显示,从需求来看,新一代消费者已准备好线上购买生鲜,对线上渠道的满意度也更高(参考下章节详述),若物流、产品标准化等问题能被解决,我们预计到2020年线上消费将占生鲜总消费的25%。这一预测参考了服饰、化妆品及消费电子产品过去5年的线上发展情况,其线上平均销售占比在2015年达35%。到2020年,网购者将从线上满足更加广泛的生鲜需求,其线上生鲜消费占总生鲜消费的比例将从目前的36%攀升至63%。除此之外,小城市在我们的大胆预估下,将贡献31%的线上生鲜消费增量。