中商产业研究院2017-07-18

根据中国工程机械协会租赁分会的测算,2015年工程机械租赁行业的市场规模大约为5000亿,较2012年3500亿CAGR约13%。从细分品种市场规模来看,最大的为挖掘机(约1608亿),装载机(1450亿),塔式起重机(约750亿)。若按照国内约4万台的保有量和3-4万元/年的租金计算,高空作业平台租赁市场规模不足20亿,相比传统工程机械租赁的市场空间,有较大的提升潜力。

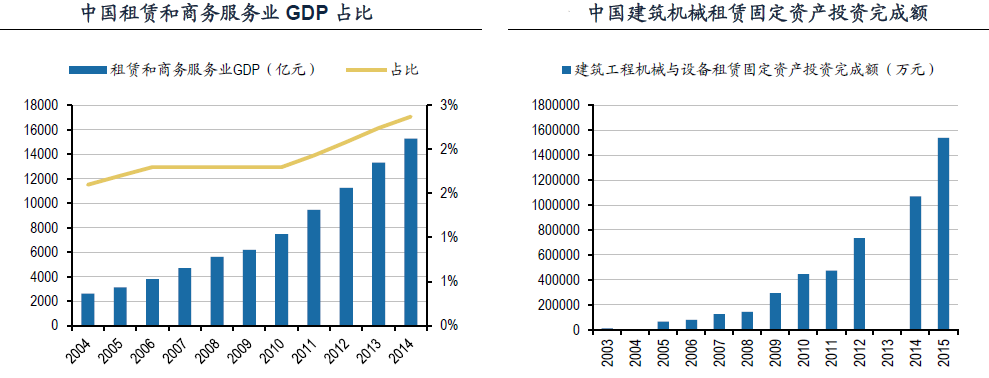

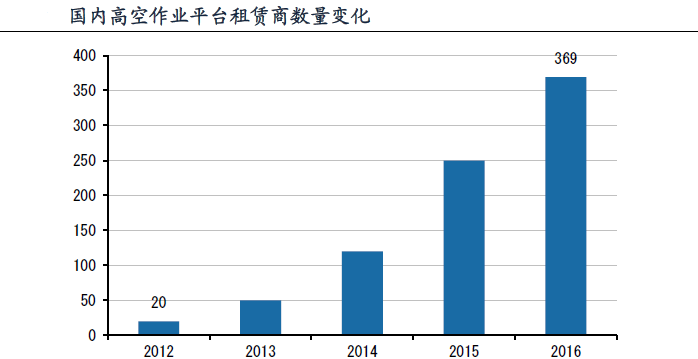

国内蓬勃发展的租赁行业也将带动高空作业平台需求的释放。据中商产业研究院《2017-2022年中国高空作业机械行业市场研究报告》显示,从大环境来看,国内租赁和商务服务业GDP占比在稳步上升,建筑工程机械设备租赁固定资产投资完成额也在提高,说明设备租赁消费习惯在逐渐普及、渗透程度在不断提高;从高空作业平台租赁业来看,国内租赁商数量从2012年的20余家增长到目前的200多家,发展势头十分迅猛。而租赁行业的迅速扩张一方面有利于产品的普及推广,另一方面也促使终端租赁价格有所下降,使高空作业平台作业模式相比传统模式更具经济优势。

从下游应用来看,大部分高空作业集中在工业建筑行业。传统高空作业施工模式主要是使用扶梯、脚手架等简易设备,然后多人配合协调作业。而以高空作业平台为主的现代作业设备,因其在经济性和安全性上的优势正在逐步进入各类施工现场,未来有望取代脚手架引领新的高空施工模式。

从租赁模式角度讲,以工程机械和高空作业车为代表的传统方式是租赁设备的同时需要配套雇佣持有驾驶车辆设备执照的驾驶操作员,这在行业中又被称为“湿租“。而高空作业平台由于不属于特种车辆的范畴,不需要另外雇佣操作人员,这种租赁模式被称为“干租”。由于控制界面较为人性化因此用户在使用高空作业平台时只需要对普通工人进行简单培训即可,从而节省了高昂的驾驶员雇佣费用。

国际租赁市场:相对成熟,更换周期短

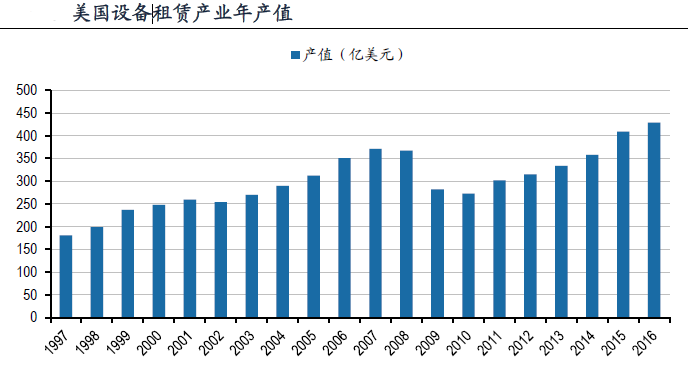

根据ELFA近期发布的2015-2019年美国设备租赁业预测报告,美国设备租赁市场2015年至2019年的年均复合增长率为6.3%,2019年美国设备租赁行业规模将达到487亿美元。

根据美国设备融资租赁协会(ELFA)数据,美国的企业、非营利机构以及政府机构将为大部分设备在生产资料和固定商业投资(包括软件)方面投入1.58万亿美元,其中约有67%是通过设备融资租赁等金融手段实现的,也即美国设备租赁行业的产业规模大约在1万亿左右。根据ELFA发布的美国设备租赁业预测报告,美国设备租赁市场2015年至2019年的年均复合增长率为6.3%,2019年美国设备租赁行业规模将达到487亿美元。

以国际巨头JLG为例,安排设备融资和租赁销售是其销售的重要方式。至2006年,公司有60%的新设备销售在设备租赁公司,主要是通过安排第三方金融机构提供信贷支持。向租赁公司销售,就是使租赁公司成为设备制造商的直接客户,由租赁公司购买产品并向最终客户出租使用。公司通过租赁公司实现产品与多行业终端客户对接,租赁公司作为采购量较大的客户,直接和公司接洽、谈判,在确定产品需求指标以及销售条款后,与公司签订合同并执行。融资安排包括分期付款买卖合同,资本租赁,经营租赁和租赁购买担保。具体条款取决于交易的类型,但通常时间范围在36至72个月之间,一般要求客户负责保险,税收和设备的维护,并承担设备损坏或损失的风险。

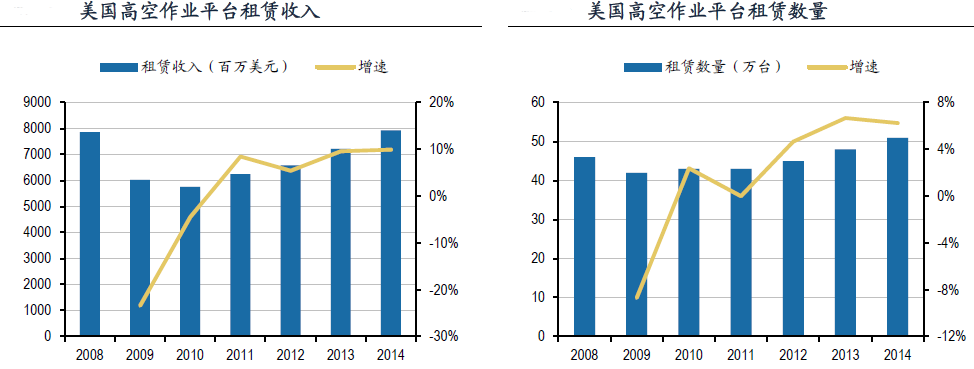

从美国市场来看,高空作业平台租赁收入和设备数量整体上逐年增长,2014年租赁数量52万台,收入达到78.97亿美元,租赁销售成为高空作业平台销售的重要方式。

美国联合——全球最大的高空平台设备租赁商

美国是租赁业发展最早如今已经发展比较成熟的国家,二十世纪五十年代初,融资租赁在美国出现,此后逐渐发展壮大,境内租赁公司超过3000多家。美国主要开展设备租赁业务的公司规模都相对庞大,巨大的保有量每年都产生源源不断的更新需求。全球级的租赁公司以美国联合租赁公司最为典型,NationalLiftTruck公司则是美国本土的一家中型的专业性较强的租赁公司,主营高空作业平台租赁。

美国联合租赁公司(UnitedRentals),是世界级工程机械租赁行业巨头,总部位于康涅狄格州,在全世界49个国家拥有超过880个分公司及门面店,员工共计约12000人。设备总体数量约40万台,类型3300余种。联合租赁公司始建立于1997年,由BradleyJacobs与其他7位合伙人联合创立,最初其主要面对的客户对象为建筑和工业公司、公共事业机构、地区政府以及部分家庭。公司除了提供设备租赁以外,还提供新旧设备的销售、安全培训、7×24小时的服务支持。联合租赁公司在北美地区的设备租赁市场份额大约为13%。

公司主要营收来自以下5部分业务:通用与高空平台、能源与空气调节、挖掘保护、工业用具与泵系统。其业务主要分为以下两类:1、通用租赁:工业和建筑装备租赁是其核心业务,这其中还包括高空作业平台,联合租赁公司拥有北美地区最大的空中平台存有量。2、特种产品:这主要包括:地下施工、临时供电、环境控制、泵设备等,主要面对的客户有:基础建筑承包商、工业公司、公共事务机构以及军队。

国内租赁市场:处于初级阶段,租赁商不断涌入

国内蓬勃发展的租赁行业也将带动高空作业平台需求的释放。从大环境来看,国内租赁和商务服务业GDP占比在稳步上升,建筑工程机械设备租赁固定资产投资完成额也在提高,说明设备租赁消费习惯在逐渐普及、渗透程度在不断提高。

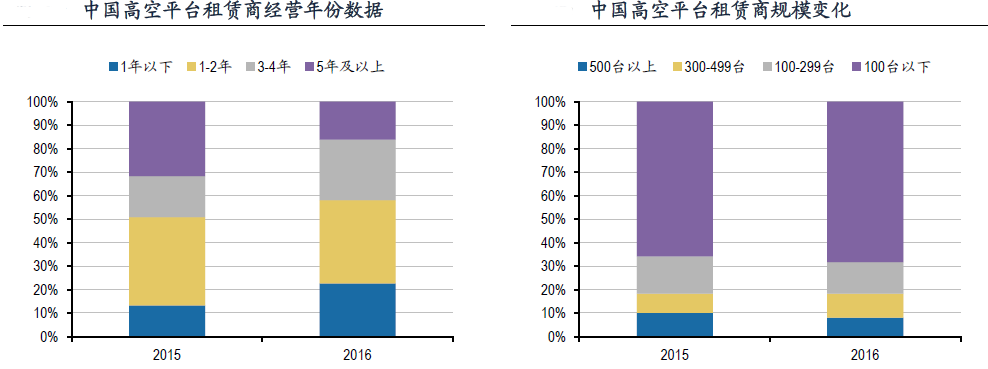

从高空作业平台租赁业来看,国内租赁业快速发展,整体规模较小。根据ESCG研究中心披露的数据,2015年高空作业平台经营年限不足1年的租赁商占比为13.3%,而到了2016年这一数字变为22.6%,五年以上的租赁商仅占16.1%。国内租赁商数量从2012年的20余家增长到目前的200多家,发展势头十分迅猛。而租赁行业的迅速扩张一方面有利于产品的普及推广,另一方面也促使终端租赁价格有所下降,使高空作业平台作业模式相比传统模式更具经济优势。

我们认为,租赁业的快速发展也必然使得租赁商整体规模较小。2016年100台以下设备保有量租赁商占比在2015年的基础上继续增长,达到68.3%。高空作业平台租赁市场仍处于初级阶段,以小规模租赁企业为主,还未出现类似美国联合租赁的巨头。新入行租赁商应根据自身资金实力及市场开发能力,理性购买设备,避免盲目扩张规模。未来国内高空平台租赁市场发展有望加强在各细分领域的拓展,并挖掘更多高利润、低风险终端客户。

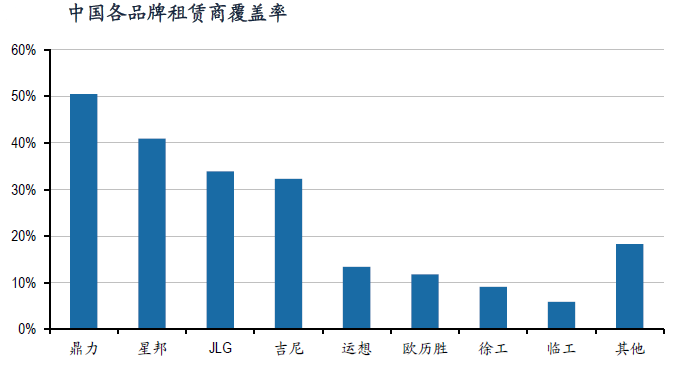

租赁商经营范围相对单一,大品牌覆盖率较高。国内高空作业平台的市场品牌众多,但是从租赁商的选择来看,设备覆盖率依然集中在几个知名度较高的大品牌上,初步形成了以鼎力、星邦、JLG和吉尼为第一梯队,以运想、欧历胜、徐工、临工为第二梯队的格局,其中鼎力的租赁商覆盖率最高,一半的租赁商都有鼎力的设备,覆盖率达到50.5%;而徐工和临工作为传统工程机械巨头,进入高空作业平台领域后,短时间内租赁商覆盖率也提升到第二梯队,但与鼎力差距还较大。鼎力、星邦、JLG、吉尼四个品牌产品覆盖到全国90.9%的租赁商群体。一方面,这跟现阶段租赁商多品牌选择的特征有关,另一方面,也反映出租赁商的知名品牌选择倾向。

从经营范围来看,超过一半的租赁商只经营高空作业平台设备,经营范围单一。目前国内高空作业平台竞争主要集中在剪叉式高空作业平台领域,根据浙江鼎力公告披露的数据,亚太地区臂式高空作业平台与剪叉式高空作业平台数量比为1:1.5,欧洲、非洲、中东地区及北美地区为1:1.4,拉美为1:0.9。臂式设备已经普遍进入国内高空作业平台租赁市场,但因其技术复杂性,进入门槛高,市场仍然集中在少数国外厂商中,在租赁商设备总量中占比也相对较低。

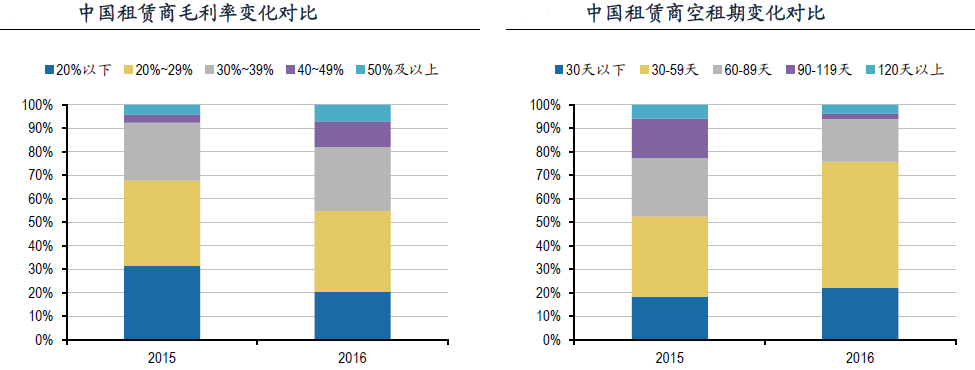

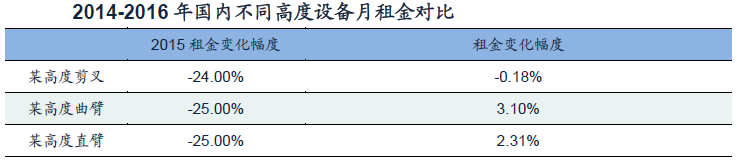

租赁市场景气回升,盈利能力提高。从毛利率变化来看,2016年毛利率较2015年整体上升,毛利率不到20%的租赁商只有20.4%,毛利率在20%-40%之间的租赁商占比大幅上升至34.4%,盈利能力的整体回升将会吸引更多的租赁商进入市场。究其原因,我们认为是租赁市场供不应求,空租期减少的结果。相比2015年,更多租赁商空租期缩短。60天以下空租期租赁商占到总数的75.8%,相比2015年52.5%增长了23.3%。空租期的下降等价于出租率上升,反映出租赁市场景气回升。从租金来看,在经历了2015年的大幅下跌之后,2016年不同高度设备月度租金企稳回升。未来一年租金变化幅度预计在10%以内。

总体来看,我国高空作业平台租赁市场仍处于初级阶段,以小规模租赁企业为主,还未出现类似美国联合租赁的巨头。随着使用需求持续增加,租金整体保持平稳,盈利能力的上升,未来将吸引更多企业进入高空平台租赁行业,拥有品牌和质量优势的高空平台制造商序列有望诞生占据大部分市场的绝对霸主。