中商产业研究院2017-11-30

中商情报网讯:移动支付也称为手机支付,就是允许用户使用其移动终端(通常是手机)对所消费的商品或服务进行账务支付的一种服务方式。单位或个人通过移动设备、互联网或者近距离传感直接或间接向银行金融机构发送支付指令产生货币支付与资金转移行为,从而实现移动支付功能。移动支付将终端设备、互联网、应用提供商以及金融机构相融合,为用户提供货币支付、缴费等金融业务。

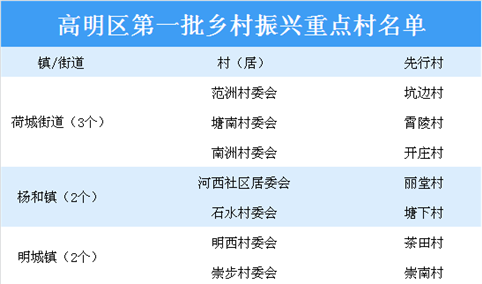

“无现金社会”趋势明显

2016年我国非现金支付合计达到1251亿笔,同比增速32.6%,支付金额规模达到3687万亿元,从2015年开始占整个支付系统金额比例已经处于70%水平。非现金支付主要包括电子支付、票据、银行卡以及贷记转账等形式,其中电子支付2016年占比68%,约2500万亿。

数据来源:中商产业研究院

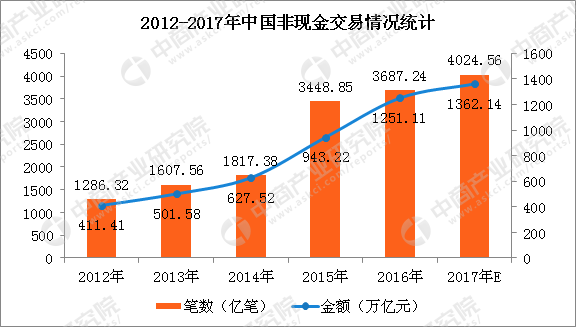

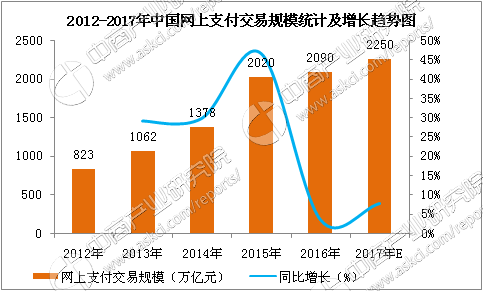

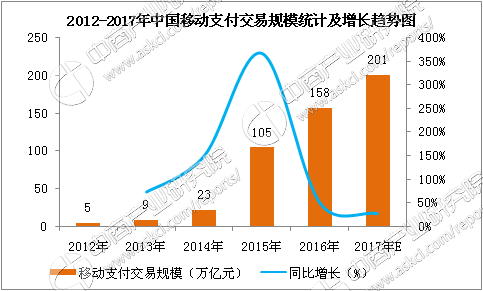

金融机构电子支付仍以网上支付为主,但移动支付成为增速最快的部分。银行业金融机构电子支付主要包括网上支付、移动支付和电话支付三种形式。2016年网上支付规模约2085万亿,同比增速仅3.3%,在电子支付中占83.6%;移动支付158万亿,约占6.3%。

数据来源:中商产业研究院

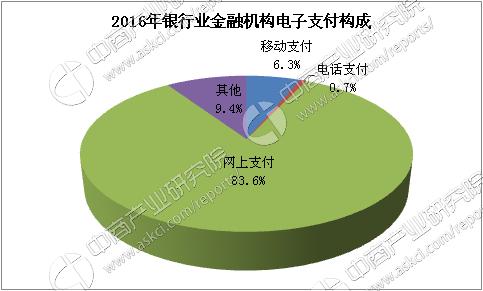

移动支付行业用户规模将突破6亿

据中商产业研究院数据显示,2016年移动支付用户规模达到4.7亿人,与2015年的3.6亿人,增长30.6%。随着用户支付习惯逐步从PC端向移动端迁移,第三方移动支付迅速崛起,支付宝与财付通两大巨头地位逐步确立,预计2017年用户规模将进一步增长,将达到6亿人,增长率为27.7%。

数据来源:中商产业研究院

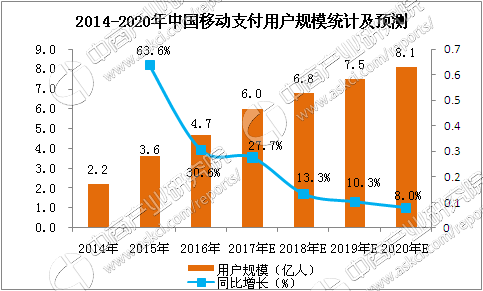

移动支付行业交易规模高速发展

数据显示,2016年网上支付交易规模达到2090万亿元,较2015增长3.5%,2016年移动支付规模达到158万亿元,较2015增长50%。随着移动支付的逐渐普及和应用场景拓展,预计移动支付交易规模将持续稳定增长。

数据来源:中商产业研究院

移动支付行业发展趋势

未来趋势

1、金融机构向全方位转变

作为资金流动服务载体,支付业务是金融机构的业务核心之一,而快捷的移动金融服务能增加客户忠诚度。金融机构发展移动支付具备两大优势,一是作为用户金融活动的中心,管理庞大的资金链,在支付清算管理上独占优势;二是金融机构拥有大量客户的数据与安全信息,并已经与用户建立了信任关系。手机银行被视作发展移动支付服务的重要载体,已经在其基础上搭建远程支付与电子商务等功能,成为移动金融的重要组成部分。在移动互联网时代,各大金融机构不仅面对同业间竞争,资质牌照门槛的消失也受到第三方支付企业和运营商的冲击。因此,出于内外竞争的考虑,发展移动支付业务,向全方位金融发展,才能使金融机构在未来竞争中获得优势。

2、运营商规避被管道化

对于运营商来说,要摆脱当前管道化处境,解决网络运营效益下降的问题,除了对运营体制进行更大幅度的革新,摆脱惯性思维,审视自身定位之外,还需依靠拓展新型业务寻找突破口。移动支付业务能够为运营商带来新的市场空间,通过开展非传统电信业务,可获得新客户群,增加市场份额,同时带来交叉销售机会,扩大收入增长,使运营商从通信管道业务转向服务平台业务。运营商在移动支付领域的先天优势来自于对智能终端与网络的控制。移动支付对运营商来说是个重大的机遇,因此三大运营商均成立了支付业务子公司,尽早完成移动支付业务布局,抢占市场。

3、互联网第三方支付迈入金融

对于互联网第三方支付企业来说,线上互联网的优势格局已基本成形,而支付闭环的构建是O2O实现的关键。从互联网电商端转向移动端的趋势是第互联网三方移动支付企业的重大机遇。互联网第三方移动支付的优势有两方面,一是通过电商以及社交网络所积累的庞大活跃用户群体,能够更好地介入整个消费流程,二是除了提供支付以及收款功能之外,第三方支付能够使商户更接近消费者,提供如商户会员管理以及精准大数据分析等服务,帮助商户更了解其客户,而此附加价值是传统以POS为核心的金融体系所无法提供的。也因此,互联网第三方支付的核心竞争力在于客户服务以及业务创新。目前互联网第三方支付不仅从传统金融业与运营商抢夺客户和利润,同时也正向纵深领域渗透。