中商产业研究院2020-06-10

中商情报网讯:日前,中国工程机械协会发布5月挖掘机销售数据。据统计,5月挖掘机销量达到3.17万台,同比增长68%,在传统旺季的结尾依然保持较好势头。在疫情影响的背景下,挖掘机销量增长反映了各地经济活动正在加快恢复,复工复产的程度不断加深,同时也折射出中国经济自身具有的巨大韧性和强劲发展潜力。

随着复工复产的推进,基建领域对挖掘机的需求率先走强。而挖掘机的应用场景十分广泛,除了修桥铺路等传统基建领域以外,新基建下的城市旧改、5G基站建设、充电桩建设等也将提振小微挖掘机的需求。挖掘机,又称挖掘机械,又称挖土机,是用铲斗挖掘高于或低于承机面的物料,并装入运输车辆或卸至堆料场的土方机械。从近几年工程机械的发展来看,挖掘机的发展相对较快,挖掘机已经成为工程建设中最主要的工程机械之一。

来源:中商产业研究院

挖掘机挖掘的物料主要是土壤、煤、泥沙以及经过预松后的土壤和岩石等。挖掘机最重要的三个参数:操作重量(质量),发动机功率和铲斗斗容。常见的挖掘机按驱动方式有内燃机驱动挖掘机和电力驱动挖掘机两种。按照用途来分,则可以分为通用挖掘机,矿用挖掘机,船用挖掘机,特种挖掘机等不同的类别。随着经济生产工作逐步恢复,挖掘机市场再度活跃起来。而在新基建等利好因素的推动下,挖掘机市场投资前景明朗。

一、挖掘机产业链上游

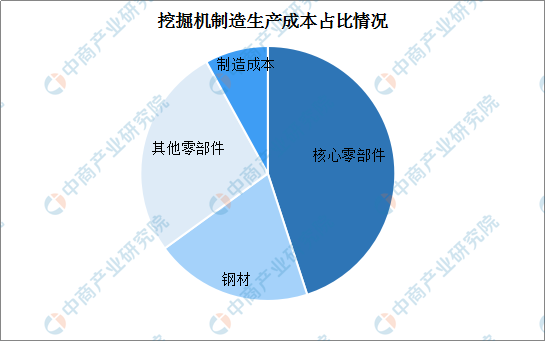

从生产成本来看,挖掘机最重要的构成为核心零部件,包括发动机、液压系统等,在生产成本中占比达45%;其次为钢材,生产成本占比为20%。另外,其他零部件及制造成本分别占比27%、8%。

数据来源:CCAM、中商产业研究院整理

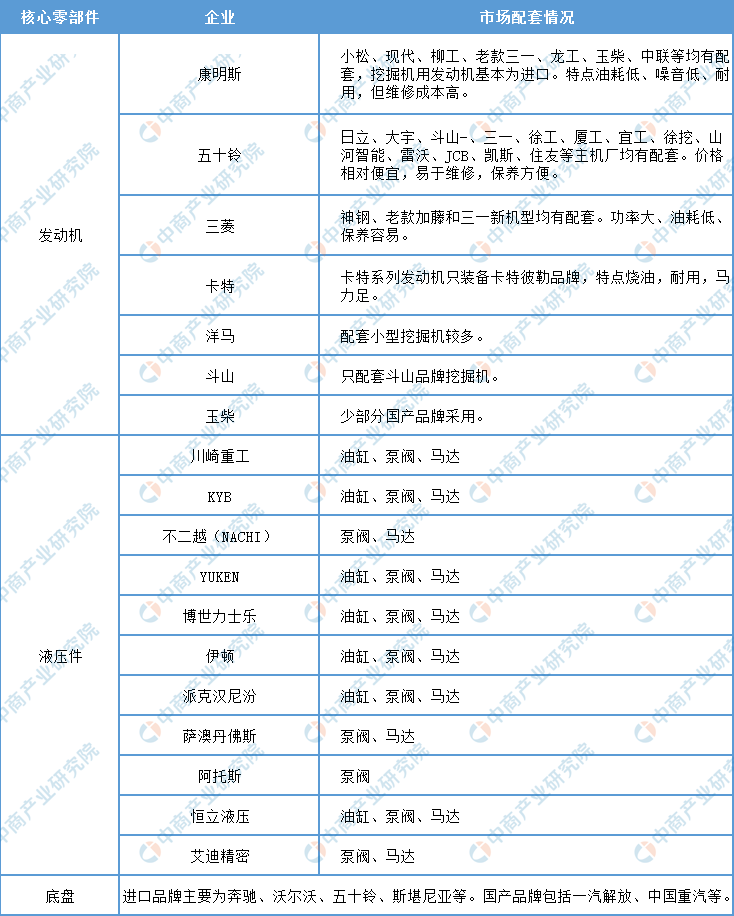

(1)核心零部件

发动机、液压系统作为挖掘机的核心零部件,占生产成本比重达45%左右。目前,挖掘机设备中的核心零部件主要来自外资品牌,同时国产品牌市场份额也在提升。

据了解,自2012年以来,挖掘机行业整体价格呈下降态势。除了吨位结构变化以外(主要是小挖和大挖占比提升,中挖份额萎缩),主机厂每年也有一定的降价压力,并对部分零部件传导。在部分外资品牌零部件涨价驱动下,本次涨价有助于稳定主机厂和零部件企业盈利能力,同时也带动主机厂对于关键零部件的国产替代步伐。

来源:中商产业研究院整理

而2020年疫情冲击同时为国产核心零部件厂商提供了发展机遇,提升市场份额。一是海外疫情控制不力,很大程度影响核心零部件的稳定供应。二是在下游需求彰显韧性的形势下,短期冲击过后,国内主机厂选择更多的核心零部件国产化,不仅利于降本控费,更有助于维护供应链的安全稳定。

(2)钢材

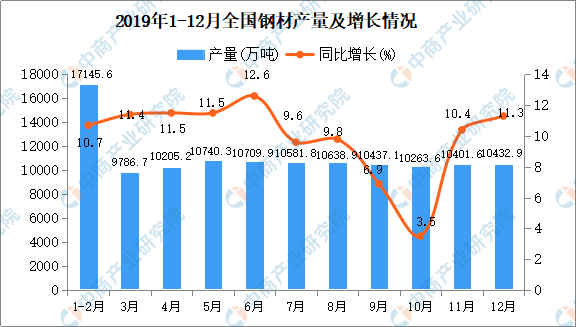

2019年,钢铁行业继续深入推进供给侧结构性改革,巩固去产能成果,加快结构调整、转型升级,推动全行业高质量发展,行业运行总体平稳。

其中,2019年钢材价格总体平稳,呈窄幅波动走势。5月初达到最高113.1点,10月底震荡下降至年内最低104.3点。全年中国钢材价格指数均值为107.98点,同比下降6.77点,降幅为5.9%。

2019年全国钢材产量为12.05亿吨,同比增长9.8%。

数据来源:中商产业研究院数据库

出口方面,据海关总署数据,2019年1-12月,我国累计出口钢材6429.3万吨,同比下降7.3%;累计出口金额537.6亿美元,同比降低11.3%。累计进口钢材1230.4万吨,同比下降6.5%;累计进口金额141.1亿美元,同比降低14.1%。

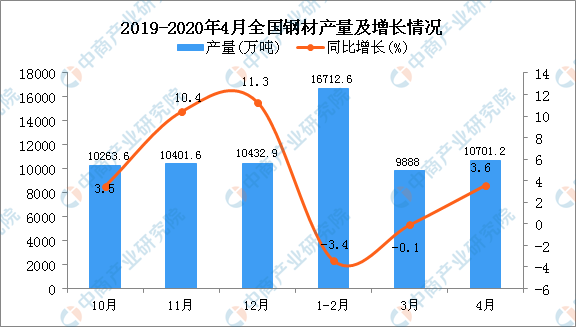

另外,据最新数据显示,2020年4月全国钢材产量为10701.2万吨,同比增长3.6%。2020年1-4月全国钢材产量为37438.9万吨,同比下降0.2%。

数据来源:中商产业研究院数据库

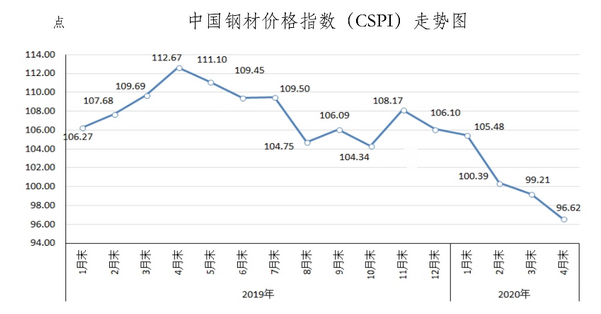

4月份,我国新冠疫情防控取得阶段性成效,下游用钢行业复工复产持续推进。由于市场需求尚未全面恢复,而钢铁生产保持较高水平,市场仍呈供大于求态势,钢材价格继续下行。后期随着需求形势的进一步好转,钢价将呈小幅回升走势。

据钢铁协会监测,4月末,中国钢材价格指数(CSPI)为96.62点,环比下降2.59点,降幅为2.61%,较上月扩大1.43个百分点;同比下降16.05点,降幅为14.25%。

来源:钢铁协会

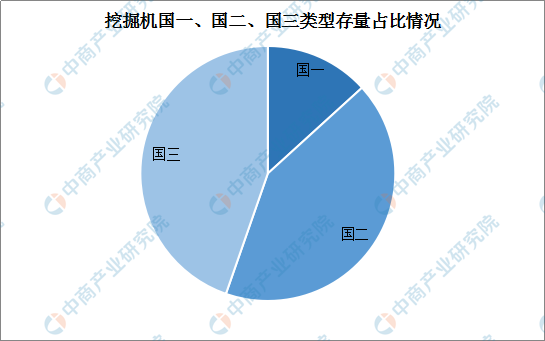

钢铁主要上市企业一览:

来源:中商产业研究院整理

注:以上信息仅供参考,如有遗漏与不足,欢迎指正!

二、挖掘机产业链中游

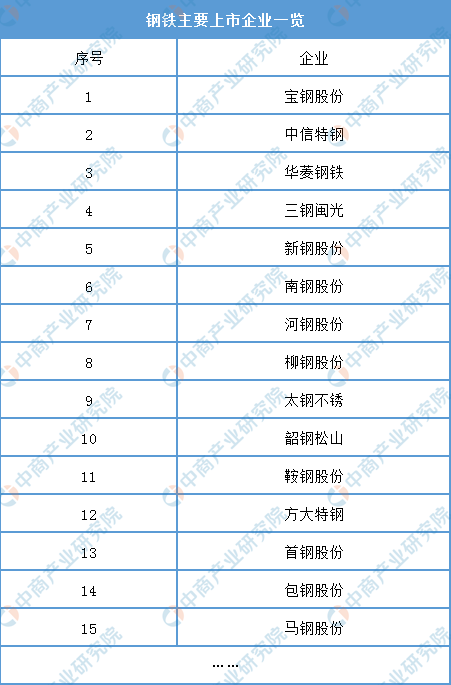

今年以来,挖掘机市场先经历了下滑而后回升增长。3月,由于国内品牌复工、复产强度高,国产品牌挖掘机销量高于行业平均增速,市场份额进一步提升。3月,国内市场挖掘机销量达到4.66万台,同比增长11.2%。4月、5月延续上涨趋势,国内市场销量分别为4.34万台、2.95万台,同比分别增长64.5%、76.3%,这其中还得益与新基建等固定投资的推进。

来源:中国工程机械工业协会、中商产业研究院整理

可以看出,国内挖掘机市场增长势头强劲,市场需求不断释放。目前,挖掘机市场需求可拆分为新增需求与更新需求,其中更新需求主要产生于使用寿命到期或环保政策的限制。除了新增需求外,在环保政策带动下的挖掘机更新需求空间也十分广阔。

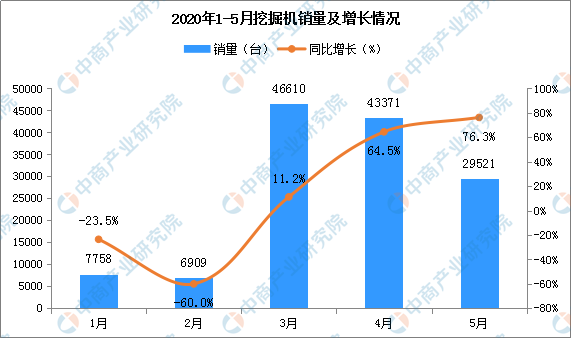

目前,挖掘机可分为国一、国二、国三类型,分别于2008年9月、2010年10月、2016年4月实施。假设挖掘机平均使用寿命为10年,则将2010年至今(最新数据截至2019年10月)国内各省挖掘机销量数据求和估算目前挖掘机存量规模,合计约123.8万台。基于标准实施的时间点来看,2010年销量主要为国一机型;2011-2015年销量主要为国二机型;2016-2019年主要为国三机型,即目前国一、国二、国三挖掘机存量规模分别为16.4、52.1、55.3万台。

来源:中国工程机械协会、中商产业研究院整理

由于各省对高排放的定义采取了不同标准:国家阶段标准、排气烟度标准中的III类限值、综合考虑以上两种标准。其中对于国家阶段标准,若是所有规定阶段标准以前的挖掘机均需要更换,则国二及以前机械需要淘汰更换;对于排气烟度标准中的III类限值,若国一机型均无法达标,需淘汰更换;50%国二机型可以通过改装达标;所有国三机型均可达标,无需替换。由此推算出挖掘机更新需求约41万台。

此外,根据预测,2020年-2022年挖掘机新机销量分别为25.11万台、26.69万台、28.14万台,同比增速分别为6.5%、6.3%和5.4%。在存量更新和地产、基建投资需求拉动下,挖掘机未来需求仍具备坚实支撑,市场发展潜力大。

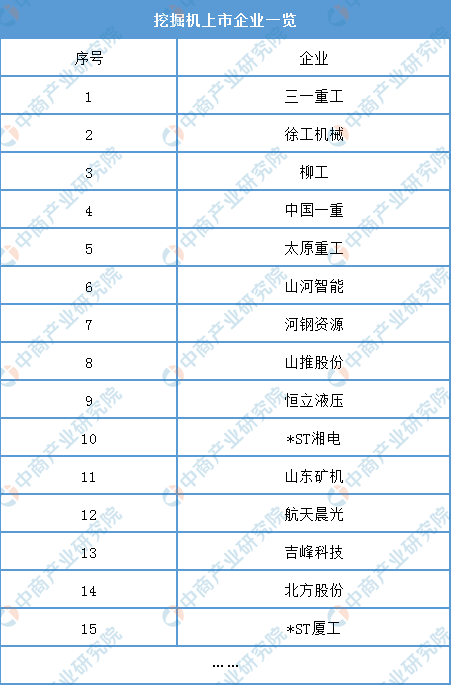

挖掘机上市企业一览:

来源:中商产业研究院整理

注:以上信息仅供参考,如有遗漏与不足,欢迎指正!

三、挖掘机产业链下游

挖掘机作为工程建设中最主要的工程机械之一,常用于房地产、传统基建建设领域等。虽经历低潮期,但今年的挖掘机市场仍有不俗表现,需求持续超预期,主要受到房地产投资加快恢复;专项债持续发行,推动基建项目工程落地加快;新基建推进带动等利好因素影响。

(1)房地产市场

随着中国经济的快速增长,虽然中央政府已采取一系列收紧措施遏制房地产市场过热,中国房地产投资总额仍稳定增长,从2014年的95040亿元增至2019年的132190亿元,复合年增长率为6.8%。中国已售住宅物业的均价由2014年的每平方米5933元涨至2019年的每平方米9287元,复合年增长率为9.4%。

数据来源:国家统计局、中商产业研究院整理

由于疫情爆发,中国的房地产市场于2020年第一季度受到显着影响,中国的住房市场供求均受到不利影响。第一季度的房地产投资总额同比减少约7.7%,已售住宅物业的建筑面积则同比减少约25.9%。然而,尽管受到疫情影响,中国房地产中长期的主要推动力预期仍保持稳定及具弹性,且住房需求在暂时放缓后预期于2020年下半年回升。根据克而瑞的资料,前100名中国物业开发商的合约销售额于2020年4月同比小幅增长约0.6%。

未来,我国住宅市场仍将保持增长:城市群的进一步发展。2018年,中国已形成京津冀、长江三角洲和珠江三角洲三大较为成熟的城市群,根据中国当地统计局发布的统计公报的数据,该三大城市群合共贡献中国GDP总额的约39.1%。根据十三五规划,中央政府提出城市群倡议。根据该倡议,中国至2020年将总共建成19个区域城市群。该倡议旨在透过提供更多政府支持促进低线城市产业发展及提供政策促进人口流入,来促进中国经济更为均衡的发展。

持续推动城镇化。根据中国国家统计局数据,中国2019年城镇化率为60.6%,较《国家新型城镇化规划》计划的目标年2020年提前一年达至目标。预期持续推动城镇化将会提高住房市场需求。中国政府扶持棚户区改造

近年,各地政府持续努力对中国城镇区内的棚户区进行重建。根据中国住房和城乡建设部提供的资料,于2016年至2018年,每年改造约6.0百万套城镇棚户区住房,于2019年改造3.2百万套城镇棚户区住房。重建的棚户区内生活的居民通常获得补偿。因获得金钱赔偿的居民很大可能改善彼等住房条件,故而刺激了有关区域的住宅物业需求。

人口迁移重新定向。与一二线城市相比,具有先进产业及经济发展的众多地级市的人口适度增长。中国一二线城市相比低线城市通常房价较高。彼等亦通常指定严苛的入户政策,令从中国其他地区迁往的民众更难在该等城市安置。在此背景下,物业开发商认为三、四线城市为更具吸引力及策略性的选择,因该等城市预期将出现人口稳定增长。

城镇居民的可支配收入及支出上涨。中国经济快速发展令人民整体生活水平得以提高。城镇居民的人均可支配收入从2014年的28844元稳步增加至2019年的42359元,而2019年城镇居民的人均消费支出为28063元。随着需求及购买力增加,对房地产市场的投资相应增加。

房地产市场的发展将对挖掘机市场释放更多需求,成为挖掘机市场增长的一大动力。

(2)重大建设项目

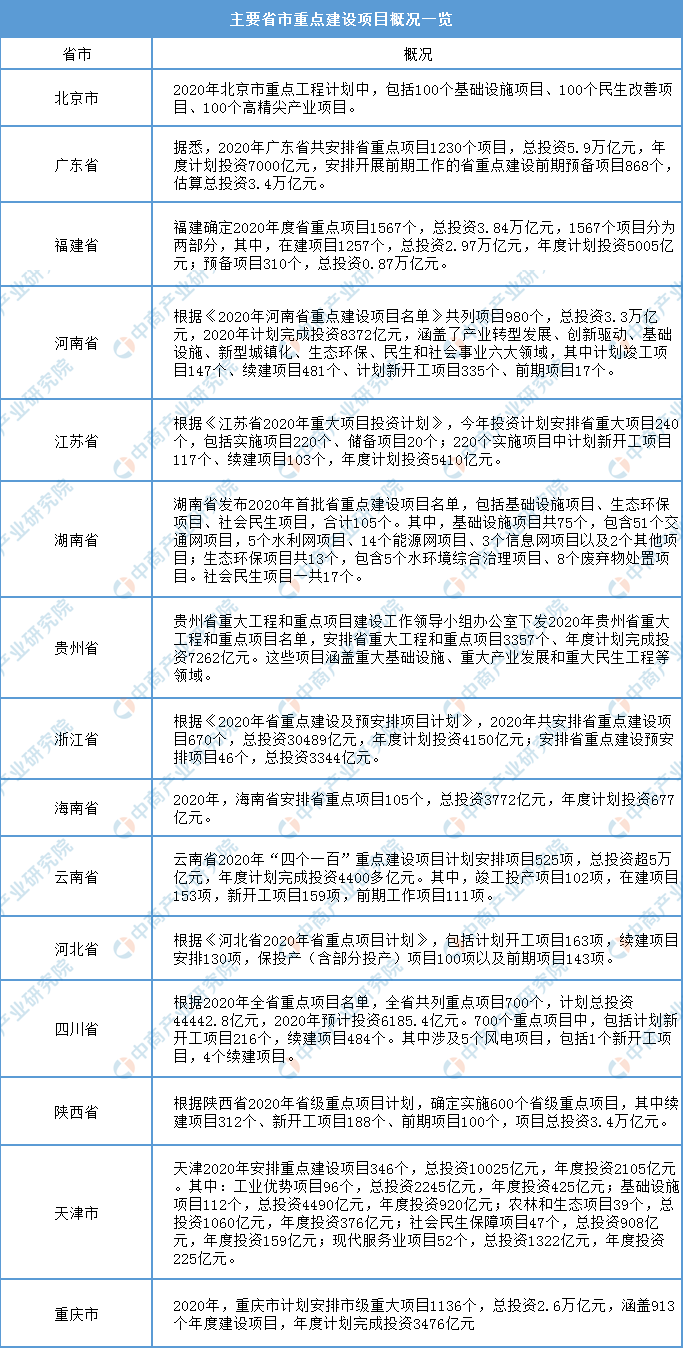

今年各大省市的重点建设项目计划已陆续发布,其中各项基础建设工程依然是重头戏。随着复工、复产的推进,基建项目陆续开工,挖掘机作为关键工程机械设备之一,无论是新增还是更换需求都将进一步释放。

以下为主要省市重点建设项目概况一览:

来源:中商产业研究院整理

(3)新基建

2020年2月14日,中央全面深化改革委员会第十二次会议指出,基础设施是经济社会发展的重要支撑,要以整体优化、协同融合为导向,统筹存量和增量、传统和新型基础设施发展,打造集约高效、经济适用、智能绿色、安全可靠的现代化基础设施体系。“新基建”指发力于科技端的基础设施建设,2018年底召开的中央经济工作会议首次提出5G、人工智能、工业互联网等“新型基础设施建设”的概念和定位,“新基建”涵盖了5G基站建设、新能源汽车充电桩、大数据中心、人工智能、工业互联网,特高压,城际以及城轨交通,涉及了七大领域和相关产业链。与“旧基建”相比,“新基建”的特点在于支持科技创新、智能制造的相关基础设施建设,以及针对“旧基建”进行的补短板工程。

根据中国银行研究院发布的《新冠疫情影响下中国“新基建”发展方向与政策建议》一文显示,未来,以5G为代表的“新基建”投资因兼顾短期拉动经济和中长期释放经济增长潜力的作用,成为点亮中国经济未来的新希望。中国银行研究院测算,2020年“新基建”七大重点领域投资总规模约为1.2万亿元。

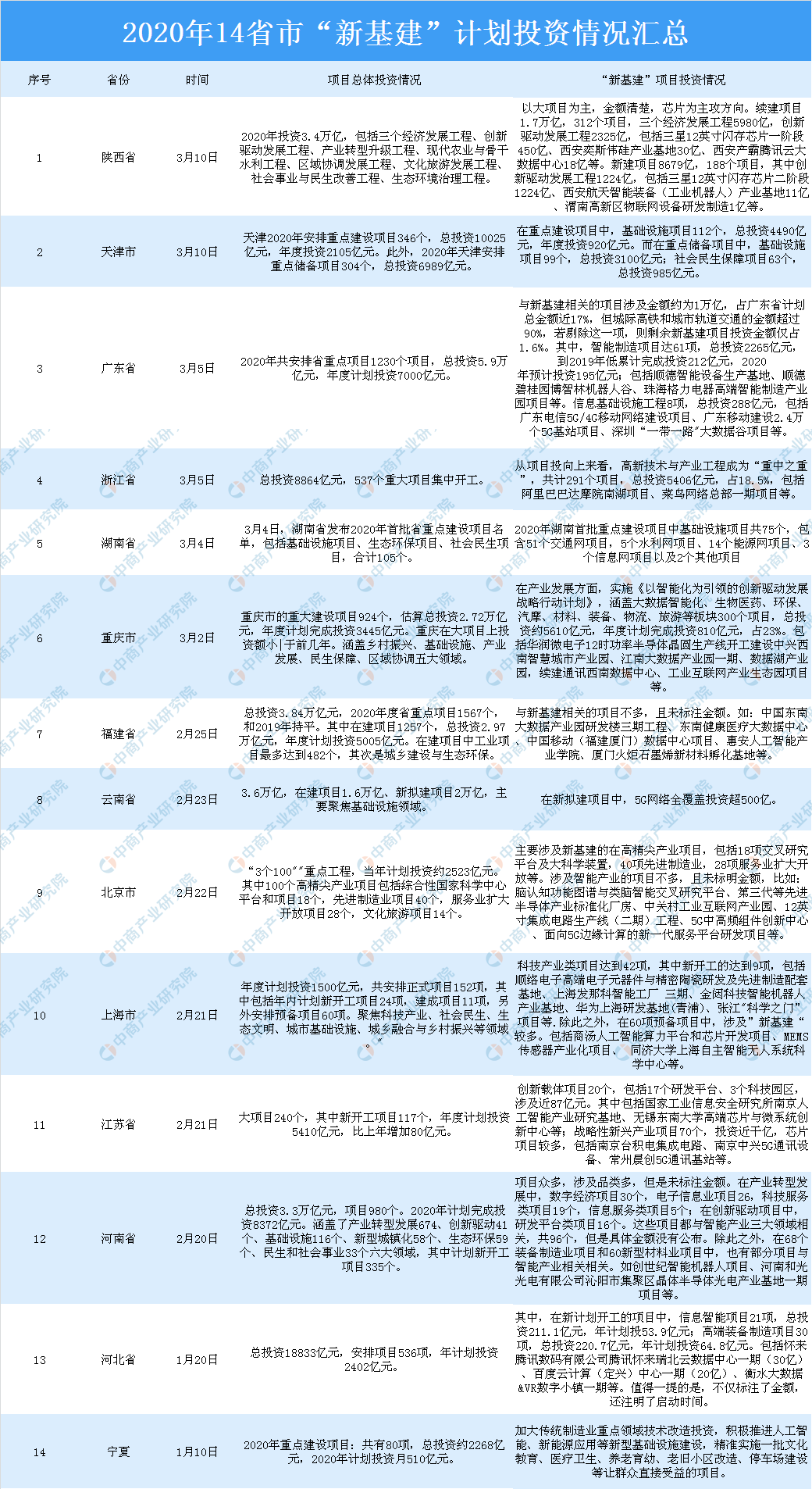

由于新基建在政府会议和政策中的频繁亮相,以及全国各省市纷纷对于新基建的大规模投资计划。如:3月10日陕西省2020年重点建设项目出炉,2020年陕西省投资3.4万亿,包括三个经济发展工程、创新驱动发展工程、产业转型升级工程、现代农业与骨干水利工程、区域协调发展工程、文化旅游发展工程、社会事业与民生改善工程、生态环境治理工程。其中,在新基建方面:陕西以大项目为主,金额清楚,芯片为主攻方向。续建项目1.7万亿,312个项目,三个经济发展工程5980亿,创新驱动发展工程2325亿,包括三星12英寸闪存芯片一阶段450亿、西安奕斯伟硅产业基地30亿、西安产霸腾讯云大数据中心18亿等。新建项目8679亿,188个项目,其中创新驱动发展工程1224亿,包括三星12英寸闪存芯片二阶段1224亿、西安航天智能装备(工业机器人)产业基地11亿、渭南高新区物联网设备研发制造1亿等。

在新基建加快投资的背景下,将推动各大工程项目建设,涉及水利工程、产业基地(园区)、基站铺设等方面,对于挖掘机市场也将带来需求。

以下是中商产业研究院对主要省市新基建项目投资情况汇总一览:

资料来源:中商产业研究院整理

更多资料请参考中商产业研究院发布的《2020-2025年中国挖掘机市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业规划策划、产业园策划规划、产业招商引资等解决方案。