时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03

中商情报网讯:9月份国内市场钢材价格波动上行9月份,受“双控”等环保措施影响,国内钢铁产量继续下降,钢材市场偏紧预期有所上升,钢材价格由降转升。进入10月份以来,钢材价继续呈小幅上升走势。

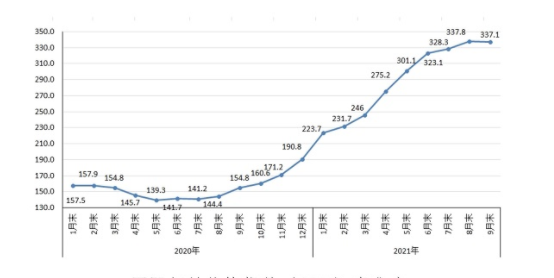

一、国内钢材价格指数由降转升

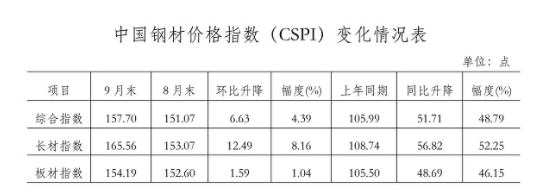

据钢铁协会监测,9月末,中国钢材价格指数为157.70点,比8月末上升6.63点,升幅为4.39%,环比由降转升;与上年同期相比上升51.71点,升幅为48.79%。

(一)长材价格升幅高于板材

9月末,CSPI长材指数为165.56点,环比上升12.49点,升幅为8.16%;CSPI板材指数为154.19点,环比上升1.59点,升幅为1.04%;长材价格升幅比板材高7.12个百分点。与上年同期相比,长材、板材指数分别上升56.82点和48.69点,升幅分别为52.25%和46.15%。

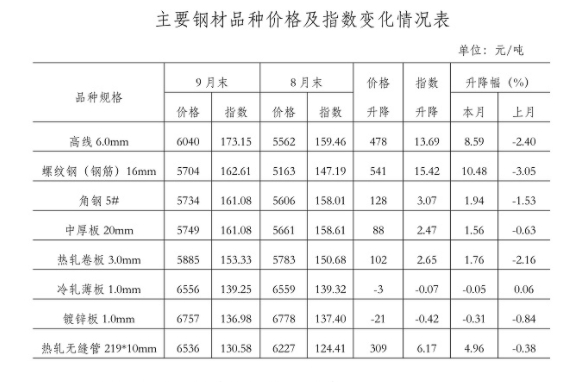

(二)主要品种钢材价格变化情况

9月末,在钢铁协会监测的八大钢材品种中,除冷轧薄板和镀锌板价格分别小幅下降3元/吨和21元/吨外,其它品种价格均由降转升。其中,高线、螺纹钢、热轧无缝管回升幅度较大,环比分别上升478元/吨、541元/吨和309元/吨;角钢、中厚板和热轧卷板升幅相对较小,环比分别上升128元/吨、88元/吨和102元/吨。

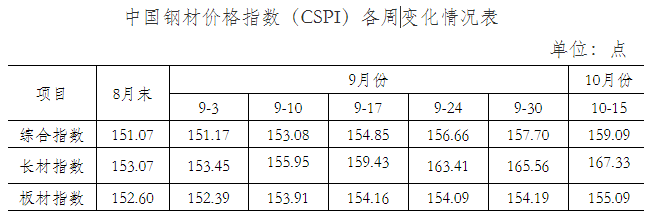

(三)各周钢材价格指数变化情况

9月份,CSPI钢材价格指数逐周小幅.上行;进入10月份,继续呈上升走势。全国固定资产投资同比增长7.3%,比1-8月增速回落1.6个百分点。其中基础设施投资同比增长1.5%,比1-8月份回落1.4个百分点;制造业投资同比增长14.8%,比1-8月份回落0.9个百分点;房地产开发投资同比增长8.8%,比1-8月份回落2.1个百分点。9月份,规模以上工业增加值同比增长3.1%,比8月份增长0.05个百分点;汽车产量同比下降17.9%,继续呈下降态势。从总体情况看,9月份下游用钢行业增速回落,钢材需求强度有所下降。

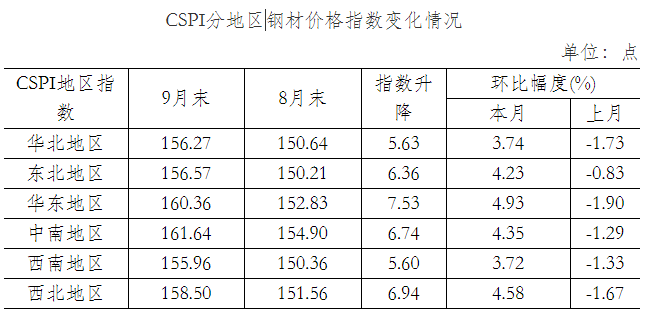

(四)主要区域市场钢材价格变化情况

9月份,CSPI全国六大区域指数均由降转升。其中:华东市场升幅相对较大,环比上升4.93%;西南地区升幅相对较小,环比上升3.72%;华北、东北、中南和西北地区环比升幅分别为3.74%、4.23%、4.35%和4.58%。

二、国内市场钢材价格变化因素分析

9月份,受部分地区洪涝灾害和疫情反复等因素影响,需求端呈放缓态势;受“双控”措施影响,供给端也有所下降。总体来看,国内钢材市场供需两端呈平稳略紧态势。

(一)主要用钢行业增速放缓

据国家统计局数据,前三季度,国内生产总值同比增长9.8%,其中第三季度同比增长4.9%,环比回落3.0个百分点;全国固定资产投资(不含农户)同比增长7.3%,比1-8月增速回落1.6个百分点。其中基础设施投资同比增长1.5%,比1-8月份回落1.4个百分点;制造业投资同比增长14.8%,比1-月份回落0.9个百分点;房地产开发投资同比增长8.8%,比1-8月份回落2.1个百分点。9月份,规模以上工业增加值同比增长3.1%,比8月份增长0.05个百分点;汽车产量同比下降17.9%,继续呈下降态势。从总体情况看,9月份下游用钢行业增速回落,钢材需求强度有所下降。

(二)粗钢产量环比持续下降

据国家统计局数据,9月份,全国生铁、粗钢和钢材产量分别为6519万吨、7375万吨和10195万吨,同比分别下降16.1%、21.2%和14.8%,粗钢产量已连续5个月环比下降、连续3个月同比下降,且同比降幅逐月加快;平均粗钢日产245.8万吨,日均环比下降8.5%。另据海关统计数据,9月份,全国出口钢材492万吨,环比减少2.6%;进口钢材126万吨,环比增加18.2%,钢材净出口折粗钢381万吨,环比减少53万吨。从总体情况看,钢铁产量的下降对冲了需求减弱的影响,钢材市场供需保持平稳略紧态势。

(三)原燃材料价格高位波动

9月份,铁矿石价格有所回落,但煤焦、废钢等原燃料价格环比继续上升。据钢铁协会监测,9月末,国产铁精矿价格环比下降190元/吨,CIOPI进口矿价格环比下降33.72美元/吨;炼焦煤和冶金焦价格环比分别,上升805元/吨和794元/吨,废钢价格环比.上升38元/吨。从同比情况看,国产铁精矿和进口矿分别同比上涨8.80%和2.82%,炼焦煤和冶金焦价格分别同比上涨193.70%和116.05%,废钢价格同比上涨46.12%。铁矿石及煤焦、废钢价格仍居高位,推升了企业的钢材成本。

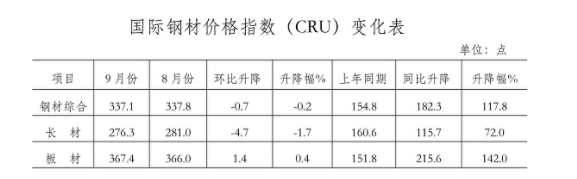

三、国际钢价由升转降

9月份,国际钢材价格指数为337.1点,环比下降0.7点,降幅为0.2%,环比由升转降;与上年同期相比上升182.3点,升幅为117.8%。

国际钢材价格指数(CRU)走势图

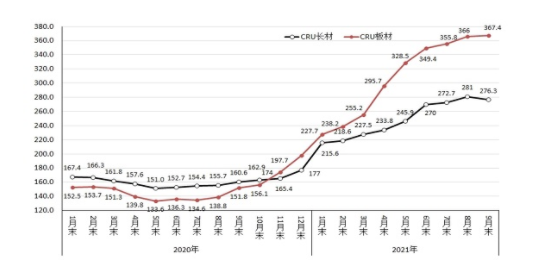

(一)长材指数小幅下降,板材指数继续上升

9月份,CRU长材指数为276.3点,环比下降4.7点,降幅为1.7%;CRU板材指数为367.4点,环比上升1.4点,升幅为0.4%;与去年同期相比,CRU长材指数同比上升115.7点,升幅为72.0%;CRU板材指数同比上升215.6点,升幅为142.0%。

CRU长材和板材价格指数走势图

(二)北美升幅收窄,欧洲降幅加大,亚洲由升转降

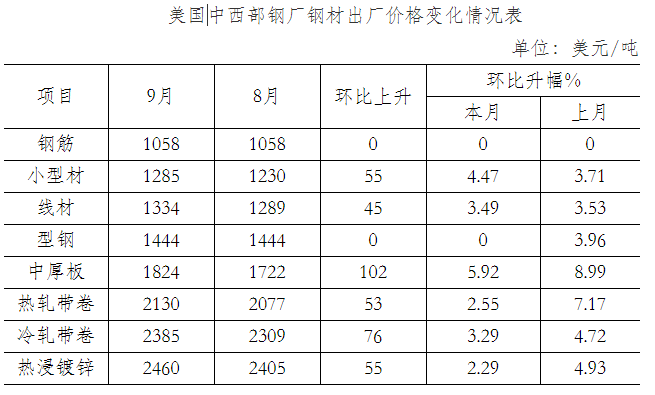

1、北美市场

9月份,CRU北美钢材价格指数为440.2点,环比上升9.7点,升幅为2.3%,较上月收窄2.9个百分点;美国制造业PMI为61.1%,环比上升1.2个百分点。其中生产指数下降0.6个百分点,库存指数上升1.4个百分点;9月末,美国粗钢产能利用率为84.59%,环比下降0.4个百分点。本月美国中西部钢厂的钢筋和型钢价格平稳,其他品种继续上升。

2、欧洲市场

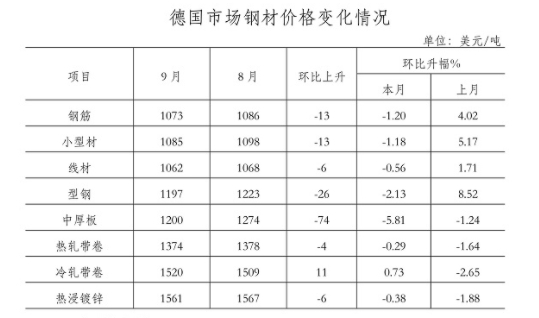

9月份,CRU欧洲钢材价格指数为360.7点,环比下降4.4点,降幅为1.2%,降幅较上月扩大1.8个百分点;欧元区制造业PMI为58.6%,环比下降2.8个百分点。其中德国、意大利、法国和西班牙的制造业PMI分别为58.4%、59.7%、55%和58.1%,环比,上月有所下降。本月德国市场板材品种除冷轧带卷价格有所回升外,其余品种价格有所下降。

3、亚洲市场

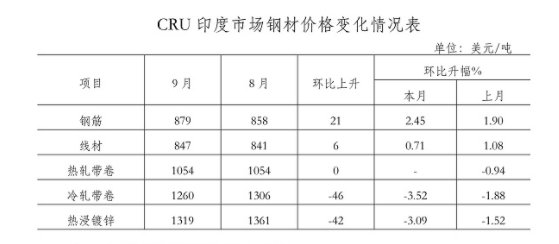

9月份,CRU亚洲钢材价格指数为263.5点,环比下降4.7点,降幅为1.8%,环比由升转降;日本制造业PMI为51.5%,环比下降1.2个百分点;韩国制造业PMI为52.4%,环比上升1.2个百分点;中国制造业PMI为49.6%,环比下降0.5个百分点。本月印度市场除钢筋和线材价格持续回升外,其余品种价格均持续下降,环比降幅收窄。

四、后期钢材价格走势分析

随着天气转冷,下游用钢需求有所降低。为确保全年压减粗钢产量任务,各地、各部门进一步加大了相关政策措施力度,后期钢铁产量也会有所减少。后期市场供需基本平稳,钢价将呈小幅波动走势。国内市场进入钢材消费淡季,需求强度有所减弱从国际市场看,全球经济复苏呈不稳定态势。据国际货币基金组织10月份最新发布的《世界经济展望》预计,2021年全球经济将持续复苏,但受疫情影响,复苏势头有所减弱。预计全年全球经济将增长5.9%,比7月份报告预测值调低了0.1个百分点。全球供应链受到的影响和通货膨.胀的压力使全球经济前景面临的风险已经增加。从国内形势看,国民经济运行也承受下行压力,第三年季度GDP增速为4.9%,明显低于二季度增速。在房住不炒的政策约束下,后期房地产投资、地方债发行规模、房企融资方面有进一步的疲弱迹象;机械行业订单水平连续下滑,其中汽车增速持续回落。后期钢材需求强度呈进一步的减弱趋势。

(一)减产政策持续,市场供需有望平稳

李克强总理在10月9日国务院能源委会议上提出,“坚持全国一盘棋,不抢跑,从实际出发,纠正有的地方‘一刀切’限电限产或‘运动式’减碳”。对钢铁产业而言,这并不意味着压减粗钢产量的任务目标有所改变。从目前情况看,国家坚决压减粗钢产量、严守不新增产能的底线不动摇,有关部委正在组织开展全国范围的钢铁去产能“回头看”检查以及粗钢产量压减工作,主要产钢大省和大型钢铁企业也先后出台控制粗钢产量措施。预计后期粗钢产量仍会有所下降。总体来看,供需两端有望形成新的平稳,钢材价格将呈小幅波动走势。

(二)钢材社会库存由降转升,企业库存继续上升

据钢铁协会统计,10月上旬,全国20个城市五种钢材社会库存为1085万吨,比9月下旬增加20万吨,升幅为1.9%,连续4旬下降后首次反弹回升;比年初增加355万吨,增长48.6%;比上年同期减少179万吨,下降14.2%。从企业库存情况看,10月上旬,会员钢铁企业钢材库存为1284万吨,比9月下旬增加89万吨,上升7.43%;比年初增加122万吨,增长10.51%;比上年同期减少75万吨,下降5.52%。钢材社会库存和企业库存均有所上升,后期钢材价格难以大幅上涨。

后期需要关注的主要问题:

一是粗钢产量降幅较大,后期供需两端有望形成新的平衡。国内粗钢产量连续同比下降,且降幅有所加大,下游需求端用钢需求强度也有所减弱。钢铁企业应认真分析市场需求形势,积极调整产品结构,维护钢材价格保持平稳。

二是焦煤、焦炭价格高位盘整,企业降本增效压力仍然较大。据钢铁协会监测,10月15日,炼焦煤和冶金焦价格分别为3815元/吨和4118元/吨,分别比年初上涨156.38%和76.36%,而同期钢价指数仅,上涨27.76%。煤焦价格持续高位,对后期钢铁企业降本增效形成较大压力。

更多资料请参考中商产业研究院发布的《中国钢材行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03