时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03

中商情报网讯:储能逆变器可以控制储能电池组的充电和放电过程,进行交直流的变换,是储能系统中的必要环节,占比储能系统成本约15%。储能逆变器集成了光伏并网发电和储能电站的功能:①克服了光伏组件受天气变化发电不稳定的缺点,提高电网品质;②通过波谷储存电能,波峰输出电能,大幅削减电网峰值发电量,大幅增加电网容量,提高电网利用率。

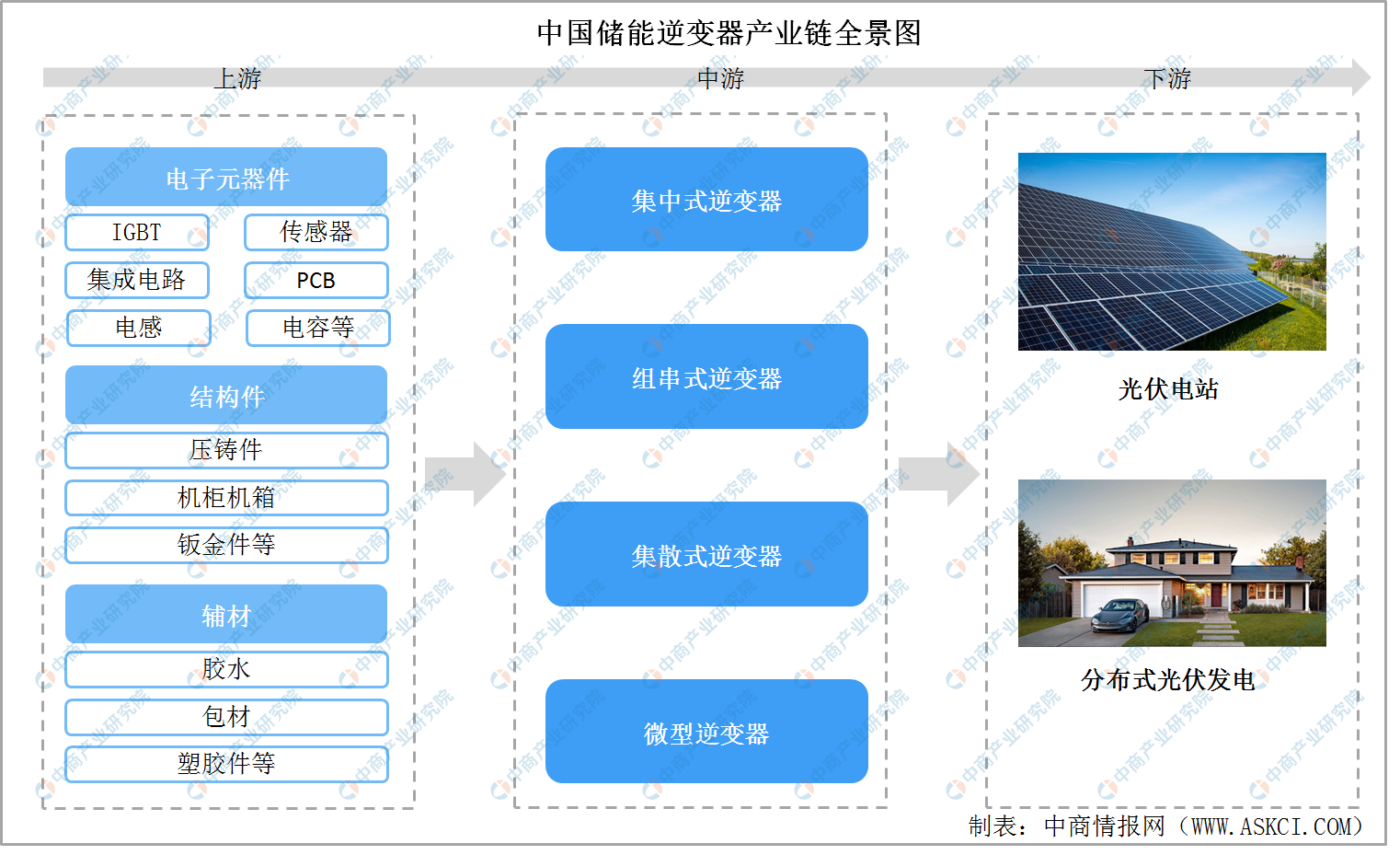

一、产业链

储能逆变器上游主要由电子元器件(功率半导体、集成电路、电感磁性元器件、PCB线路板、电容、电感、开关器件、连接器等)、结构件(散热器、压铸件、机柜机箱、钣金件等)和辅助材料(胶水、包材、塑胶件等绝缘材料)组成。储能逆变器中游为集中式逆变器、组串式逆变器、集散式逆变器、微型逆变器。储能逆变器下游为光伏电站、分布式光伏发电。

资料来源:中商产业研究院整理

二、上游

(一)IGBT

IGBT是由BJT(双极型三极管)和MOS(绝缘栅型场效应管)组成的复合全控型电压驱动式功率半导体器件,兼有MOSFET的高输入阻抗和GTR的低导通压降两方面的优点。IGBT是能源变换与传输的核心器件,俗称电力电子装置的「CPU」。

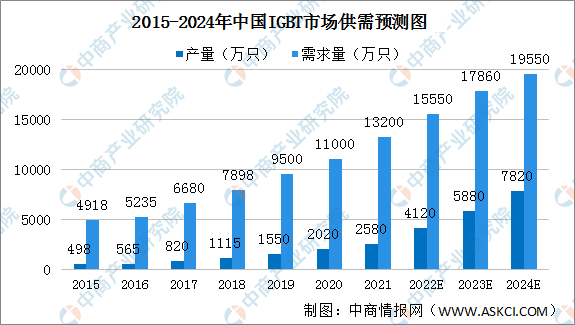

1、IGBT市场供需

中国已经成为全球最大的IGBT市场,近年来IGBT产量及需求量持续增长。2021年我国IGBT行业产量将达到0.26亿只,需求量约为1.32亿只。预计2022年我国IGBT行业产量将达到0.41亿只,需求量约为1.56亿只。

数据来源:Yole、中商产业研究院整理

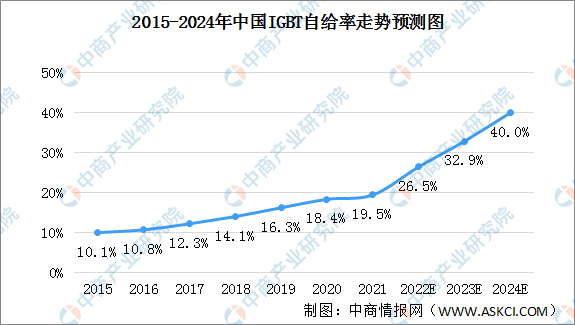

2、IGBT竞争格局

由于IGBT对设计及工艺要求较高,而国内缺乏IGBT相关技术人才、工艺基础薄弱且企业产业化起步较晚,因此IGBT市场长期被大型国外跨国企业垄断。自2015年以来,我国IGBT自给率超过10%并逐渐增长,预计2024年我国IGBT自给率将达40%。基于国家相关政策中提出核心元器件国产化的要求,国产替代成为国内IGBT行业的发展趋势。

数据来源:Yole、中商产业研究院整理

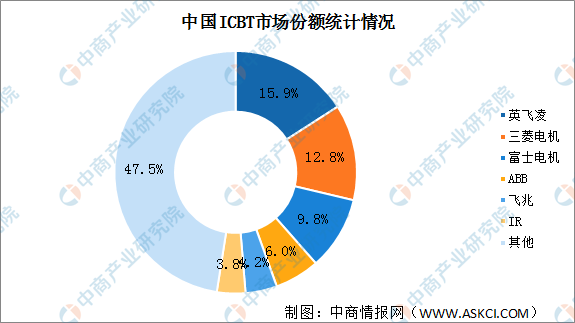

目前,国内IGBT市场主要由英飞凌、三菱电机、富士电机等海外厂商占据。中国IGBT市场占比前三的分别是英飞凌、三菱电机和富士电机。其中占比最高的是英飞凌,为15.9%。

数据来源:中商产业研究院整理

(二)集成电路

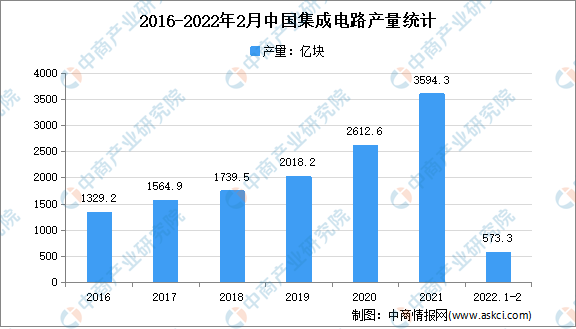

1、集成电路产量

集成电路在消费电子、高端制造、网络通讯、家用电器、物联网等诸多领域得到广泛应用,已成为衡量一个国家产业竞争力和综合国力的重要标志之一。数据显示,2020年我国集成电路产量达3594.3亿块,2022年1-2月我国集成电路产量达573.3亿块,同比下降1.2%。

数据来源:统计局、中商产业研究院整理

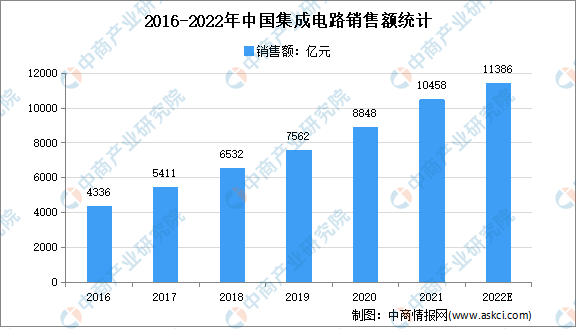

2、集成电路销售额

近年来,中国集成电路产业销售额持续增长。中国半导体行业协会统计,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%。中商产业研究院预测,2022年我国集成电路销售额将达11386亿元。

数据来源:CSIA、中商产业研究院整理

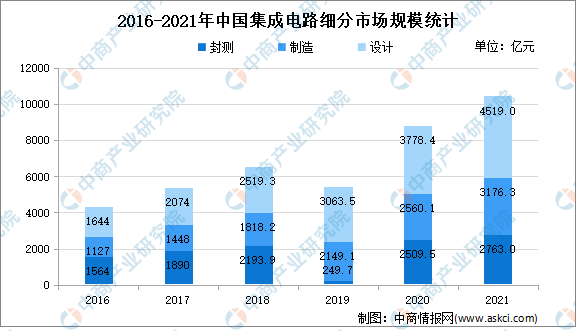

3、集成电路产业结构

2021年在国内宏观经济运行良好的驱动下,国内集成电路产业继续保持快速、平稳增长态势。据中国半导体行业协会统计,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%。其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元,同比增长24.1%;封装测试业销售额2763亿元,同比增长10.1%。其中,集成电路设计行业规模依然占比较大,达43.21%。

数据来源:CSIA、中商产业研究院整理

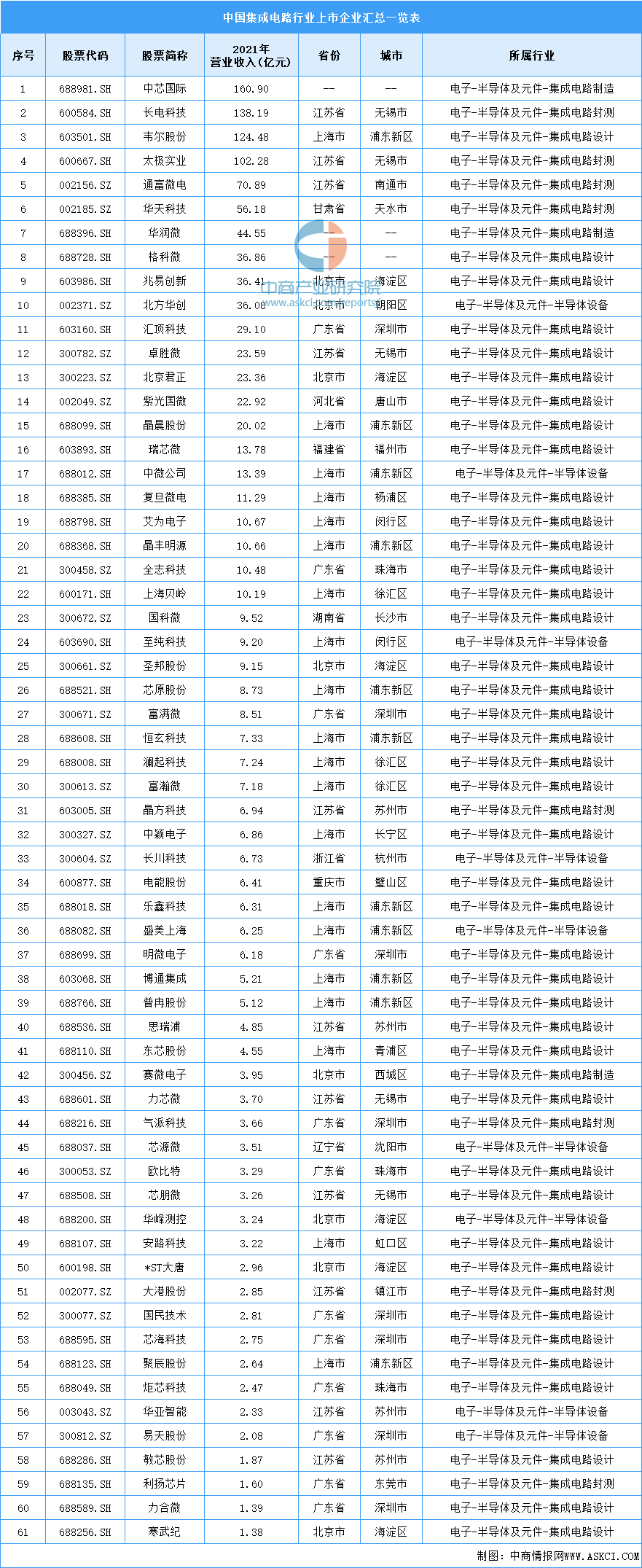

4、集成电路竞争格局

近年来,在市场拉动和政策支持下,我国集成电路产业快速发展,整体实力显著提升,集成电路设计、制造能力与国际先进水平差距不断缩小,封装测试技术逐步接近国际先进水平,部分关键装备和材料被国内外生产线采用,涌现出一批具备一定国际竞争力的骨干企业,产业集聚效应日趋明显。

目前,我国集成电路行业约有61家上市企业,61家上市企业总营收达1193.51,按2021年上半年营收排列的话,位列前十名的企业分别为中芯国际、长电科技、韦尔股份、太极实业、通富微电、华天科技、华润微、格科微、兆易创新、北方华创,前十家企业总营收达806.84亿元,占总营收的67.6%。具体情况如下图所示:

资料来源:中商产业研究院整理

(三)PCB

印制电路板,简称PCB,又称为印制线路板、印刷电路板、印刷线路板。通常把在绝缘基材上,按预定设计制成印制线路、印制元件或两者组合而成的导电图形称为印制电路,而在绝缘基材上提供元器件之间电气连接的导电图形,称为印制线路。

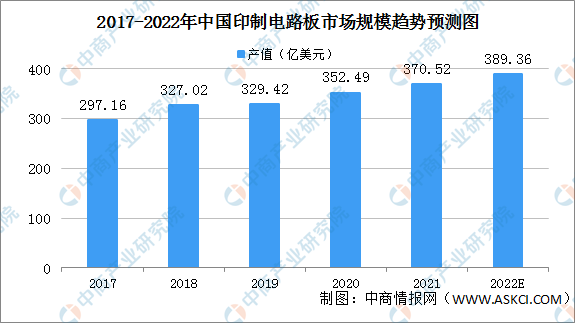

1、PCB市场规模

近年来,我国印刷电路板产值增长迅速,不断引进国外先进技术与设备,发展印刷电路板行业。目前,我国已成为全球印刷电路板产值增长最快的国家。数据显示,我国印刷电路板产值由2017年的297.16亿美元增至2020年的352.49亿美元,年均复合增长率达到5.9%,高于全球平均增长水平。随着我国印刷电路板国产品牌崛起,预计在2022年我国印刷电路板产值可达到389.36亿美元。

数据来源:中商产业研究院整理

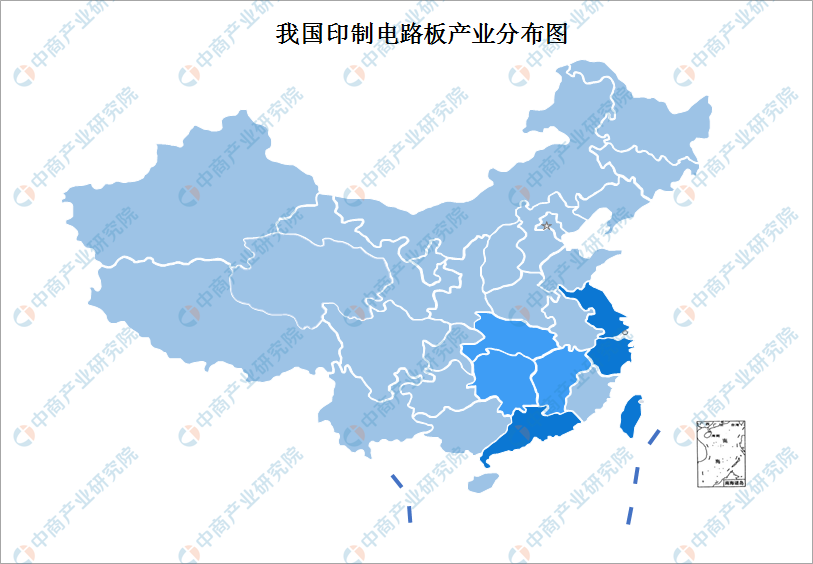

2、PCB产业区域分布

中国已形成了较为成熟的电子信息产业链,同时具备广阔的内需市场和人力成本、投资政策等生产制造优势,吸引了大量外资企业将生产重心向中国大陆转移。珠三角地区、长三角地区由于下游产业集中,并具备良好的区位条件,成为了我国PCB生产的核心区域。

但近年来,随着沿海地区劳动力成本的上升,部分PCB企业开始将产能向中西部地区迁移,尤其是江西、湖南、湖北等经济产业带的PCB产能呈现快速增长的发展势头。江西省作为沿海城市向中部延伸的重要地带,兼具独特的地理位置优势以及丰富的水资源,加上地方政府大力推动电子信息产业相关的招商引资,逐渐成为沿海城市PCB企业主要转移基地。预计未来珠三角地区、长三角地区仍将保持PCB产业的领先地位,并不断向高端产品和高附加值产品方向发展;中西部地区由于PCB企业的内迁,逐渐成为我国PCB行业的重要生产基地。

资料来源:中商产业研究院

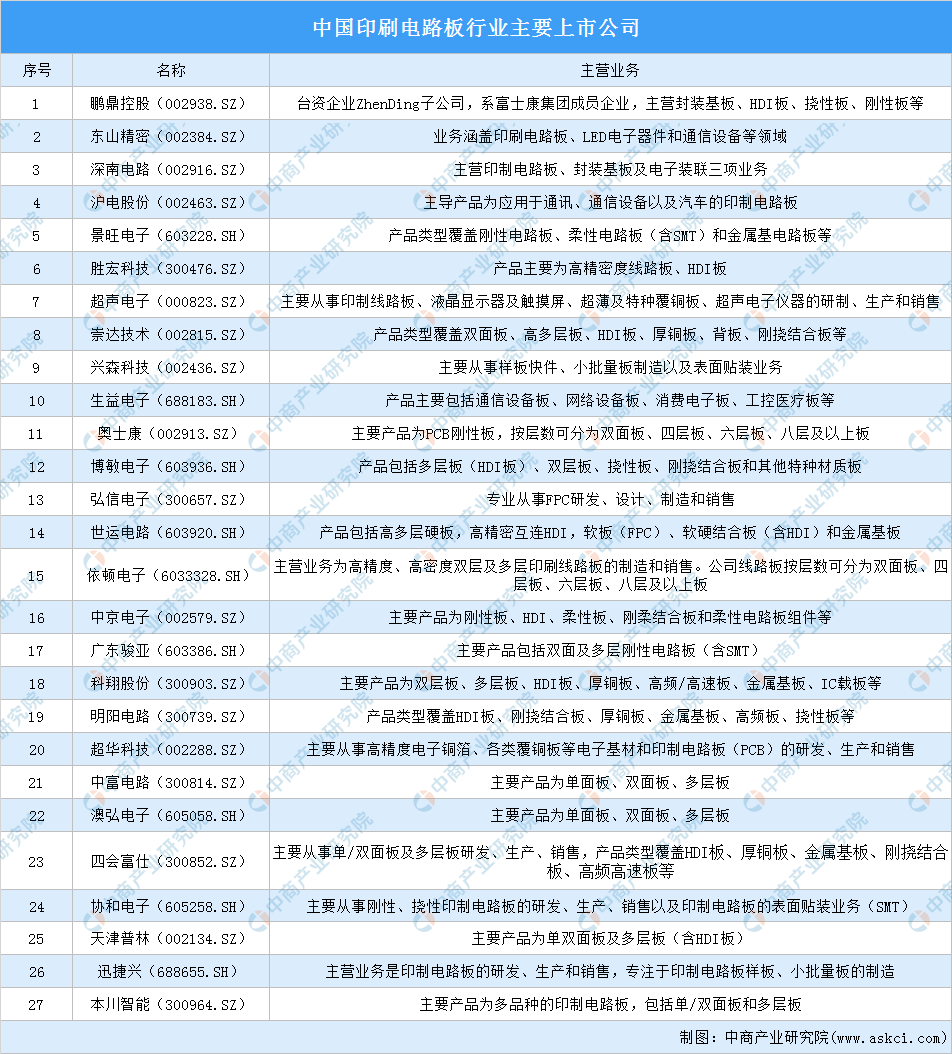

3、PCB竞争格局

国内印刷电路板行业与全球市场呈现出一致性,市场较为分散、竞争充分,一方面,全球市场占据领导地位的台资、日资企业大部分在国内设有子公司,另一方面,国内本土企业不断壮大、竞争力日益增强。

资料来源:中商产业研究院整理

(四)传感器

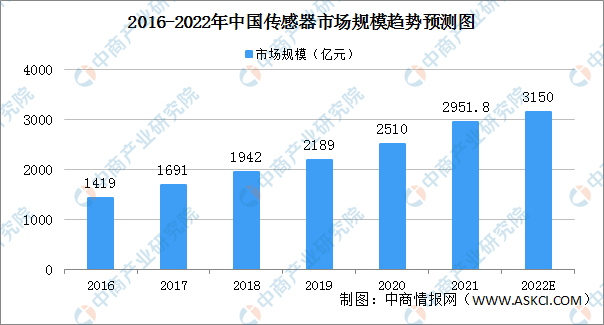

1、传感器市场规模

2019年中国传感器市场规模2189亿元,同比增长12.7%。随着社会的不断进步,传感器这一产业在互联网力量的赋能之下日益受到重视,日后再叠加相关扶持政策的出台,传感器行业市场可期。预计2022年中国传感器市场规模将将增至3150亿元。

数据来源:中商产业研究院整理

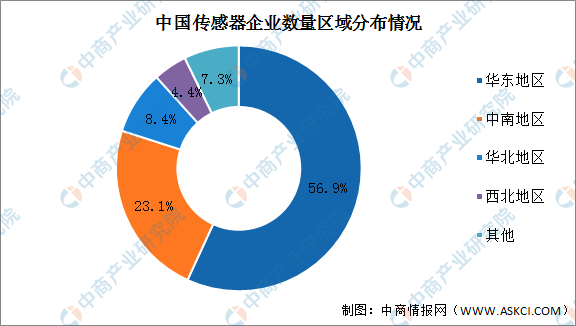

2、传感器区域分布

中国传感器企业主要分布在华东地区,约占全国企业总数的56.9%,中南地区占23.1%,华北地区占8.4%,西北地区占4.4%。

数据来源:CCID、中商产业研究院整理

3、传感器行业竞争格局

伴随着我国信息化的高速发展,近年来我国的传感器行业发展飞快。从竞争格局来看,我国传感器行业TOP5占据了国内传感器市场40%以上的份额,行业竞争格局逐渐成熟。

华工科技传感器产品主要应用于智慧出行、智慧家庭、智慧医疗、智慧城市等领域,是全球有影响力的传感器系统解决方案提供商,具有较强的竞争优势;大立科技是国内少数能够独立研发、生产红外热成像相关核心芯片,机芯组件到整机系统全产业链完整的高新技术企业,旗下传感器业务占比高达90%以上,主要生产红外温度成像传感器;歌尔股份目前精密零组件收入规模较大,歌尔传感器涵盖压力传感器、交互类传感器和流体传感器等,广泛应用于各类消费类电子产品,处于行业领先地位,竞争力较强。

资料来源:中商产业研究院整理

三、中游

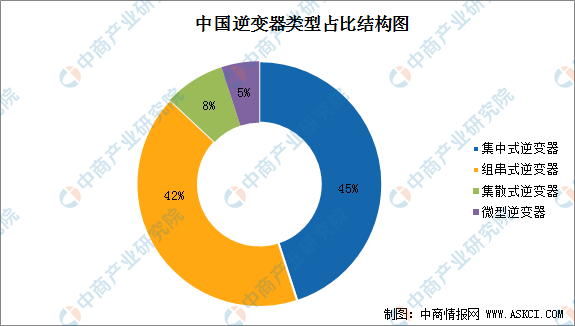

(一)逆变器产业结构

逆变器分为四大类:集中式、组串式、集散式和微型。其中,集中式逆变器与组串式逆变器为我国光伏逆变器的主流产品,占比分别为45%、42%。

数据来源:中商产业研究院整理

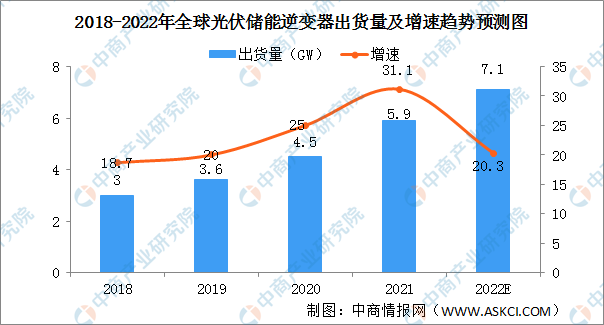

(二)储能逆变器出货量

近年,光伏装机市场份额正悄然从集中式电站向分布式光伏转移。间歇性发电特征是制约分布式光伏拓展市场应用的最大瓶颈之一,储能逆变器作为保障连续电力供应的首选解决方案,正在成为传统逆变器厂家的一个新的战略先手。近年来,全球储能逆变器出货量稳步增加。2019年,全球储能逆变器出货量上升至3.6GW,同比2018年增长20%。预计到2022年底,全球储能逆变器需求将达到7.1GW。

数据来源:赛迪、中商产业研究院整理

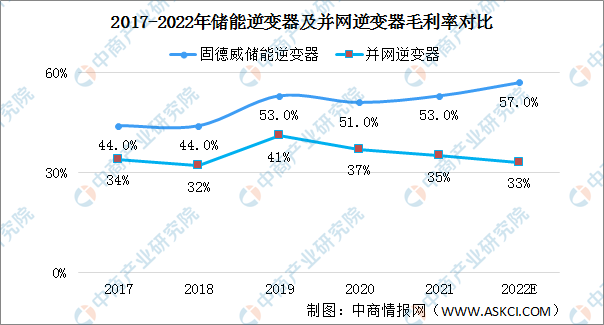

(3)储能逆变器毛利率

储能场景对于逆变器的需求与并网不同,除了直流向交流转换外,还需要具备从交流转换为直流、并离网快速切换等功能,因此储能逆变器的技术壁垒相较并网逆变器更高,且当前市场竞争尚不激烈,所以储能逆变器的毛利率水平明显高于并网逆变器。

数据来源:中商产业研究院整理

(4)储能逆变器竞争格局

纵观储能逆变器市场,阳光电源、科士达、固德威、锦浪科技等企业在储能逆变器方面都有布局。尤其是,面对储能逆变市场的大幅上升空间,一批中国光伏逆变器第二梯队主力军主动追寻破局之路,加快抢占市场先机。

早在2012年,固德威就开始着手“光伏+储能”双向逆变器产品的研发,是国内最早实际推出储能逆变器产品的公司之一。2015年以来,固德威储能逆变器产品已连续四年获得莱茵TüV“质胜中国”大奖,逐渐树立起品牌在储能逆变细分行业的全球领跑者地位。

锦浪科技的储能逆变器产品功率范围在3-10KW之间,固德威在2.5KW-10KW之间,均属于户用级别,适用于中小型住宅。

资料来源:中商产业研究院整理

四、下游

储能逆变器可应用于电源侧、电网侧和用户侧,各应用场景下的储能逆变器或平滑输出功率曲线,降低电网调度难度及平稳运行压力,或直接节省用户用电成本,对光伏装机及光伏发电占比提升具有重要意义。

(一)光伏

1、光伏装机量

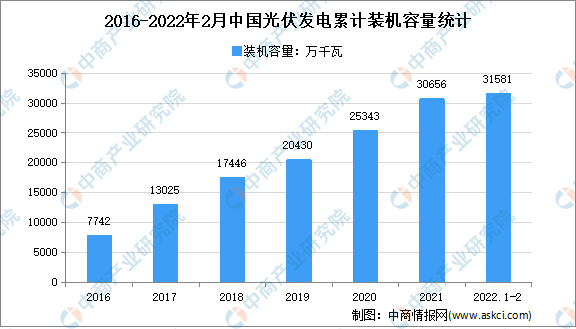

截至2021年底,光伏发电并网装机容量达到3.06亿千瓦,突破3亿千瓦大关,连续7年稳居全球首位。最新数据显示,2022年1-2月中国光伏发电装机容量约31581万千瓦,同比增长20.9%。

数据来源:国家能源局、中商产业研究院整理

2、光伏新增装机量

2021年,全国光伏新增装机54.88GW,为历年以来年投产最多,其中,光伏电站25.60GW、分布式光伏29.28GW。到2021年底,光伏发电累计装机306.56GW。CPIA预测,保守情况2030年中国光伏新增装机容量105GW,乐观情况2030年中国光伏新增装机容量128GW。随着光伏新增装机容量持续增长势必将带动光伏组件产业发展。

数据来源:CPIA、中商产业研究院整理

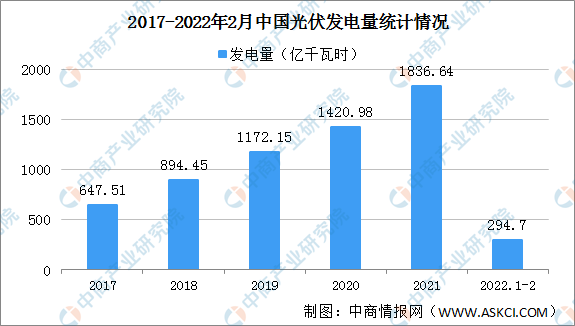

3、光伏发电量

随着光伏装机量持续增长,光伏发电量稳步增长。2021年光伏发电量1836.64亿千瓦时,同比增长14.1%。20222年1-2月光伏发电量294.7亿千瓦时,同比增长6.5%。

数据来源:国家统计局、中商产业研究院整理

(二)分布式光伏

2021年分布式光伏达到1.075亿千瓦,突破1亿千瓦,约占全部光伏发电并网装机容量的三分之一。新增光伏发电并网装机中,分布式光伏新增约2900万千瓦,约占全部新增光伏发电装机的55%,历史上首次突破50%。

数据来源:国家能源局、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国储能逆变器行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03