时间:04-14 17:04

时间:04-14 16:53

时间:04-14 16:20

时间:04-14 15:56

中商情报网讯:储能是指通过介质或设备把能量存储起来在需要时再释放出来的过程。储能贯穿新能源开发与利用的全部环节,是能源转换与缓冲、调峰与提效、传输与调度、管理与运用的核心技术,既是国家能源安全的重要保障,也是电动汽车等新兴产业的主要发展动力,具有重要的战略价值和辉煌的产业前景。

一、全产业链

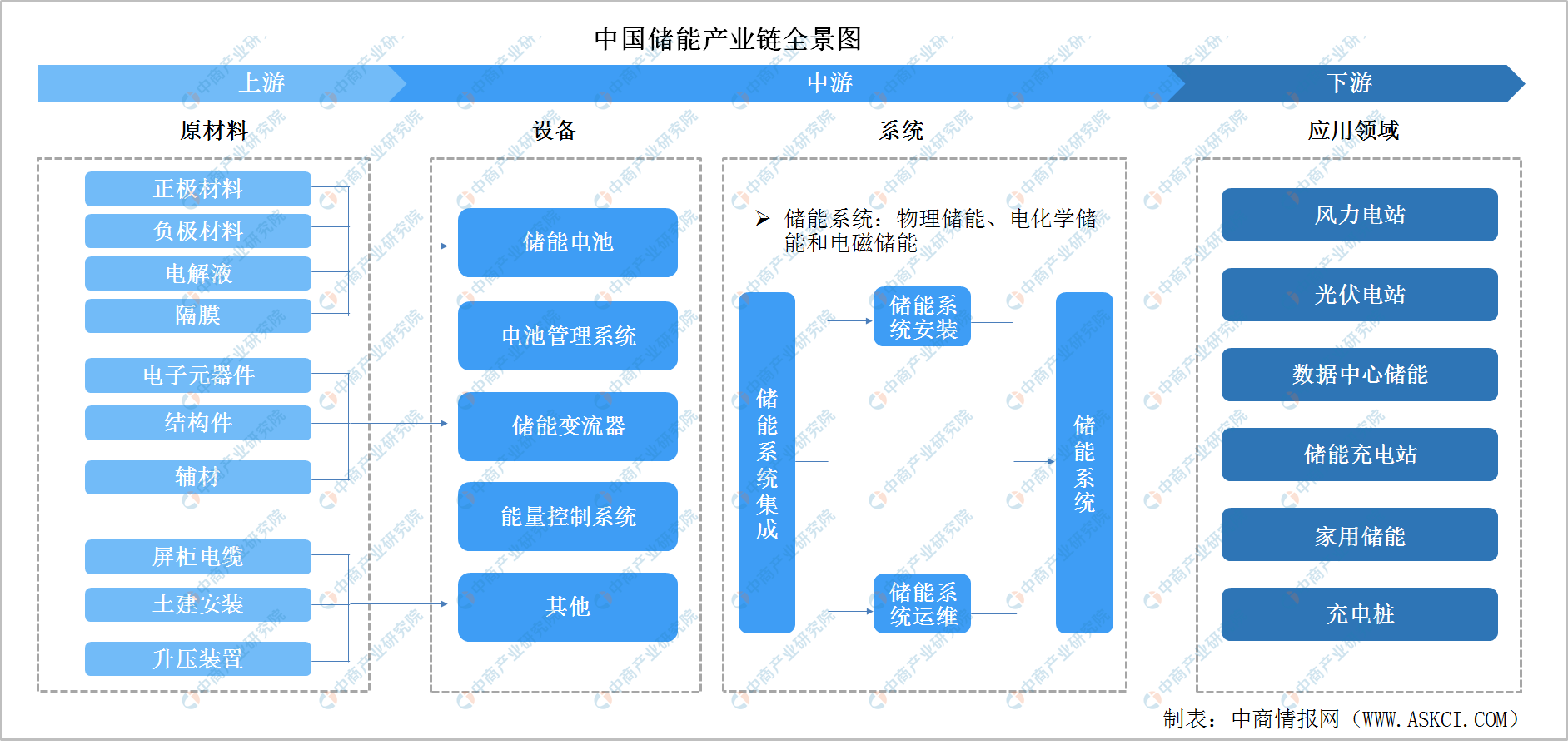

储能产业链上游原材料包括正极材料、负极材料、电解液、隔膜、电子元器件、结构件、辅材、屏柜电缆、土建安装、升压装置等。储能产业链中游包括储能电池、电池管理系统、储能变流器、能量控制系统、储能系统等。储能产业链下游主要为风力电站、光伏电站、数据中心储能、储能充电站、家用储能、充电桩等。

资料来源:中商产业研究院

二、正极材料

目前,锂电池正极材料主要有三元正极材料、磷酸铁锂、钴酸锂以及锰酸锂四种材料。其中,磷酸铁锂主要应用于新能源商用车及储能电池市场,三元材料则在新能源乘用车、电动自行车和电动工具电池市场具有广泛应用。

资料来源:中商产业研究院

锂电池正极材料是其电化学性能的决定性因素,对电池的能量密度及安全性能起主导作用,且正极材料的成本占比也较高。

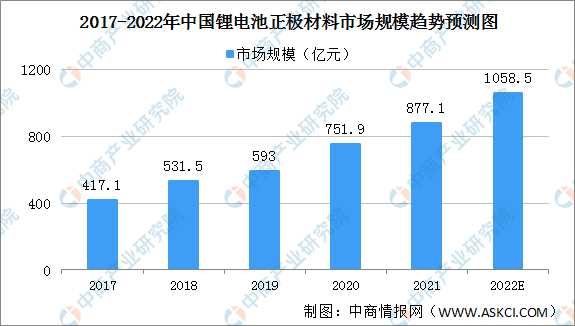

(一)市场规模

数据显示,我国锂电池正极材料市场规模由2017年417.1亿元增至2020年751.9亿元。中商产业研究院预测,2022年我国正极材料市场规模将突破千亿。

数据来源:GGII、中商产业研究院整理

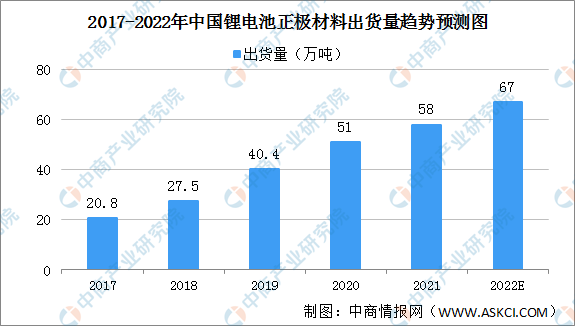

(二)出货量

数据显示,我国锂电池正极材料出货量由2017年20.8万吨增至2020年51.0万吨,中商产业研究院预测,2022年我国正极材料出货量可达67万吨。

数据来源:GGII、中商产业研究院整理

(三)竞争格局

我国锂电池正极材料市场竞争格局中,厦门钨业占比最大达9.92%,天津巴莫占比达6.44%,德方纳米占比达6.31%,荣百锂电占比达5.82%,长远锂科占比达5.70%。

数据来源:GGII、中商产业研究院整理

三、负极材料

锂电池负极材料主要分为碳系材料和非碳系材料。其中,碳系材料的上游为石墨矿,非碳系材料的上游包括沥青、硅等原料。锂电池负极材料下游行业为锂电池行业,具体产品分为动力锂电池、消费锂电池及储能锂电池。

资料来源:中商产业研究院整理

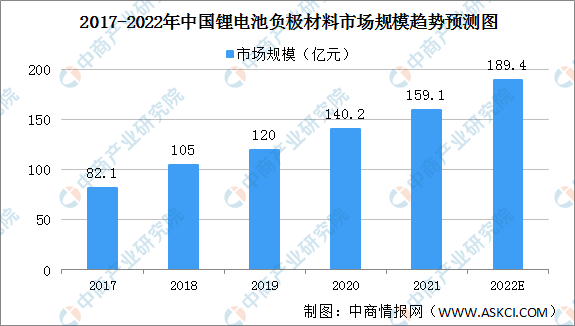

(一)市场规模

数据显示,我国锂电池负极材料市场规模由2017年82.1亿元增至2020年140.2亿元。中商产业研究院预测,2022年我国负极材料市场规模可达189.4亿元。

数据来源:中商产业研究院整理

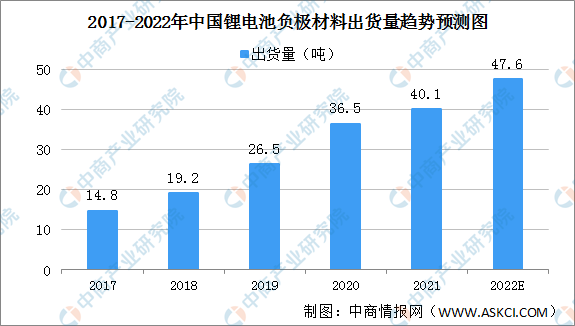

(二)出货量

数据显示,我国锂电池负极材料出货量由2017年14.8吨增至2020年36.5吨。中商产业研究院预测,2022年我国锂电池负极材料出货量可达47.6吨。

数据来源:GGII、中商产业研究院整理

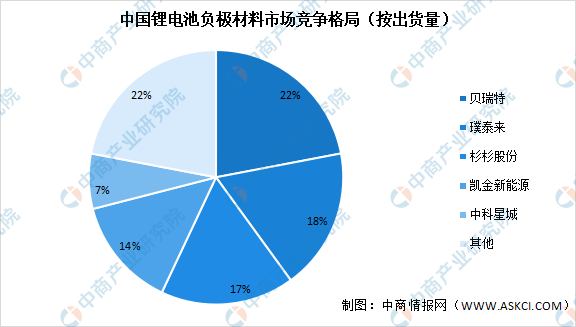

(三)竞争格局

数据显示,我国锂电池负极材料市场竞争格局中,按出货量来看,贝瑞特占比最大,达22%。其次为璞泰来,占比达18%。杉杉股份、凯金新能源、中科星城占比分别达17%、14%、7%。

数据来源:中商产业研究院整理

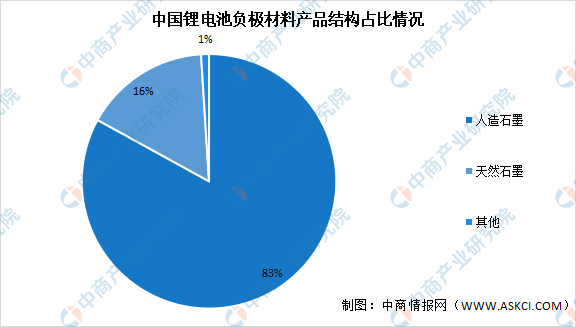

(四)产业结构

锂电池负极材料主要分为天然石墨和人造石墨,2000年起,随着手机和笔记本电脑的普及,天然石墨负极逐渐开始被大规模使用。在进入智能化时代之后,天然石墨的高膨胀、较差的倍率性能、较短的循环寿命等缺点使其不适用于智能手机、电动汽车等高端应用场景,人造石墨开始被研发应用。目前,在锂电池负极材料结构中,人造石墨占比较大达83%,而天然石墨仅占16%。

数据来源:GGII、中商产业研究院整理

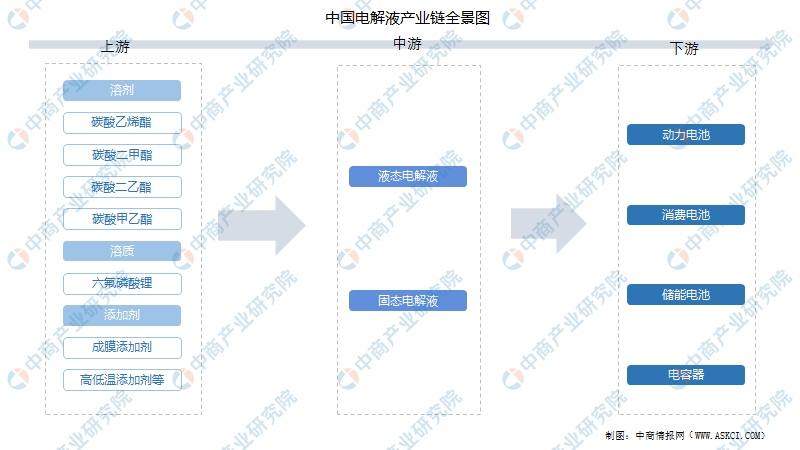

四、电解液

电解液是化学电池、电解电容等使用的介质,为他们的正常工作提供离子。在电解液产业链中,上游包括溶剂、溶质和添加剂,中游是液态电解液及固态电解液,下游是动力电池、消费电池、储能电池以及电容器。

资料来源:中商产业研究院

(一)出货量

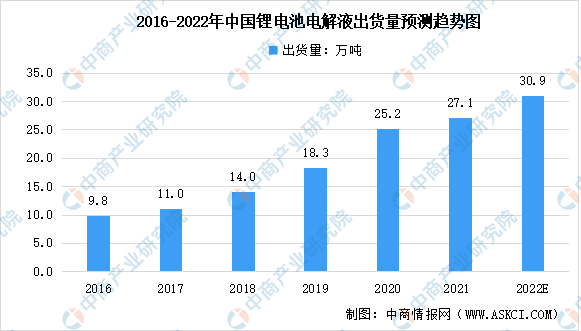

锂电池电解液是电池中离子传输的载体。一般由锂盐和有机溶剂组成。电解液在锂电池正、负极之间起到传导离子的作用,是锂离子电池获得高电压、高比能等优点的保证。数据显示,我国锂电池电解液由2016年9.8万吨增至2020年25.2万吨,年均复合增长率为26.6%。中商产业研究院预测,2022年我国锂电池电解液出货量可达30.9万吨。

数据来源:GGII、中商产业研究院整理

(二)竞争格局

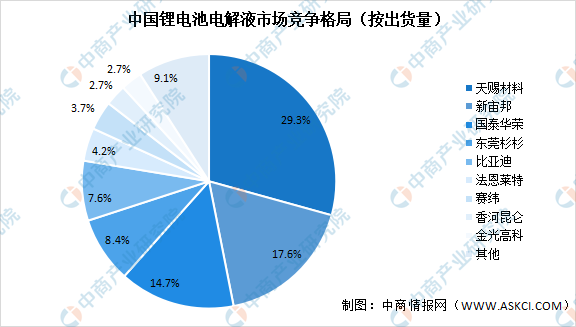

数据显示,我国锂电池电解液市场竞争格局中,按出货量来看,天赐材料市场份额占比最大达29.3%。其次为新宙邦占比达17.6%,国泰华荣占比达14.7%。

数据来源:中商产业研究院整理

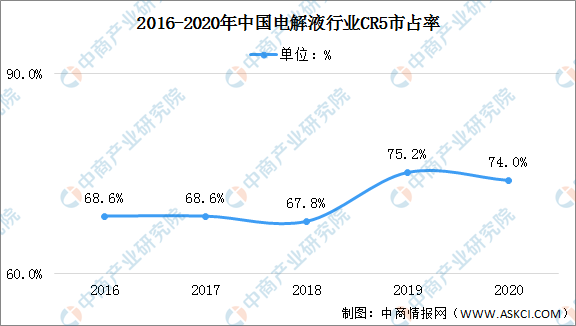

电解液行业“龙头效应”明显,市场集中度高。2016-2020年,我国电解液出货量排名前五的厂商(CR5)市场份额占比分别为68.6%、68.6%、67.8%、75.2%、74%,整体呈现上行趋势并维持在高位。

数据来源:中商产业研究院整理

(三)重点企业分析

资料来源:中商产业研究院整理

五、传感器

传感器是一种检测装置,能感受到被测量的信息,并能将感受到的信息,按一定规律变换成为电信号或其他所需形式的信息输出。传感器的上游为各种原材料,包括芯片、电路、电源、不同类型的元件等;中游为各种类型的传感器,包括电容式气压传感器、红外气体传感器、图像传感器等;下游应用于消费电子、汽车电子、工业电子、通信电子等。

资料来源:中商产业研究院

(一)市场规模

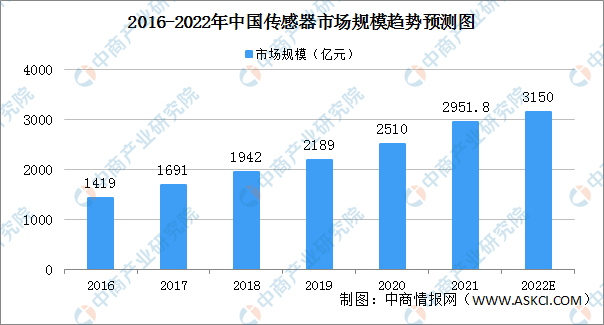

2019年中国传感器市场规模2189亿元,同比增长12.7%。随着社会的不断进步,传感器这一产业在互联网力量的赋能之下日益受到重视,日后再叠加相关扶持政策的出台,传感器行业市场可期。预计2022年中国传感器市场规模将将增至3150亿元。

数据来源:中商产业研究院整理

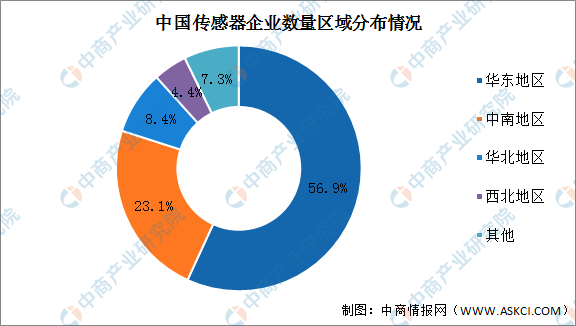

(二)区域分布

中国传感器企业主要分布在华东地区,约占全国企业总数的56.9%,中南地区占23.1%,华北地区占8.4%,西北地区占4.4%。

数据来源:CCID、中商产业研究院整理

(三)竞争格局

伴随着我国信息化的高速发展,近年来我国的传感器行业发展飞快。从竞争格局来看,我国传感器行业TOP5占据了国内传感器市场40%以上的份额,行业竞争格局逐渐成熟。

华工科技传感器产品主要应用于智慧出行、智慧家庭、智慧医疗、智慧城市等领域,是全球有影响力的传感器系统解决方案提供商,具有较强的竞争优势;大立科技是国内少数能够独立研发、生产红外热成像相关核心芯片,机芯组件到整机系统全产业链完整的高新技术企业,旗下传感器业务占比高达90%以上,主要生产红外温度成像传感器;歌尔股份目前精密零组件收入规模较大,歌尔传感器涵盖压力传感器、交互类传感器和流体传感器等,广泛应用于各类消费类电子产品,处于行业领先地位,竞争力较强。

资料来源:中商产业研究院整理

六、印制电路板

印制电路板(简称PCB),又称为印制线路板、印刷电路板、印刷线路板。通常把在绝缘基材上,按预定设计制成印制线路、印制元件或两者组合而成的导电图形称为印制电路,而在绝缘基材上提供元器件之间电气连接的导电图形,称为印制线路。PCB的产业链中上游原材料包括铜箔、树脂、玻璃纤维布、木浆、油墨、铜球等,其中铜箔、树脂和玻璃纤维布是三大主要原材料。中游基材主要指覆铜板(CCL),覆铜板由铜箔,环氧树脂,玻璃纤维纱等原材料加工制成,下游则是各类PCB的应用。

资料来源:中商产业研究院

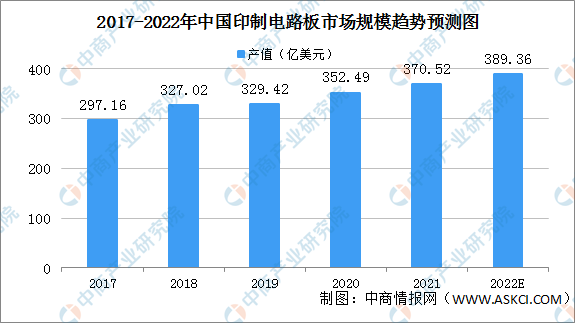

(一)市场规模

近年来,我国印刷电路板产值增长迅速,不断引进国外先进技术与设备,发展印刷电路板行业。目前,我国已成为全球印刷电路板产值增长最快的国家。数据显示,我国印刷电路板产值由2017年的297.16亿美元增至2020年的352.49亿美元,年均复合增长率达到5.9%,高于全球平均增长水平。随着我国印刷电路板国产品牌崛起,预计在2022年我国印刷电路板产值可达到389.36亿美元。

数据来源:中商产业研究院整理

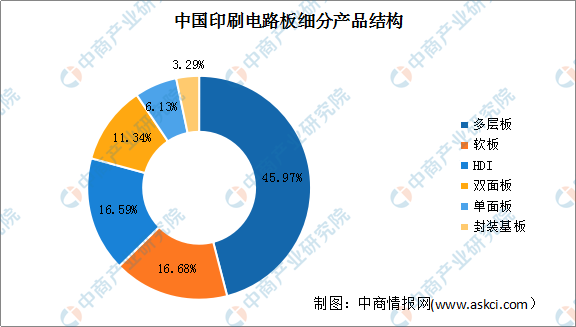

(二)细分产品结构

目前,我国印刷电路板细分产品主要包括多层板、软板、HDI(高密度连接板)、双面板、单面板、封装基板六大类型。数据显示,我国印刷电路板细分产品中多层板占比最大,达45.97%,远超其他产品;其次是软板,占比达16.68%;HDI占比为16.59%。此外,双面板、单面板、封装基板的占比分别为11.34%、6.13%、3.29%。

数据来源:Prismark、中商产业研究院整理

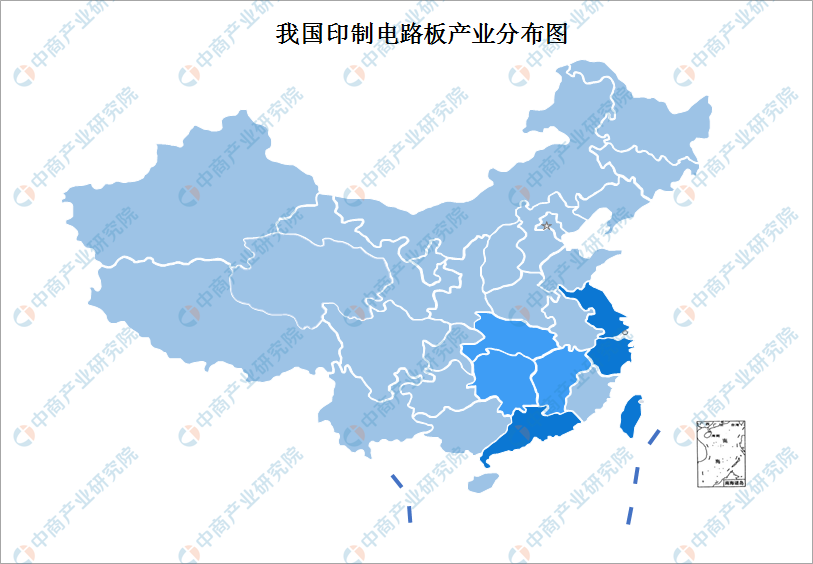

(三)产业区域分布

中国已形成了较为成熟的电子信息产业链,同时具备广阔的内需市场和人力成本、投资政策等生产制造优势,吸引了大量外资企业将生产重心向中国大陆转移。珠三角地区、长三角地区由于下游产业集中,并具备良好的区位条件,成为了我国PCB生产的核心区域。

但近年来,随着沿海地区劳动力成本的上升,部分PCB企业开始将产能向中西部地区迁移,尤其是江西、湖南、湖北等经济产业带的PCB产能呈现快速增长的发展势头。江西省作为沿海城市向中部延伸的重要地带,兼具独特的地理位置优势以及丰富的水资源,加上地方政府大力推动电子信息产业相关的招商引资,逐渐成为沿海城市PCB企业主要转移基地。预计未来珠三角地区、长三角地区仍将保持PCB产业的领先地位,并不断向高端产品和高附加值产品方向发展;中西部地区由于PCB企业的内迁,逐渐成为我国PCB行业的重要生产基地。

资料来源:中商产业研究院

(四)竞争格局

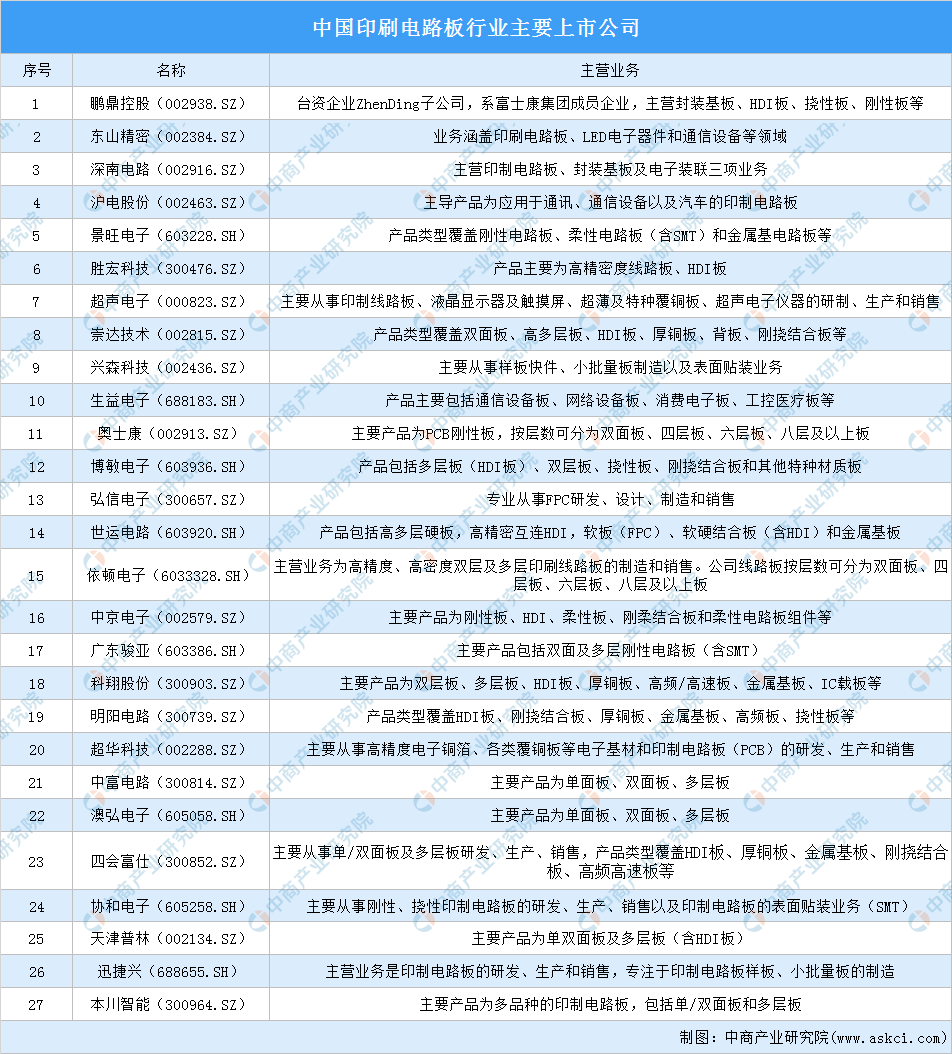

国内印刷电路板行业与全球市场呈现出一致性,市场较为分散、竞争充分,一方面,全球市场占据领导地位的台资、日资企业大部分在国内设有子公司,另一方面,国内本土企业不断壮大、竞争力日益增强。

资料来源:中商产业研究院整理

七、储能电池

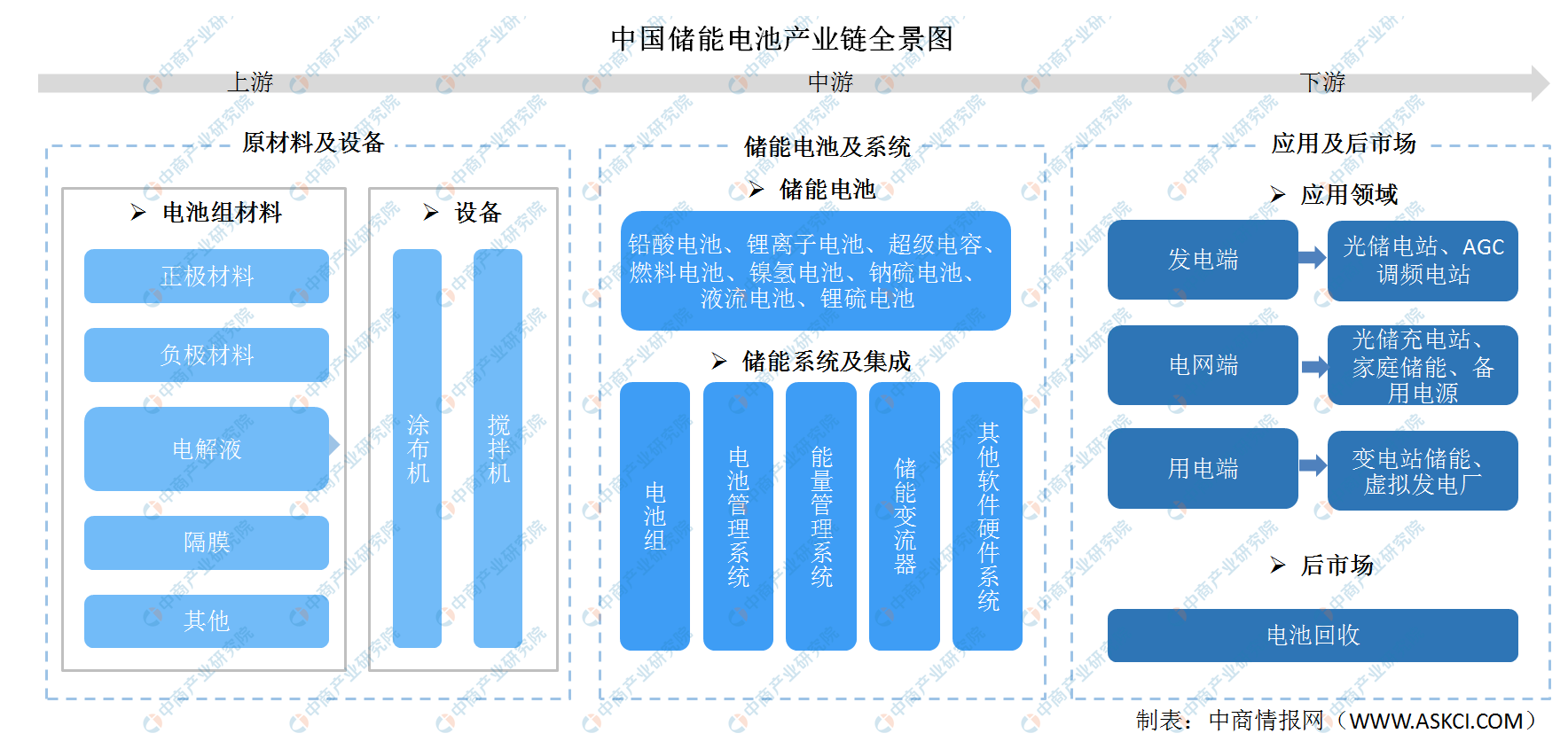

储能电池主要是指使用于太阳能发电设备和风力发电设备以及可再生能源储蓄能源用的蓄电池。储能电池(多数为锂离子电池)是储能系统的核心部分。储能电池上游的原材料主要包括正极材料、负极材料、电解液、隔膜以及结构件等;上游的集成系统设备主要包括涂布机、搅拌机等。储能电池主要有8种,分别为铅酸电池、锂离子电池、超级电容、燃料电池、镍氢电池、钠硫电池、液流电池、锂硫电池。储能电池中游的储能系统及集成包括电池组、电池管理系统、能量管理系统、储能变流器、其他软件硬件系统。下游应用领域主要包括发电端、电网端、用电端,此外,下游后市场为电池回收。

资料来源:中商产业研究院

(一)储能电池

1、市场规模

2017-2020年我国储能电池产值规模逐年攀升,2020年超180亿元,同比增长约60%。中商产业研究院预计,2022年我国储能电池产值将超350亿元。

数据来源:GGII、中商产业研究院整理

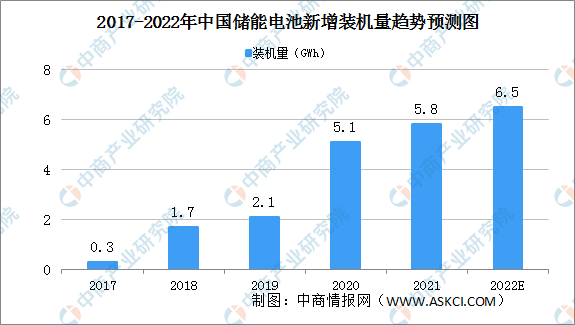

2、新增装机量

受益于电池成本的持续下降和政府政策的刺激,中国储能电池在2017年0.3GWh新增投入运营的装机量的基础上,于2021年实现了5.8GWh的新增装机量。在国家能源转型及碳中和战略背景下,储能电池是电力系统改革和新能源电力建设的重要组成部分。预计到2022年,新增装机量将达到6.5GWh。

数据来源:弗若斯特沙利文、中商产业研究院整理

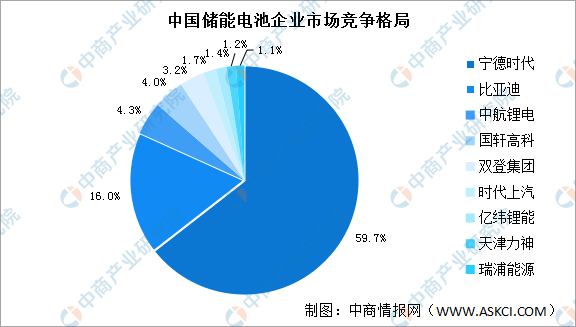

3、储能电池竞争格局

我国动力储能电池行业的竞争格局较为集中,头部效应较为明显。其中,宁德时代储能电池市场份额近六成,比亚迪紧随其后,储能电池市场份额16.0%。中航锂电排名第三,储能电池市场份额4.3%。

数据来源:中商产业研究院整理

(二)储能锂离子电池

1、产量

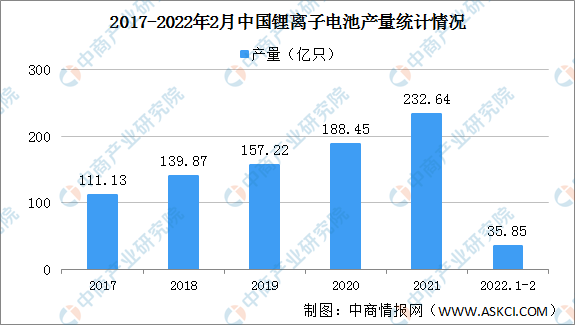

数据显示,2016-2021年我国锂离子电池产量稳步增长,从2017年的111.13亿只增长至2021年的232.64亿只。2022年1-2月,锂离子电池产量35.85亿只,同比增长13.6%。

数据来源:中商产业研究院数据库

2021年,中国锂离子电池行业以深化供给侧结构性改革为主线,加快提升产业链供应链现代化水平,全行业实现持续快速增长。2021年全国锂离子电池产量324GWh,同比增长106%。

2、出货量

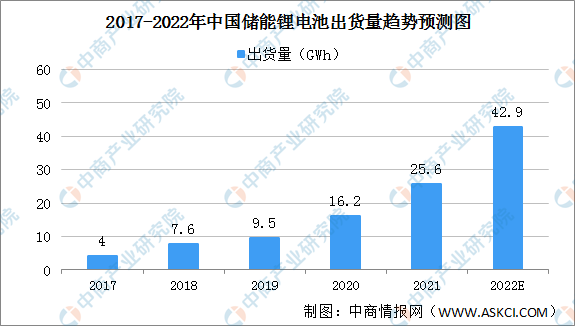

在电动汽车产量高速增长的带动下,我国储能锂电池产业继续保持快速增长态势,行业创新加速,新产品、新技术不断涌现,各种新电池技术相继问世。近几年,我国储能锂电池出货量持续增长。数据显示,我国的储能锂电池出货量从2017年的4GWh增长至2020年的16.2GWh,中商产业研究院预测2022年我国锂电池出货量达42.9GWh。

数据来源:GGII、中商产业研究院整理

3、市场结构

锂离子产业主要以动力锂电池为主,2021年动力锂电池产量220GWh,同比增长165%,市场份额67.9%。消费锂电池、储能锂电产量分别为72GWh、32GWh,分别同比增长18%、146%,市场份额分别为22.2%、9.9%。

数据来源:工信部、中商产业研究院整理

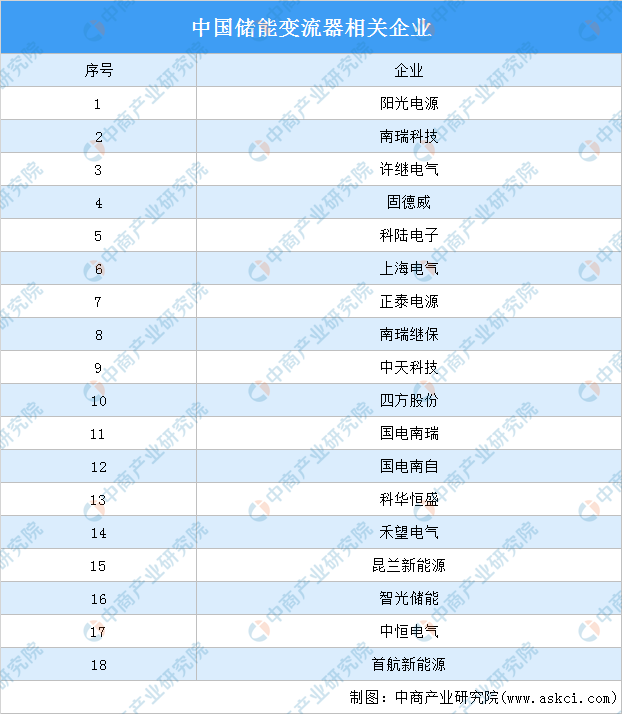

八、储能变流器

储能变流器是电化学储能系统中,连接于电池系统与电网(和/或负荷)之间的实现电能双向转换的变流器。储能变流器上游主要由IGBT、印制电路板、电线电缆组成,储能变流器中游为工频升压型储能变流器、高压直挂型储能变流器。储能变流器下游为风光电站、光伏电站、电网系统、变电站等。

资料来源:中商产业研究院

(一)市场规模

由于光伏、风电等新能源发电存在波动性,外加限电政策影响、企业调峰调频需求和国内可再生能源配储能政策的推进,未来储能市场将保持高速增长。根据IHS测算,2020年全球储能变流器市场规模能到12.7GW,同比增长30%,其中并网型储能变流器规模增至7GW。2021年全球储能变流器市场达24GW。

数据来源:IHS

(二)装机量排名

2020年,中国新增投运的电化学储能项目中,储能变流器提供商装机排名TOP10依次为:阳光电源、科华、索英电气、上能电气、南瑞继保、盛弘股份、科陆电子、许继、英博电气和智光储能。

资料来源:中关村储能产业与技术联盟

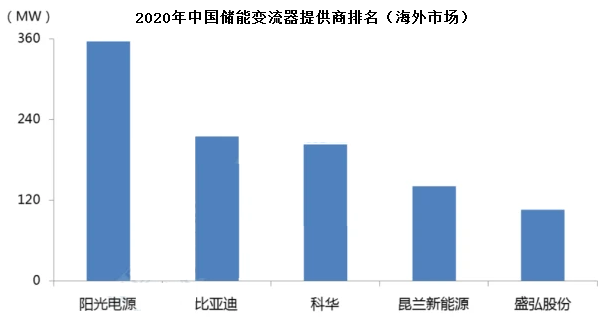

2020年度,海外电化学储能(不含家用储能)市场中,中国储能变流器提供商海外出货量排名TOP5依次为:阳光电源、比亚迪、科华、昆兰新能源和盛弘股份。

数据来源:中关村储能产业与技术联盟

(三)竞争格局

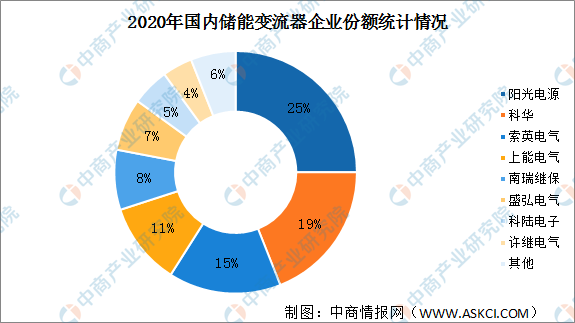

在国际市场中,储能变流器主要生产企业有ABB、尼得科、NR、美国派克汉尼汾等。我国也有众多储能变流器生产企业,常见的有阳光电源、固德威、索英电气、南瑞继保等。2020年阳光电源储能变流器市场份额最高达25%,科华紧随其后,市场份额为19%。索英电气、上能电气市场份额超10%,分别为15%、11%。南瑞继保、盛弘电气、科陆电子、许继电气市场份额分别为8%、7%、5%、4%。我国储能变流器行业处于发展初期,市场尚未得到完全释放,因此未来储能变流器领域仍存在较大发展机遇。

资料来源:中商产业研究院整理

资料来源:中商产业研究院整理

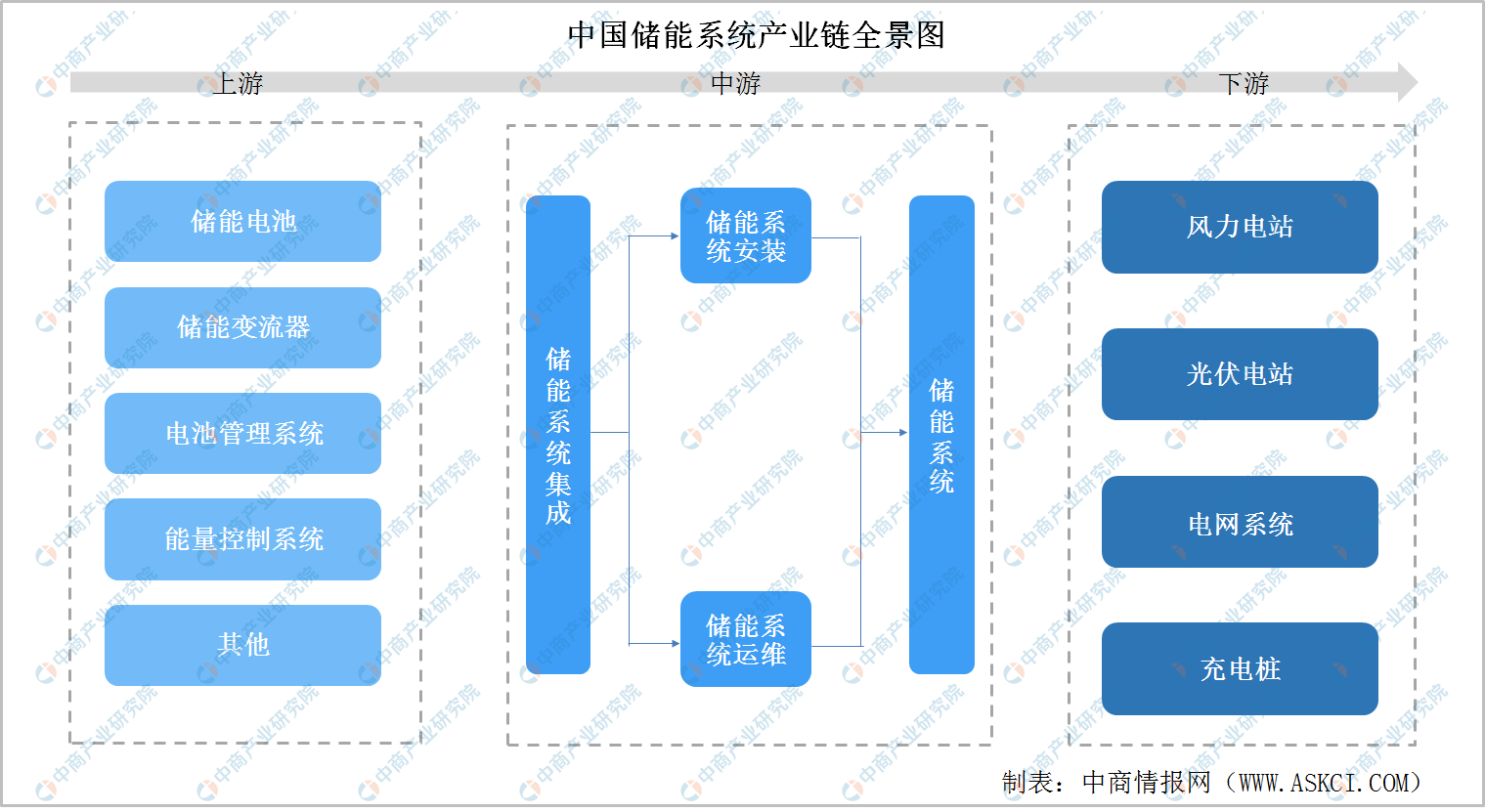

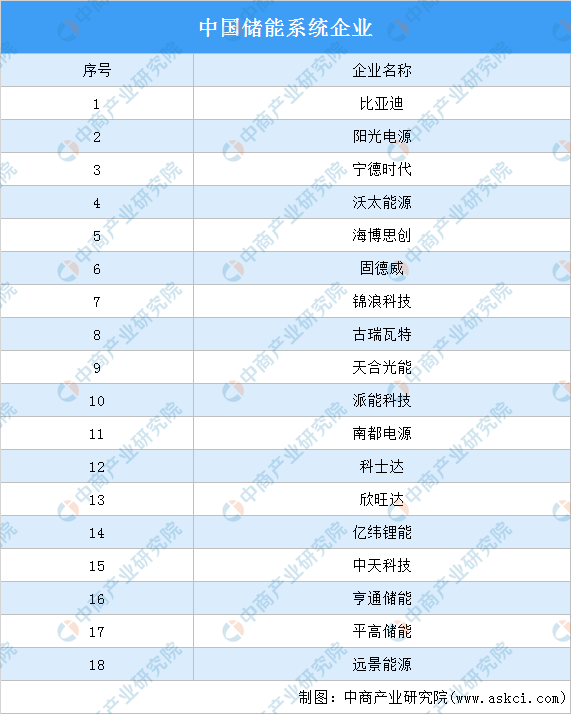

九、储能系统

储能系统(简称ESS)是一个可完成存储电能和供电的系统,具有平滑过渡、削峰填谷、调频调压等功能。储能系统上游由储能电池、储能变流器(PCS)、电池管理系统(BMS)及能量管理系统(EMS)等部分组成。储能系统中游为储能系统安装、运营。储能系统下游为风力电站、光伏电站、电网系统、充电桩等。

资料来源:中商产业研究院

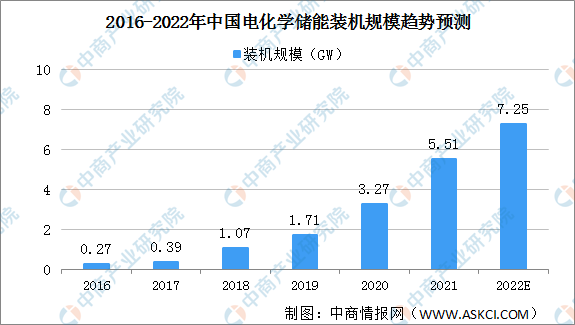

(一)装机规模

储能系统按照种类划分可分为物理储能、电化学储能和电磁储能等。电化学储能包括钠硫电池、液流电池、锂离子电池等,主要应用于分钟至小时级的工作场景;近年来,在政策的推动下我国电化学储能系统发展较为迅速。截至2021年我国电化学储能投运规模达到1.87GW,累计装机规模达到5.51GW,同比增长68.5%。预计2022年我国电化学储能累计装机规模达到7.25GW。

数据来源:CNESA、中商产业研究院整理

(二)销量排名

2020年国内储能系统出货量CR5仅26%,其中,阳光电源销量最高达299.8GW,海博思创排名第二,销量达242GW,平高位居第三,销量达127.5GW。

资料来源:中商产业研究院整理

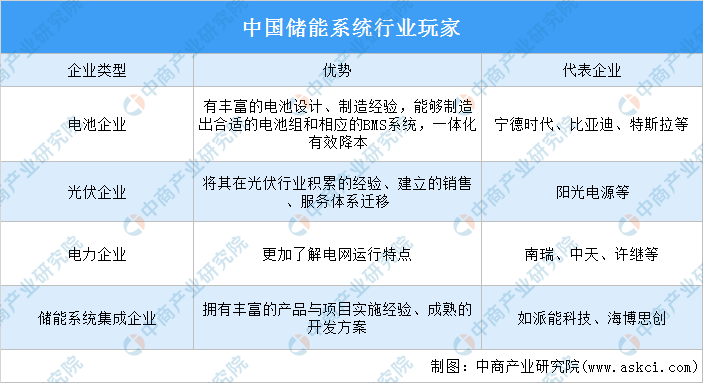

(三)竞争格局

储能系统竞争格局未定,电池厂、逆变器厂商、电站厂商均进入储能系统竞争。国内装机规模排名靠前的储能系统集成商中,除阳光电源和海博思创外,主要是来自电力行业的企业。

资料来源:中商产业研究院整理

资料来源:中商产业研究院整理

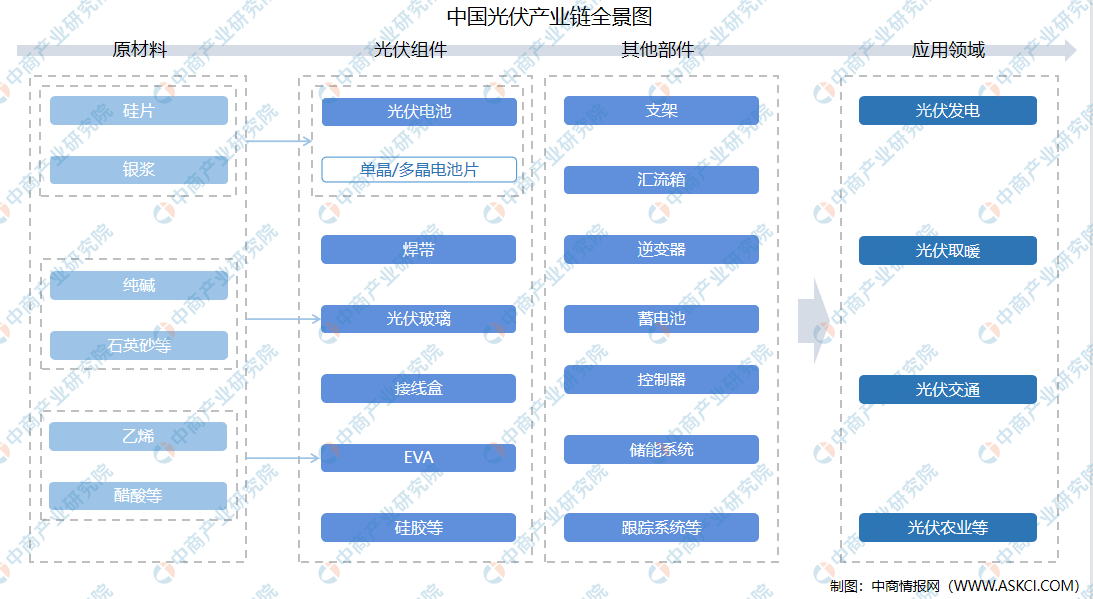

十、光伏

光伏是太阳能光伏发电系统的简称,是一种利用太阳电池半导体材料的光伏效应,将太阳光辐射能直接转换为电能的一种新型发电系统。光伏产业链中,上游为原材料,主要包括硅片、银浆、纯碱、石英砂等;中游分为两大部分,光伏电池板及光伏组件;下游为光伏的应用领域,光伏主要用来发电,还可以代替燃料用来取暖等。

资料来源:中商产业研究院

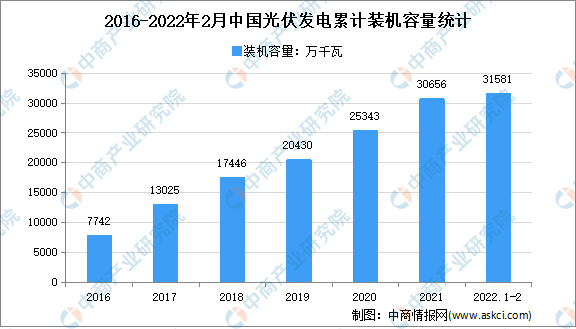

(一)装机量

截至2021年底,光伏发电并网装机容量达到3.06亿千瓦,突破3亿千瓦大关,连续7年稳居全球首位。最新数据显示,2022年1-2月中国光伏发电装机容量约31581万千瓦,同比增长20.9%。

数据来源:国家能源局、中商产业研究院整理

(二)新增装机量

2021年,全国光伏新增装机54.88GW,为历年以来年投产最多,其中,光伏电站25.60GW、分布式光伏29.28GW。到2021年底,光伏发电累计装机306.56GW。CPIA预测,保守情况2030年中国光伏新增装机容量105GW,乐观情况2030年中国光伏新增装机容量128GW。随着光伏新增装机容量持续增长势必将带动光伏组件产业发展。

数据来源:CPIA、中商产业研究院整理

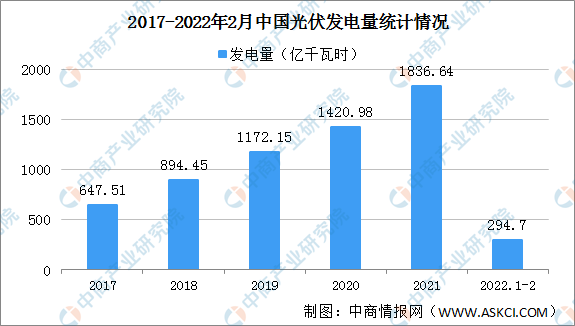

(三)发电量

随着光伏装机量持续增长,光伏发电量稳步增长。2021年光伏发电量1836.64亿千瓦时,同比增长14.1%。20222年1-2月光伏发电量294.7亿千瓦时,同比增长6.5%。

数据来源:国家统计局、中商产业研究院整理

十一、风电

风电是指利用风力发电机组直接将风能转化为电能的发电方式。风电产业链中,上游主要包括叶片、塔筒、齿轮箱、主轴轴承、机舱罩、发电机、主控系统等;其中叶片是捕捉风能的基础部件,也是产业链中供应最紧张的环节;中游分为海上风电场和陆上风电场;下游为风电的运维及用电。

资料来源:中商产业研究院

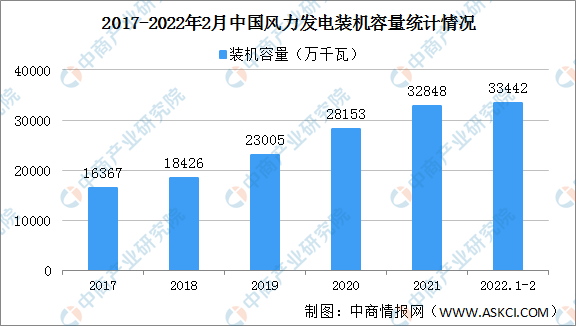

(一)装机量

近年来,我国风电并网装机容量持续增长,2019年突破2万亿千瓦,2021年突破3亿千瓦大关,较2016年底实现翻番。目前,中国风电并网装机容量已连续12年稳居全球第一。2022年1-2月,全国风电并网装机容量33442万亿千瓦,同比增长17.5%。

数据来源:国家能源局、中商产业研究院整理

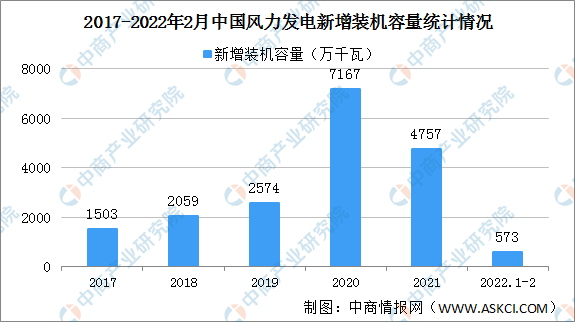

(二)新增装机量

2021年,全国风电新增并网装机4757万千瓦,为“十三五”以来年投产第二多的一年。从新增装机分布看,中东部和南方地区占比约61%,“三北”地区占39%,风电开发布局进一步优化。2022年1-2月全国风电新增并网装机573万千瓦。

数据来源:国家能源局、中商产业研究院整理

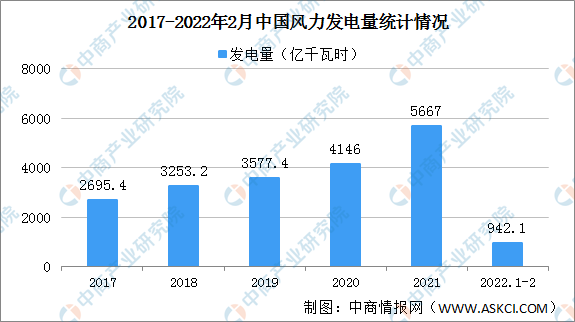

(三)发电量

近年来,中国风力发电量持续增长,2020年突破4000亿千瓦时,2021年,全国风力发电量5667亿千瓦时,同比增长29.8%。2022年1-2月,全国风力发电量942.1亿千瓦时,同比下降7.6%。

数据来源:国家统计局、中商产业研究院整理

十二、充电桩

充电桩是为电动汽车充电的充电设施,其功能类似于加油站里面的加油机,可以固定在地面或墙壁,安装于公共建筑(公共楼宇、商场、公共停车场等)和居民小区停车场或充电站内,可以根据不同的电压等级为各种型号的电动汽车充电。

充电桩产业链中,充电桩可以分为直流充电桩、交流充电桩、无线充电桩等,涉及到的主体、零部件包括充电模块、电机、芯片、接触器、断路器、外壳、插头插座、线缆材料等。充电桩市场下游应用即为各类电动车。

资料来源:中商产业研究院

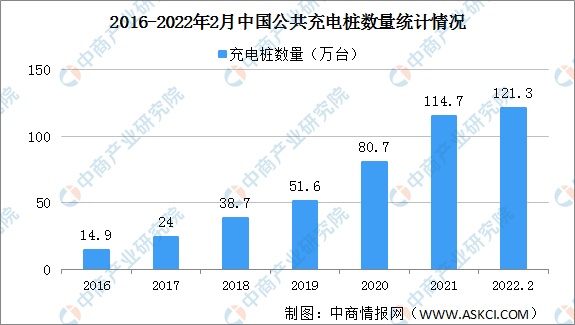

(一)充电桩数量

随着新能源汽车保有量持续增长,我国充电桩数量稳步增长。截至2021年12月,联盟内成员单位总计上报公共类充电桩114.7万台,环比增加5.5万台,同比增长42.1%。截至2022年2月,联盟内成员单位总计上报公共类充电桩121.3万台,环比增加3.6万台,同比增长44.9%。其中直流充电桩49.6万台、交流充电桩71.7万台、交直流一体充电桩589台。从2021年3月到2022年2月,月均新增公共类充电桩约3.1万台。

数据来源:中国充电联盟、中商产业研究院整理

(二)竞争格局

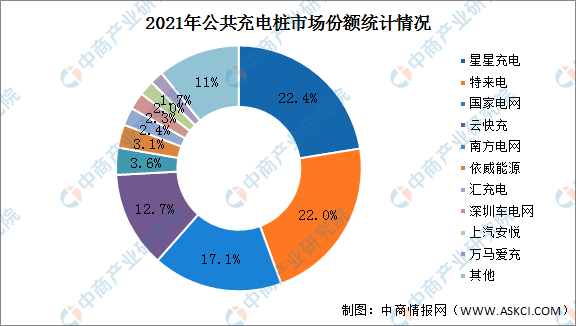

我国充电桩行业头部企业优势显著。数据显示,截止到2021年底,全国公共充电桩运营商CR10为89%,其中,星星充电、特来电、国家电网市场份额分别为22.4%、22%、17.1%,这三家企业市场份额累计61.5%。云快充市场份额17.1%,南方电网市场份额12.7%。依威能源、汇充电、上汽安悦、万马爱充、深圳车电网市场份额不足5%。

数据来源:充电联盟、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国储能行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:04-14 17:04

时间:04-14 16:53

时间:04-14 16:20

时间:04-14 15:56