时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

中商情报网讯:智能控制器是智能电子产品的大脑,随着电子信息技术的发展,家用电器、医疗健康、电动工具、智能家居等领域的终端产品,对智能控制的需求不断增长。

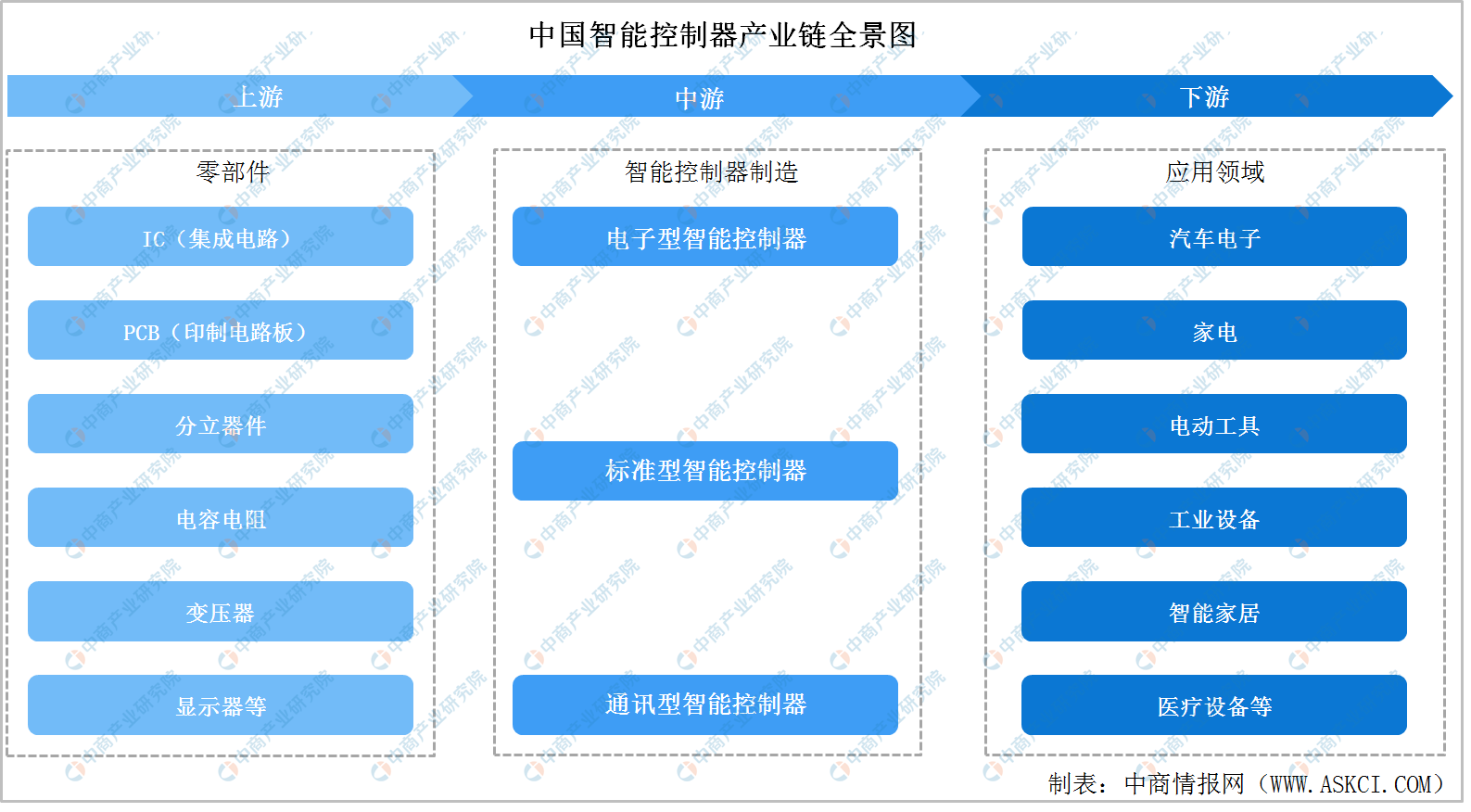

一、产业链

智能控制器产业链上游原材料为IC(集成电路)、PCB(印制电路板)、分立器件、电容电阻、显示器等。智能控制器产业链中游智能控制器制造,智能控制器产品主要为电子型智能控制器、标准型智能控制器、通讯型智能控制器。智能控制器产业链下游应用领域主要包括汽车电子、家电、电动工具、工业设备、智能家居、医疗设备等。

资料来源:中商产业研究院整理

二、上游

(一)IC(集成电路)

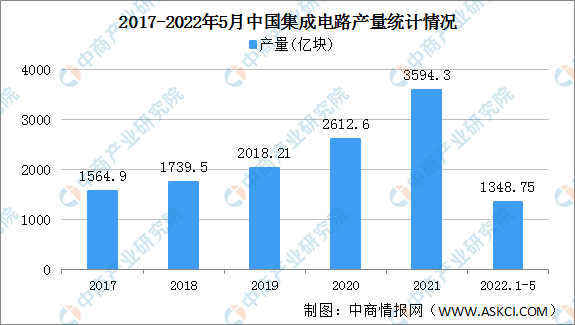

1、集成电路产量

近年来,集成电路产量呈现稳步增长的态势,202年全国集成电路产量3594.3亿块,同比增长33.3%。2022年1-5月全国集成电路产量1348.8亿块,同比下降6.2%。

数据来源:中商产业研究院数据库

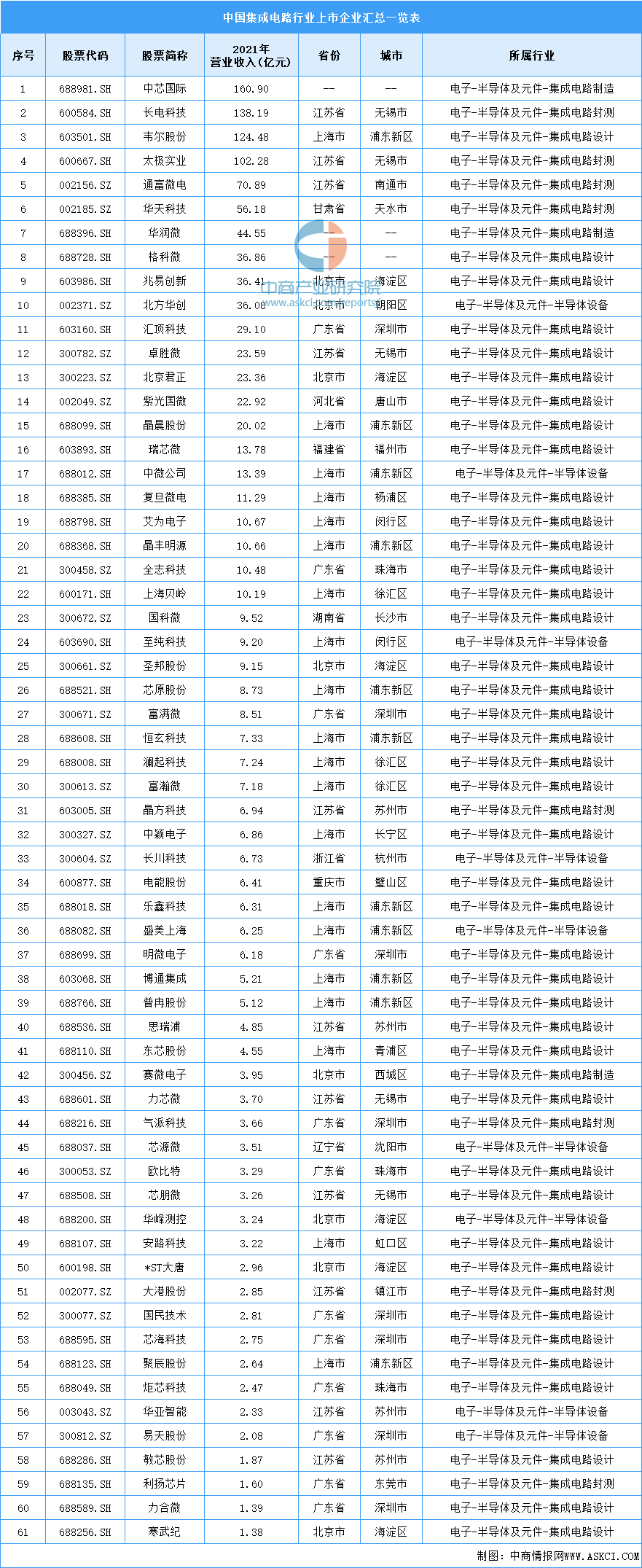

2、集成电路企业竞争格局

近年来,在市场拉动和政策支持下,我国集成电路产业快速发展,整体实力显着提升,集成电路设计、制造能力与国际先进水平差距不断缩小,封装测试技术逐步接近国际先进水平,部分关键装备和材料被国内外生产线采用,涌现出一批具备一定国际竞争力的骨干企业,产业集聚效应日趋明显。

目前,我国集成电路行业约有61家上市企业,61家上市企业总营收达1193.51,按2021年上半年营收排列的话,位列前十名的企业分别为中芯国际、长电科技、韦尔股份、太极实业、通富微电、华天科技、华润微、格科微、兆易创新、北方华创,前十家企业总营收达806.84亿元,占总营收的67.6%。具体情况如下图所示:

资料来源:中商产业研究院整理

(二)PCB(印制电路板)

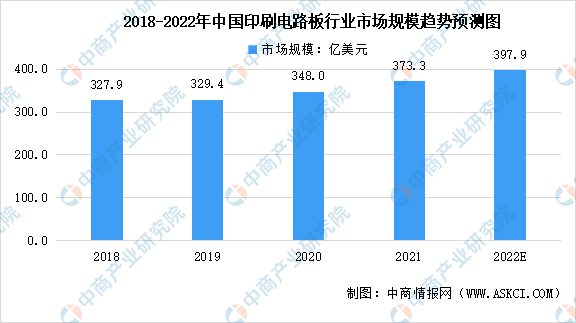

1、印制电路板行业市场规模

随着全球PCB产业逐步向中国转移,中国的印制电路板产值已位居全球第一,大部分世界知名PCB企业已在中国投资设厂,由此形成了国内本土企业与跨国PCB企业互相竞争、共同发展的格局。近年来,我国印制电路板市场规模保持快速增长。数据显示,中国印刷电路板行业市场规模由2018年的327.9亿美元增长至2021年的373.3亿美元。中商产业研究院预测,2022年我国印刷电路板行业市场规模将达397.9亿美元。

数据来源:Prismark、中商产业研究院整理

2、印刷电路板市场结构

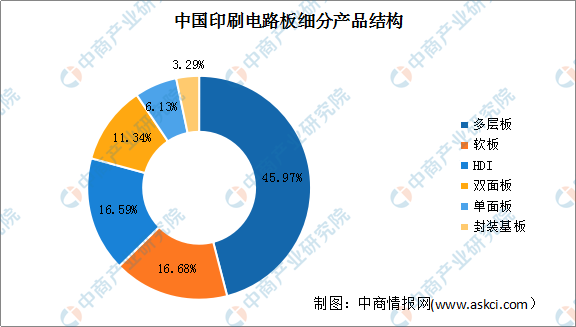

目前,我国印刷电路板细分产品主要包括多层板、软板、HDI(高密度连接板)、双面板、单面板、封装基板六大类型。数据显示,我国印刷电路板细分产品中多层板占比最大,达45.97%,远超其他产品;其次是软板,占比达16.68%;HDI占比为16.59%。此外,双面板、单面板、封装基板的占比分别为11.34%、6.13%、3.29%。

数据来源:Prismark、中商产业研究院整理

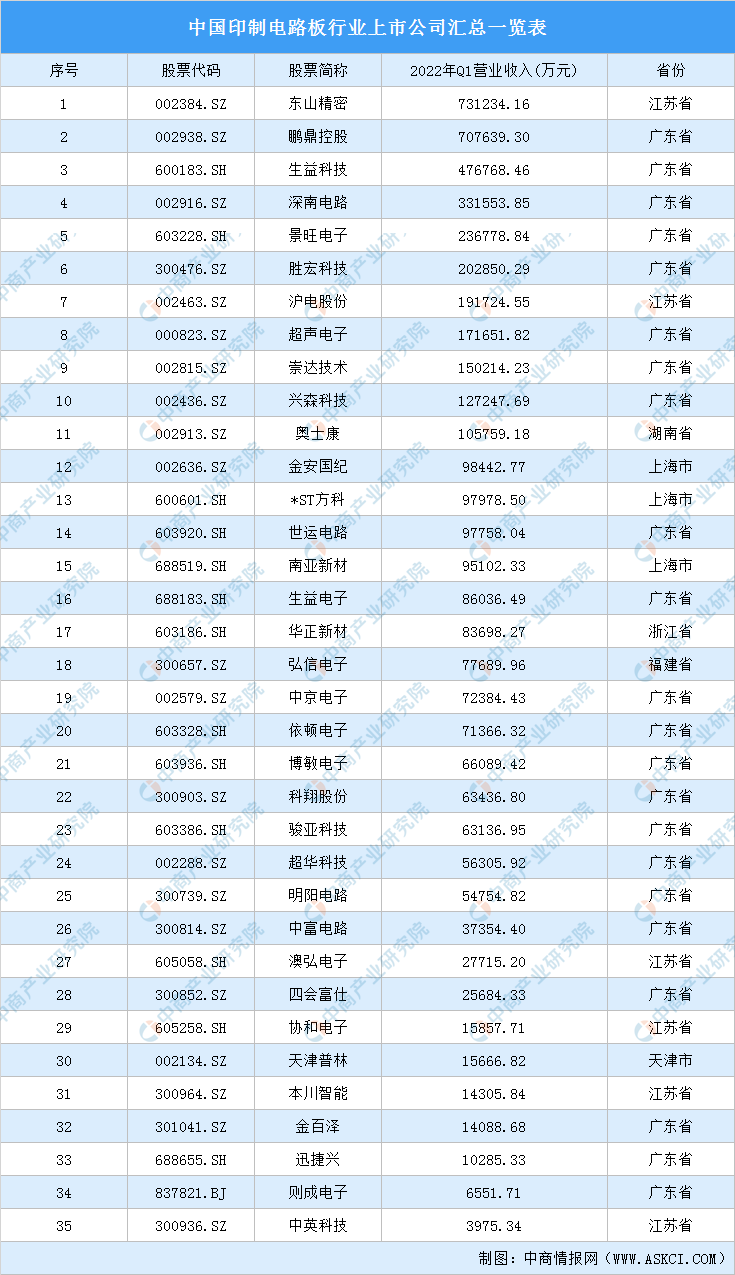

3、印刷电路板重点企业分析

资料来源:中商产业研究院整理

(三)变压器

1、变压器产业规模

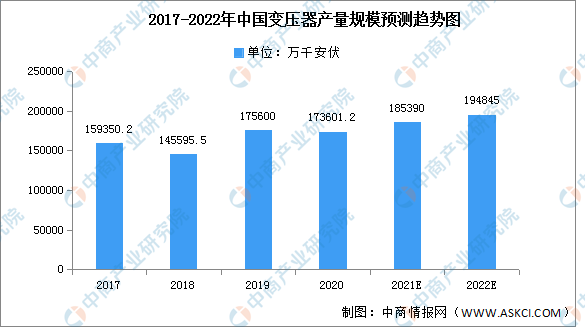

受输配电价格下降及产品浪费严重等问题的影响,2018年变压器产量小幅减少,2019年,开始恢复增长。2020年,受新冠疫情影响,我国变压器总产量规模略微下降,降至173601.2万千安伏,但较之前年份有所回升。随着我国各地特高压项目相继落地及疫情的有效控制,预计未来几年,我国电力变压器市场将持续增长,预计2022年产量规模将达194845万千安伏。

数据来源:中国机械工业联合会、中商产业研究院整理

2、变压器竞争格局

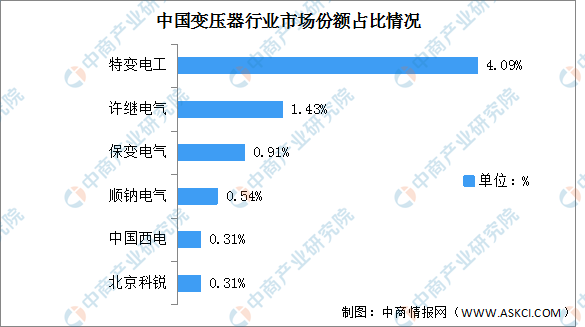

中国变压器行业市场较为分散,其中特变电工市场份额为4.09%,处于领先地位。其次分别为许继电气、保变电气、顺钠电气、中国西电及北京科锐,占比分别为1.43%、0.91%、0.54%、0.31%及0.31%。

数据来源:中商产业研究院整理

三、中游

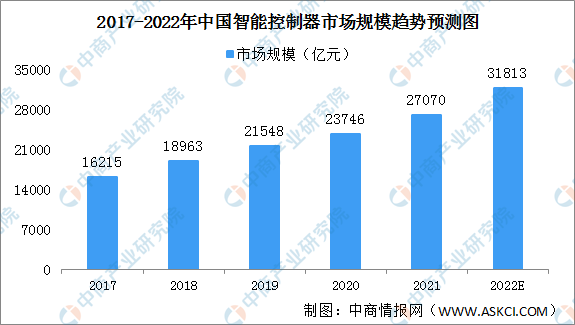

1、智能控制器市场规模

近年来,我国智能控制器市场规模不断增长,由2017年的16215亿元增至2020年的23746亿元,主要原因是我国拥有广阔的终端产品消费市场、完善的电子产业配套体系以及充足的劳动力资源,促使全球智能控制器产业逐渐向国内转移。预计2022年我国智能控制器市场规模将超3万亿元。

数据来源:中商产业研究院整理

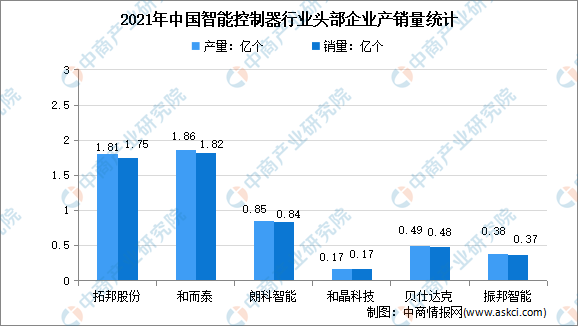

2、智能控制器头部企业产销量

智能控制器行业主要厂商的产量呈上升趋势。数据显示,2021年拓邦股份智能控制器产量和销量分别为1.81亿个、1.75亿个,同比分别增长26.33%、26.26%;和而泰2021年产量和销量分别达1.86亿个、1.82亿个,同比分别增长24.74%、26.84%;2021年朗科智能产量达0.85亿个,同比增长12.64%,销量达0.84亿个,同比增长14.02%;和晶科技产量达0.17亿个,同比增长20.34%,销量达0.17亿个,同比增长21.35%;贝仕达克0.49亿个,同比增长7.55%,销量达0.48亿个,同比增长12%;振邦智能产销量分别为0.38亿个、0.37亿个,同比分别增长26.01%、28.87%。

数据来源:中商产业研究院整理

3、智能控制器竞争格局

目前,智能控制器行业主要集中在珠三角、长三角和环渤海地区,从市场份额来看,智能控制器行业龙头企业分别是拓邦股份与和而泰,市场占有率分别为22.9%、20%,其次是朗科智能与和晶科技,市场占有率分别为7%、4.9%,贝仕达克和振邦智能市场占有率分别为3.9%、3.0%。行业内企业发展空间广阔。

数据来源:中商产业研究院整理

4、智能控制器重点企业介绍

资料来源:中商产业研究院整理

5、智能控制器企业热力分布图

资料来源:中商产业研究院整理

四、下游

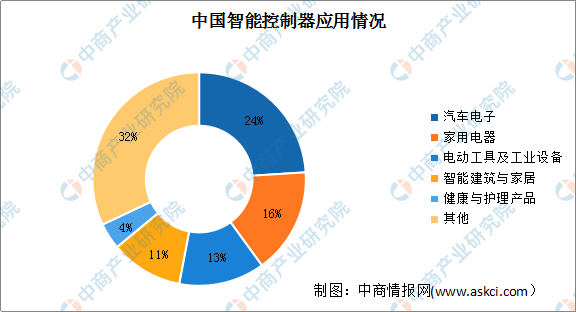

(一)应用领域

智能控制器行业重点布局在汽车电子、家用电器、电动工具及设备这三大领域,其中汽车电子市场占比最大,达24%;其次,家用电器市场占比16%,电动工具及设备市场占比13%,智能建筑及家居、健康及护理分别占比为11%、4%。

数据来源:中商产业研究院整理

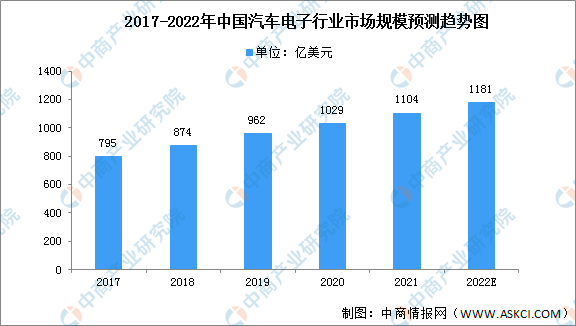

(二)汽车电子

1、汽车电子市场规模

随着汽车智能化和电动化趋势的影响,汽车电子广泛应用于汽车各种领域中。受益于汽车电子市场的快速成长,汽车电子类应用逐渐成为全球被动元件大厂的支柱性收入。

近年来,中国汽车电子市场规模一直保持稳定增长,2019年市场规模达962亿美元,同比增长10.07%,预计2022年将进一步增长至1181亿美元。

数据来源:中商产业研究院整理

2、汽车电子市场结构

从汽车电子的市场份额分布来看,整体竞争较为激烈,市场份额相差不大。其中占比最多的是动力控制系统,占整体市场的28.7%。其次为底盘与安全控制系统,占比26.7%;车身电子占22.8%,车载电子占21.8%。

数据来源:中商产业研究院整理

3、重点企业分析

资料来源:中商产业研究院整理

(三)家电

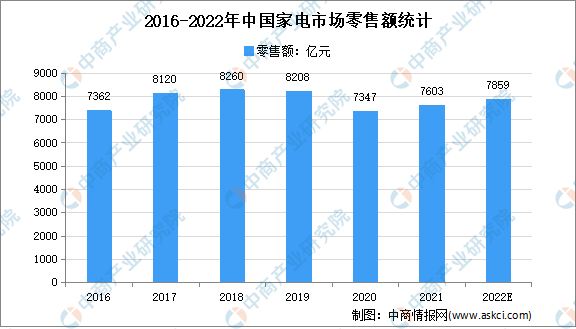

2020年我国家电市场零售额规模达到8333亿元,在疫情冲击之下显示出较强的韧性;电商渠道对家电零售的贡献率首次超过50%,网络零售对家电消费的促进作用进一步提升;高端产品、生活家电大幅增长,有效促进了消费升级和产业转型。2021年中国家电市场零售额出现回暖,零售额达7603亿元,但相较2019年仍下降7.4%。预计2022年中国家电零售额将达7859亿元。

数据来源:奥维云网、中商产业研究院整理

(四)电动工具

与欧美发达国家相比,我国电动工具普及率相对较低。但随着我国居民生活水平的不断改善、消费水平的不断提高,未来我国电动工具的普及率将逐步提升,市场空间广阔。据中国电器工业协会电动工具分会统计数据,2018年电动工具市场规模达1283亿元,预计2022年市场规模将达2468亿元。

数据来源:中国电器工业协会电动工具分会、中商产业研究院整理

(五)智能家居

1、智能家居市场规模

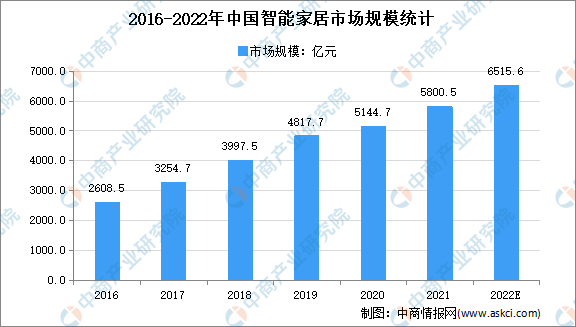

数据显示,2016-2020年我国智能家居市场规模由2608.5亿元增至5144.7亿元,年均复合增长率为18.51%。中商产业研究院预测,2022年我国智能家居市场规模可达6515.6亿元。

数据来源:CSHIA、中商产业研究院整理

2、智能家居行业出货量

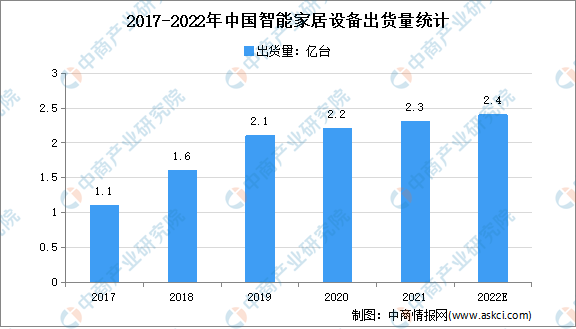

近年来,我国智能家居出货量快速增长。数据显示,2017年中国智能家居设备市场规模仅1.14亿台,2019年中国智能家居市场出货量突破2亿大关,达到2.08亿台,较2018年增长33.5%。受疫情影响,2020年中国智能家居设备市场出货量为2.2万台。预测2022年中国智能家居设备出货量将达2.4亿台。

数据来源:IDC、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国智能控制器行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33