时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

中商情报网讯:石墨电极是主要应用于钢铁冶炼的导电材料,国内政策端对于电弧炉短流程炼钢取代转炉炼钢的支持引导,推动了中国钢铁行业对石墨电极的需求增加。同时,随着各领域“十四五”规划的开始制订,预计短流程占比提升有望进一步提升上游关键材料石墨电极的需求。

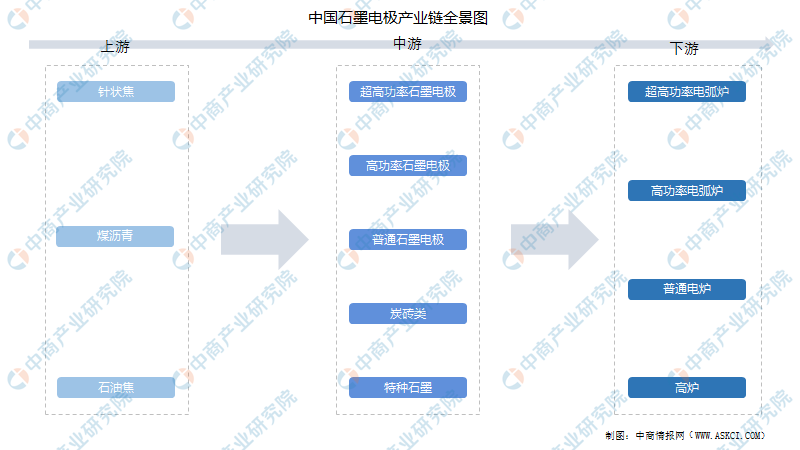

一、产业链

石墨电极产业链上游主要为石油焦、针状焦、煤沥青;中游包括超高功率石墨电极、高功率石墨电极、普通石墨电极、炭砖类、特种石墨;下游通过超高功率电弧炉、高功率电弧炉、普通电炉、高炉进行炼钢、炼硅,炼黄磷等。

资料来源:中商产业研究院整理

二、上游分析

1.针状焦

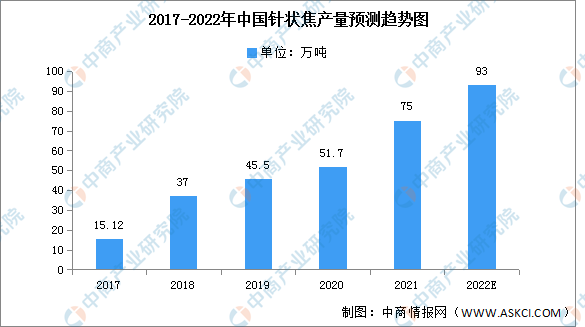

(1)产量情况

针状焦是一种新型优质的炭素材料,外观为银灰色。近年来,得益于我国经济发展,针状焦市场需求释放,行业规模随之扩张。中国针状焦产量实现爆发式增长,2021年超70万吨,预计2022年将继续保持增长,产量将达93万吨。

数据来源:中商产业研究院整理

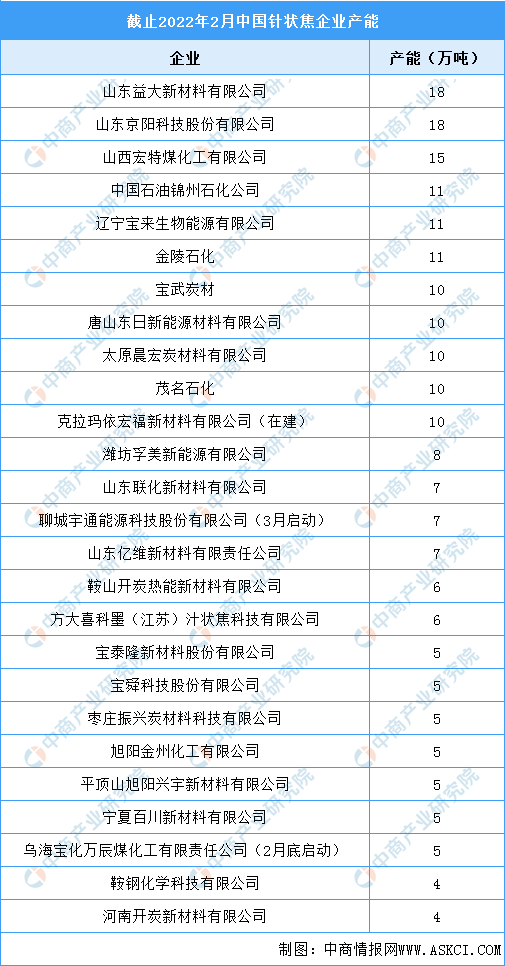

(2)重点企业分析

资料来源:中商产业研究院整理

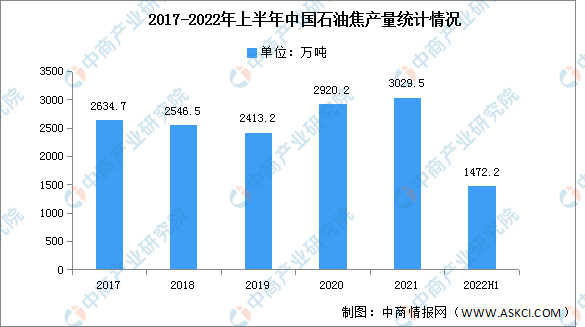

2.石油焦

石油焦产能利用率低,但逐步回升。石油焦是石油炼化副产品,本身并不存在产能概念,石油焦产出基本依赖石油炼化产量。2022年6月全国石油焦产量248.9万吨,同比下降1.8%,2022年1-6月全国石油焦产量为1472.2万吨,同比下降1%。

数据来源:国家统计局、中商产业研究院整理

3.煤沥青

受全球经济增速放缓,经济下行影响,全球煤焦油深加工行业持续亏损,进而直接影响到煤沥青行业。2021年我国煤沥青出口量为近三年新高,出口量达60.82万吨,同比增长47.5%。2017-2021年,国内煤沥青市场进口量无明显规律。2022年1-2月进口量达0.25万吨,出口量达9.17万吨。

数据来源:中商产业研究院整理

三、中游分析

1.产能分布

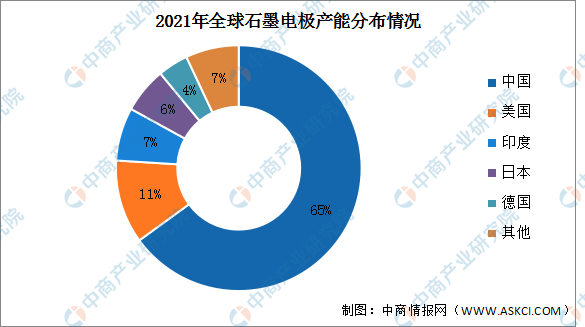

中国是全球最大的石墨电极供应国,产能过剩问题严重。2021年,我国石墨电极产能达到171.7万吨,占到全球供应的65%。但实际产量仅有100.9万吨,对应产能利用率59%,虽较2020年有明显改善,但仍处于较低水平。

数据来源:中商产业研究院整理

2.产量情况

中国石墨电极产量在2017-2019年呈高速增长态势,2019年总产量达到80.1万吨,年复合増长率达到20.4%。2020年受行业亏损和疫情影响,产量略有下降,同比下降4.4%。2021年产量达100.9万吨,产能利用率达59%,较2020年有明显改善,但仍处于较低水平,预计2022年将达121万吨。

数据来源:中商产业研究院整理

3.产量结构

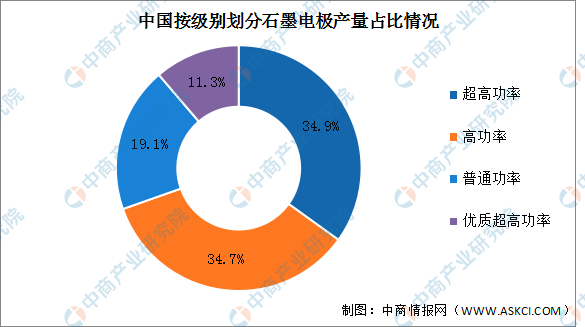

相较于全球超高功率石墨电极市场,在中国制造性能级别相对较低的超高功率石墨电极受电弧炉炼钢制造商广泛认可,中国几乎没有制造商能够生产该等电弧炉钢制造商之电弧炉所用的超高功率石墨电极。在中国,优质超高功率石墨电极指符合全球市场超高功率石墨电极标准的石墨电极。

目前超高功率石墨电极和高功率石墨电极占比最高,占比分别为34.9%和34.7%。普通功率石墨电极占比约为19.1%,优质超高功率石墨电极占比约为11.3%。

数据来源:弗若斯特沙利文、中商产业研究院整理

4.消耗量

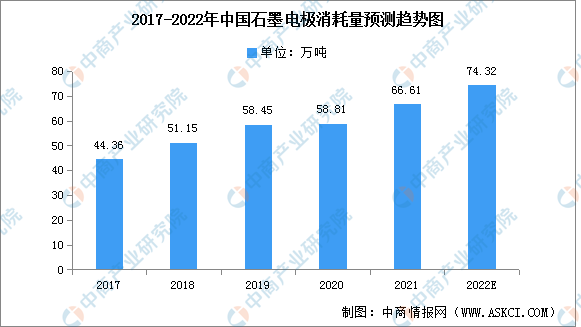

中国石墨电极消耗量整体呈现增长趋势,从2017年的44.36万吨增长至2020年的58.81万吨,年均复合增长率达9.86%,预计2022年将达74.32万吨。

数据来源:弗若斯特沙利文、中商产业研究院整理

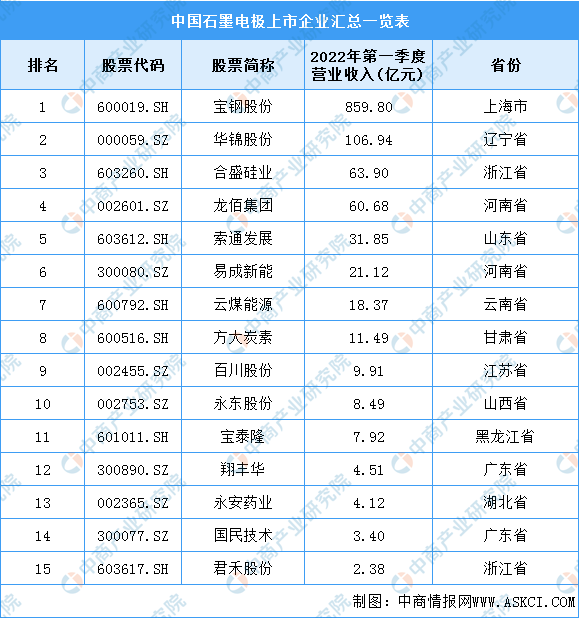

5.重点企业分析

资料来源:中商产业研究院整理

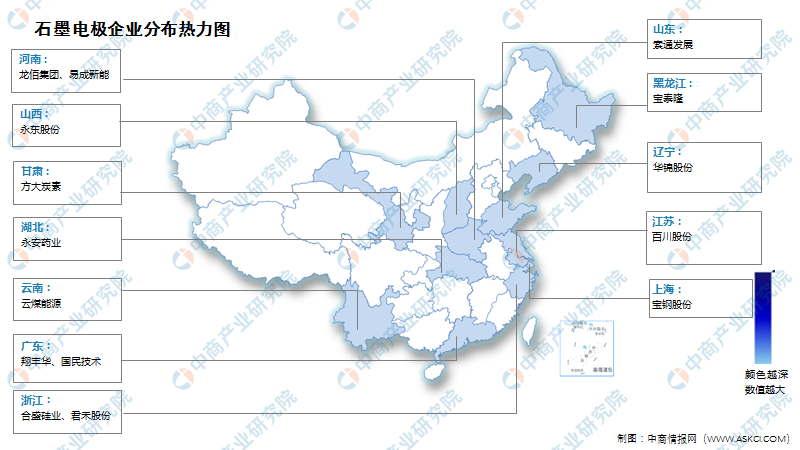

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

钢铁冶炼是石墨电极主要应用领域,占石墨电极消费总量的80%左右。其次为黄磷和金属硅冶炼,占比分别为4.8%和4.1%。

数据来源:中商产业研究院整理

1.钢铁行业

2021年钢铁钢业利润总额4240.9亿元,同比增长75.5%。在碳中和背景下,钢铁行业供给侧改革不论是“产能产量双控”还是“碳排放总量和强度双控”,核心均在于“减碳”,预计行业将迎来新一轮结构优化。届时,钢价将处在相对高位,拉动企业利润增长,预计2022年中国钢铁行业利润总额将超4800亿元。

数据来源:国家统计局、中商产业研究院整理

2.金属硅

近年来,我国为达碳中和、碳达峰的目标,可再生能源化转型势在必行,从而也带动了大宗原料金属硅的市场规模,据资料显示,2020年我国金属硅行业市场规模为226亿元,同比增长11.9%。预计2022年将达253亿元。

数据来源:中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国石墨行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33