时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

中商情报网讯:半导体存储器是用集成电路工艺制成的固态电子器件,它在各类电子系统中发挥着重要的信息存储功能,是现代信息产业应用最为广泛的电子器件之一。近年来,随着5G通信、物联网、可穿戴设备等新兴产业的发展,全球半导体存储器的市场需求整体呈现增长趋势。

一、产业链

半导体存储器产业链上游主要包括半导体材料及设备;中游存储芯片可分为掉电易失和掉电非易失两种,其中易失存储芯片主要包含静态随机存取存储器(SRAM)和动态随机存取存储器(DRAM),非易失性存储器主要包括可编程只读存储器(PROM),闪存存储器(Flash)等;下游主要应用于消费电子、信息通信、汽车电子、服务器、工业电子等领域。

资料来源:中商产业研究院整理

从企业来看,半导体存储器产业链上游参与者为硅片、光刻胶、电子特种气体等原材料供应商和光刻设备、刻蚀设备、检测设备等设备供应商,主要企业有沪硅产业、晶瑞股份、南大光电、芯源微、中微公司、北方华创等;中游主要为半导体存储器的设计及制造企业包括兆易创新、长江存储、长鑫存储、武汉新芯、普冉股份、东芯股份等。

资料来源:中商产业研究院整理

二、上游分析

1.硅片

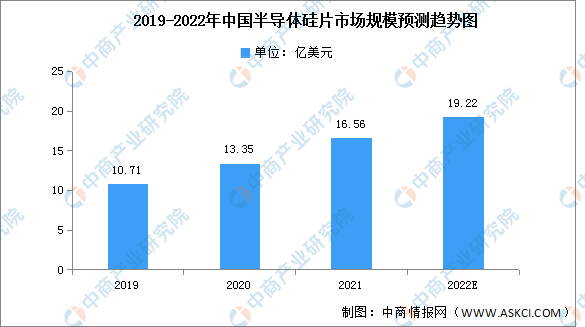

半导体硅片是生产集成电路、存储器、传感器等半导体产品的关键材料。随着芯片制造产能的持续扩张,中国硅片产业市场规模呈高速增长趋势。2019-2021年,中国半导体硅片市场规模连续超过10亿美元,2021年市场规模达16.56亿美元,同比增长24.04%,预计2022年国内半导体硅片市场规模将增加至19.22亿美元。

数据来源:SEMI、中商产业研究院整理

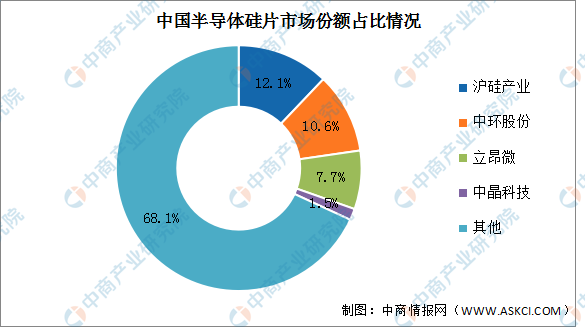

与国际主要半导体硅片供应商相比,中国大陆半导体硅片企业技术较为薄弱,市场份额占比较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业包括沪硅产业、中环股份、立昂微、中晶科技等,2020年市场份额分别为12.1%、10.6%、7.7%、1.5%。

数据来源:中商产业研究院整理

2.光刻胶

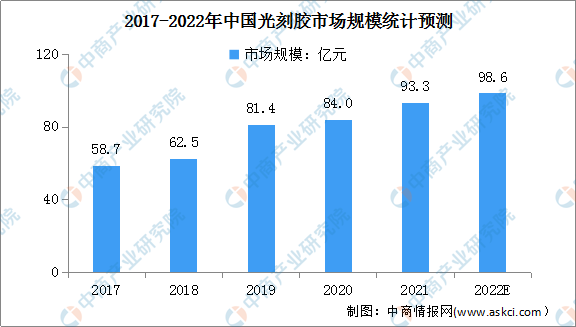

光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料,在半导体工业、PCB、平板显示等领域广泛应用。数据显示,我国光刻胶市场规模由2017年58.7亿元增至2020年84亿元,年均复合增长率为12.7%。中商产业研究院预测,2022年我国光刻胶市场规模可达98.6亿元。

数据来源:中商产业研究院整理

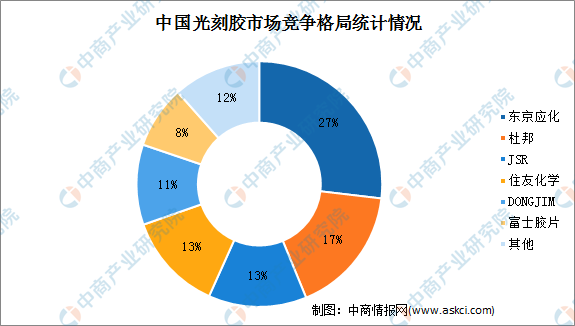

目前,光刻胶生产制造主要被日本JSR、东京应化、信越化学、住友化学等制造商所垄断,尤其在高分辨率的KrF和ArF光刻胶领域,其核心技术基本由美国和日本制造商所掌握。中国本土企业在光刻胶市场的份额较低,与国外光刻胶制造商仍存在差距。数据显示,东京应化市场占比最大达27%,杜邦、JSR、住友化学市场占比分别为17%、13%、13%。

数据来源:中商产业研究院整理

3.特种气体

随着国家政策的推动、高新技术的发展,以及下游需求的不断增长,特种气体市场规模持续快速增长。数据显示,中国特种气体市场规模由2017年的175亿元增长至2021年的342亿元,复合年均增长率达18.24%。中商产业研究院预测,2022年我国特种气体市场规模将达409亿元。

数据来源:中商产业研究院整理

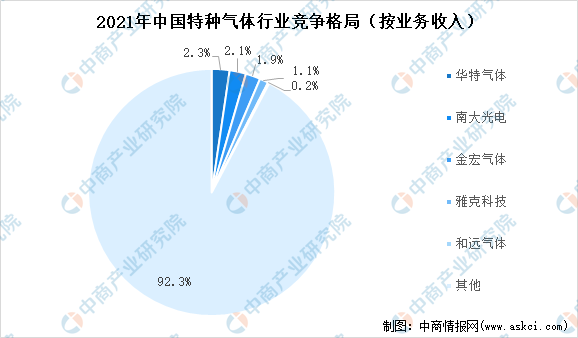

中国特种气体市场中,国外公司仍为主流,市场几乎被发达国家的龙头企业垄断,主要龙头有美国空气华工、美国普莱克斯、法国液化空气、日本太阳日酸及德国林德。国产企业产品较为单一,提纯技术不够成熟,在市场竞争度较低。2021年CR5占比约7.7%,前五名包括华特气体、南大光电、金宏气体、雅克科技、和远气体,2021年市场份额占比分别为2.3%、2.1%、1.9%、1.1%和0.2%。第一梯队的国产企业特气业务收入已具备规模性,在细分领域产品优势明显,但和国外龙头企业相比还有差距。

数据来源:中商产业研究院整理

4.光刻机

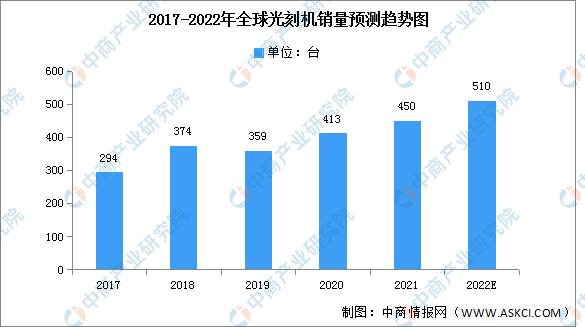

全球半导体设备行业复苏,受益于下游晶圆巨大需求、服务器云计算和5G基础建设的发展,带动相关芯片的需求,2020年光刻机销售额与销量增速稳定提升。2021年全球集成电路、面板、LED用光刻机出货约650台,较2020年增加70台。其中集成电路制造用光刻机出货约500台;面板、LED用光刻机出货约150台。2021年全球光刻机销量为450台,随着下游市场需求持续升高,预计2022全球市场仍将持续增长,销量将达510台。

数据来源:中商产业研究院整理

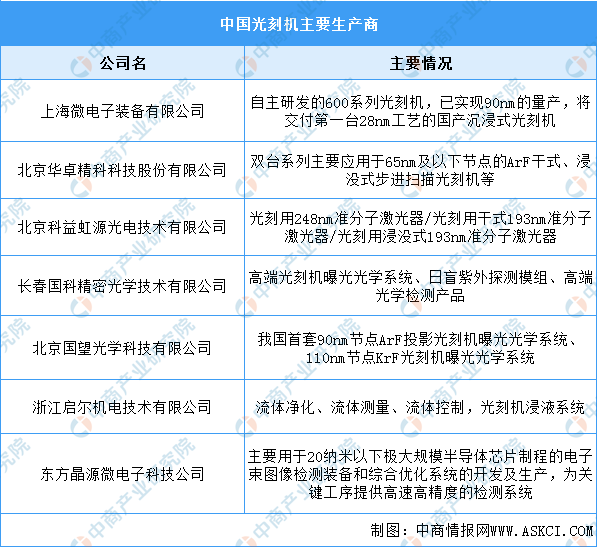

上海微电子深耕光刻机产品研发,承担多项专项科研任务。目前公司光刻机产品主要包括IC前道光刻机、IC后道封装光刻机、面板前道光刻机、面板后道封装光刻机。作为国内光刻机设备领域的领航者,上海微电子承担着国产光刻机设备的希望,若能实现光刻机设备的国产化,中国大力发展的半导体产业必将迈上一个新台阶。

资料来源:中商产业研究院整理

三、中游分析

1.半导体存储器市场规模

5G、物联网、数据中心等新一代信息技术的大规模开发及应用催生了国内对半导体存储器的强劲需求,目前我国半导体存储器市场规模约占全球市场规模的30%,但自给率不足 5%,存储器产品主要依赖进口。根据Yole预测,2021年中国存储器市场规模约3383亿元,同比增长11.98%,预计2022年中国半导体存储器市场规模将达到3757亿元。

数据来源:Yole、中商产业研究院整理

2.存储器市场结构

从细分市场来看,在半导体存储市场中,DRAM和NAND Flash占据主导地位。2021年全球半导体存储器市场中DRAM占比达 56%,NAND Flash约占41%,NOR Flash约占2%,包括EEPROM、EPROM、ROM、SRAM等在内的其他存储器约占1%。

数据来源:CINNO、中商产业研究院整理

3.DRAM

DRAM是动态随机存取存储器,DRAM的特征是读写速度快、延迟低,但掉电后数据会丢失,常用于计算系统的运行内存。DRAM是存储器市场规模最大的芯片,根据Trend Force数据统计,2021年全球DRAM市场规模达到844亿美元,预计2022年将进一步增至1055亿美元。

数据来源:Trend Force、中商产业研究院整理

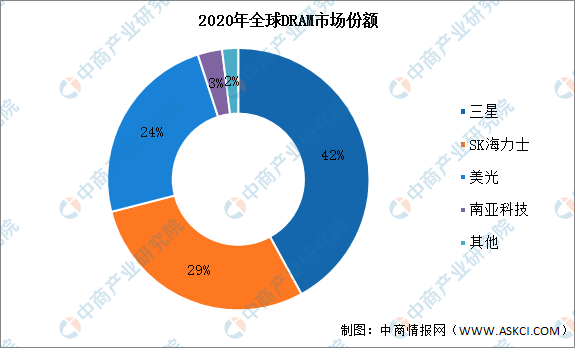

目前DRAM存储器市场份额高度集中,主要被三星电子、SK 海力士和美光三者垄断,2020年三大厂商市场占有率合计超过95%,竞争格局稳定。国内DRAM晶元厂商主要有长鑫存储、紫光国微、福建晋华、兆易创新、北京君正、东芯股份等企业,目前正处于起步阶段。

数据来源:Omdia(IHS Markit)、中商产业研究院整理

4.NAND Flash

NAND Flash是非易失性存储的一种,是大容量存储器当前应用最广和最有效的解决方案。据Gartner统计,2017-2021年全球NAND Flash市场规模从537.4亿美元增长至652.7亿美元,年均复合增长率约为5%,预计2022年全球NAND Flash市场规模将达到816.4亿美元。

数据来源:Gartner、中商产业研究院整理

目前全球具备NANDFlash晶圆生产能力的主要有三星、铠侠、西部数据、美光、SK海力士、英特尔等企业,国产厂商长江存储处于起步状态,正在市场份额与技术上奋起直追。根据Omdia的数据统计,2020年六大NANDFlash晶圆厂占据了98%的市场份额,国内厂商长江存储约占1%。

数据来源:Omdia(IHS Markit)、中商产业研究院整理

5.国内存储器行业主要企业

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

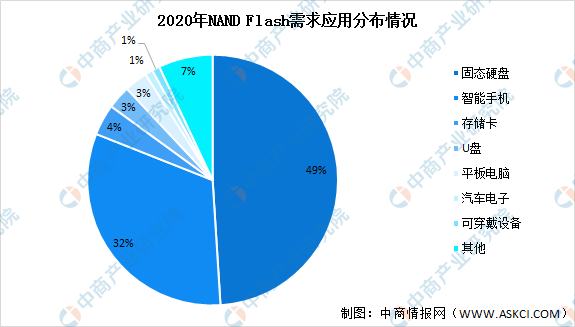

1.NAND Flash下游应用情况

NAND Flash具有存储容量大、读写速度快、功耗低、单位成本低等特点,主要应用于有大容量存储需求的电子设备。随着人工智能、物联网、大数据、5G等新兴应用场景不断落地,电子设备需要存储的数据也越来越庞大,NAND Flash需求量巨大,其中固态硬盘、智能手机、存储卡应用需求分别占比49%、32%、4%。

数据来源:Gartner、中商产业研究院整理

2.DRAM下游应用占比

根据市场调研机构Gartner统计及预测,DRAM下游需求市场格局较为稳定,移动端服务器为首,移动电子产品次之,个人电脑占比近年来呈现缓慢下降的趋势。

数据来源:Gartner、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国半导体存储器行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、产业研究报告、产业规划、园区规划、十四五规划、产业招商引资等服务。

时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33