时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

中商情报网讯:半导体存储器是电子系统中存储和计算数据的载体,是应用面最广、市场比例最高的集成电路基础性产品之一。随着5G通讯、物联网、大数据等领域的发展,半导体存储器扮演的角色将更加重要。

一、半导体存储器概况

(一)半导体存储器的定义

半导体存储器由大量相同的存储单元和输入、输出电路等构成,是构成计算机的重要部件。同磁性存储器相比,半导体存储器具有存取速度快、存储容量大、体积小等优点,并且存储单元阵列和主要外围逻辑电路兼容,可制作在同一芯片上,使输入输出接口大为简化。

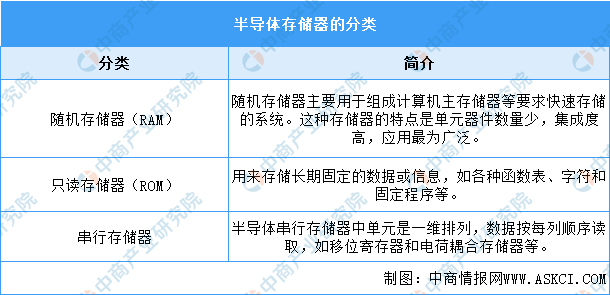

(二)半导体存储器的分类

按功能的不同,半导体存储器可分为随机存储器(RAM)、只读存储器(ROM)和串行存储器三大类。

资料来源:中商产业研究院整理

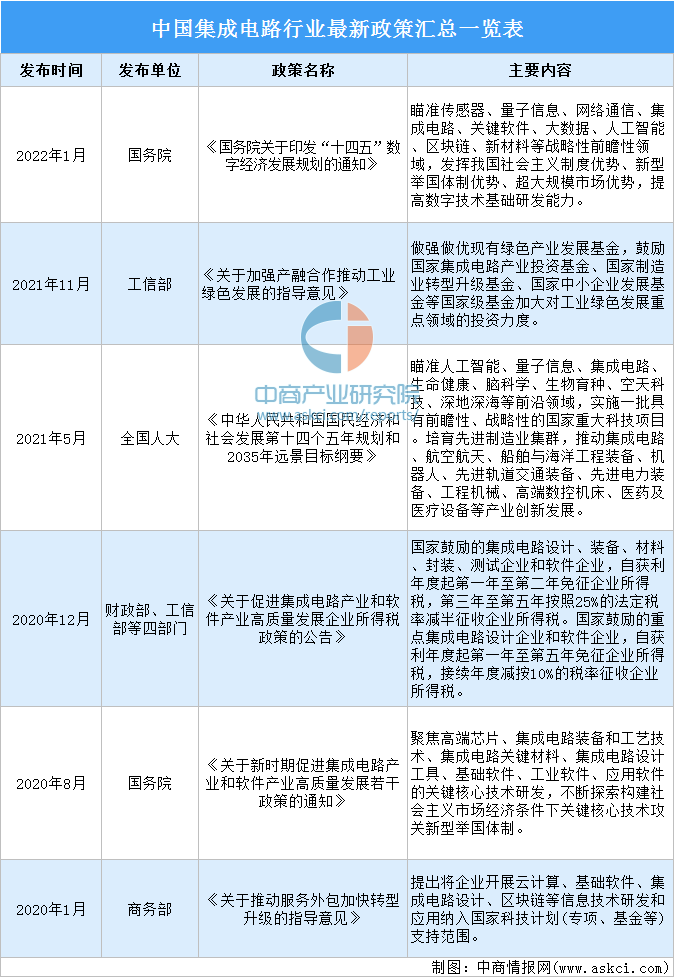

二、产业利好政策

近年来,半导体存储器所属的集成电路行业是国民经济和社会发展的战略性、基础性和先导性产业,是培育和发展新兴产业、推动信息化与工业化深度融合的核心和基础。国家陆续出台了多项政策鼓励集成电路行业发展与创新。集成电路行业相关政策具体如下:

资料来源:中商产业研究院整理

三、半导体存储器行业现状分析

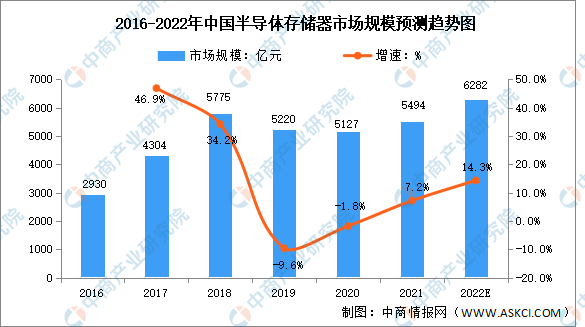

1.市场规模增长显著

目前,随着我国在电子制造领域水平的不断提升,半导体存储器的需求量逐步扩大,中国半导体存储器市场规模增长显著。数据显示,我国半导体存储器市场规模由2016年的2930亿元增长至2021年的5494亿元,复合年均增长率为13.4%,预计2022年将达6282亿元。

数据来源:CINNO、中商产业研究院整理

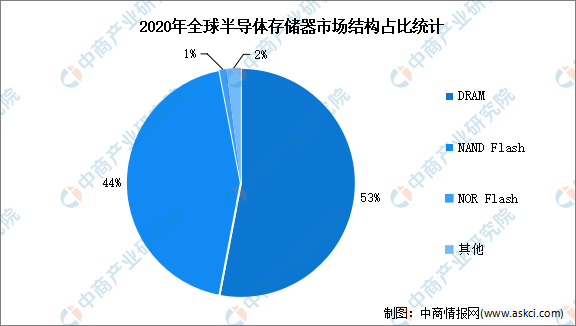

2.市场结构分析

在半导体存储器细分市场中,DRAM和NAND Flash占据主导地位,2020年占比分别为53%、44%,合计占比95%以上。其次,NOR Flash约占1%,包括EEPROM、EPROM、ROM、SRAM等在内的其他存储器约占2%。

数据来源:IC Insights、中商产业研究院整理

3.竞争格局分析

从行业竞争格局来看,国外厂商凭借先发优势以及在终端市场的品牌优势,占据了大部分的市场份额,行业头部厂商三星电子、美光科技、海力士、铠侠、西部数据等已经在各自领域形成了寡头垄断的竞争格局。

(1)DRAM

在DRAM领域,三星、海力士、美光科技的市场份额分别达到了43%、30%、23%,行业集中度高,CR3为96%,寡头垄断明显。

数据来源:中商产业研究院整理

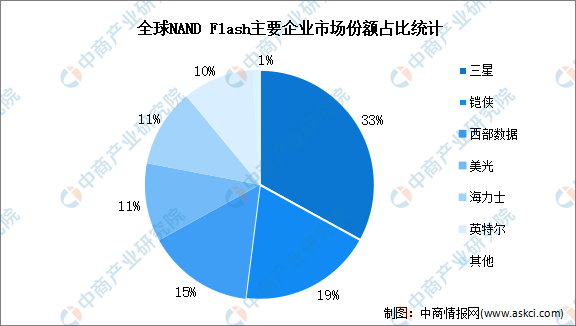

(2)NAND Flash

在NAND Flash市场,已经形成了由三星、铠侠、西部数据、美光、海力士、英特尔组成的稳定市场竞争格局,市场份额合计占比为99%,其中三星占比最高达33%。

数据来源:中商产业研究院整理

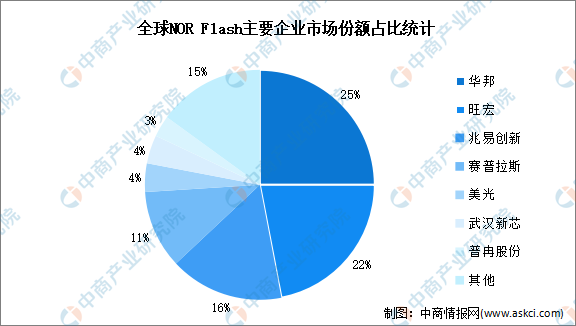

(3)NOR Flash

从NOR Flash市场来看,中国台湾企业华邦、旺宏市场占比较高,分别为25%、22%,兆易创新市场份额占比达16%,排名第三。NOR Flash市场海外垄断程度相对较低。

数据来源:中商产业研究院整理

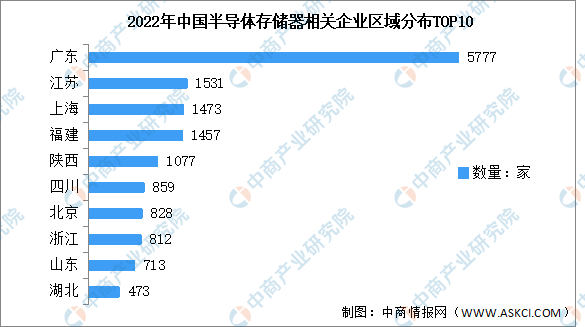

4.相关企业区域分析

从半导体存储器企业区域分布来看,目前广东省以5777家半导体存储器相关企业数量高居全国第一,江苏、上海排名第二和第三,半导体存储器相关企业数量分别为1531家、1473家。此外,福建、陕西、四川、北京、浙江、山东、湖北跻身前十,依次排名第4-10名。整体来看,半导体存储器产业主要集中广东。

数据来源:企查查、中商产业研究院整理

注:数据截至11月

四、重点企业分析

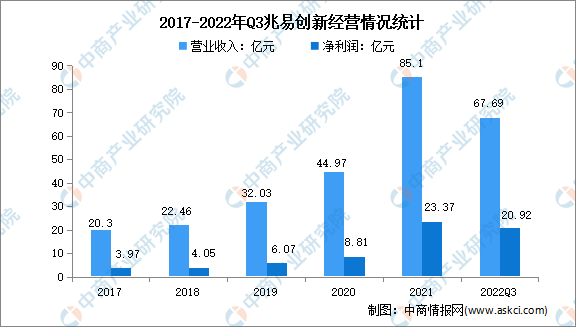

1.兆易创新

兆易创新致力于各类存储器、控制器、生物识别传感器的设计研发。兆易创新持续在NOR Flash市场发力,中大容量NORFlash客户群和覆盖面不断扩大。2021年兆易创新实现营业收入85.1亿元,净利润达23.37亿元。2022年前三季度实现营业收入67.69亿元,净利润20.92亿元。

数据来源:中商产业研究院整理

从主营产品来看,2021年兆易创新主营存储芯片、微控制器、传感器、技术服务及其他收入,营业收入分别为54.51亿元、24.56亿元、5.46亿元、0.53亿元,分别占主营业务收入的64.05%、28.86%、6.42%、0.62%。

数据来源:中商产业研究院整理

2.中芯国际

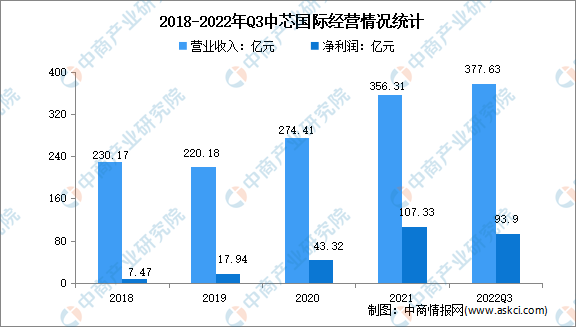

中芯国际是世界领先的集成电路晶圆代工企业之一,也是中国大陆集成电路制造业领导者。在指纹识别、特殊存储器等产品平台,特别是0.15/0.18微米、55/65纳米、40/45纳米等工艺节点,达到行业领先水平。2021年,中芯国际营业收入达356.31亿元,净利润实现107.33亿元。2022年前三季度实现营业收入377.63亿元,净利润93.9亿元。

数据来源:中商产业研究院整理

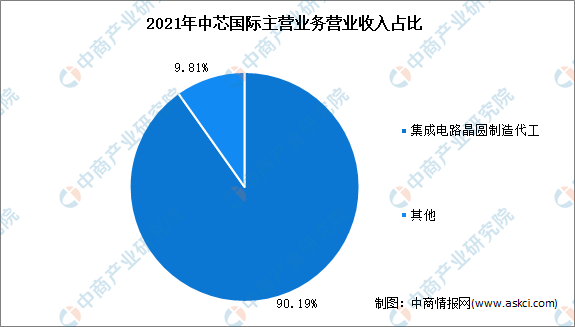

分产品来看,2021年中芯国际主营集成电路晶圆制造代工,占主营业务收入的90.19%。

数据来源:中商产业研究院整理

3.紫光国微

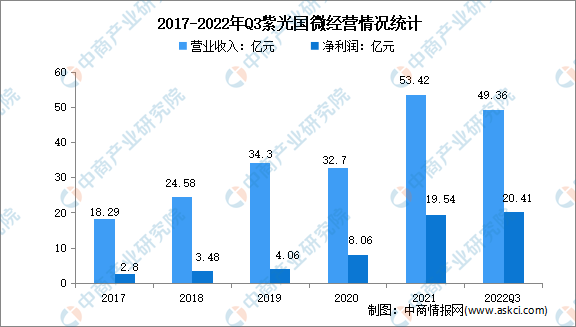

紫光国微以智能安全芯片、特种集成电路为两大主业,同时布局半导体功率器件和石英晶体频率器件领域。2021年,紫光国微营业收入达53.42亿元,实现净利润19.54亿元。2022年前三季度实现营业收入49.36亿元,净利润20.41亿元。

数据来源:中商产业研究院整理

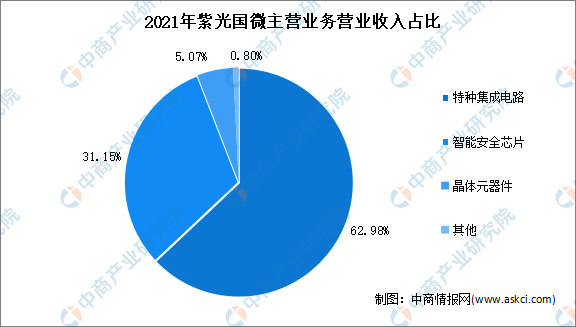

从主营业务来看,2021年紫光国微主营特种集成电路、智能安全芯片、晶体元器件,分别占主营业务收入的62.98%、31.15%、5.07%。

数据来源:中商产业研究院整理

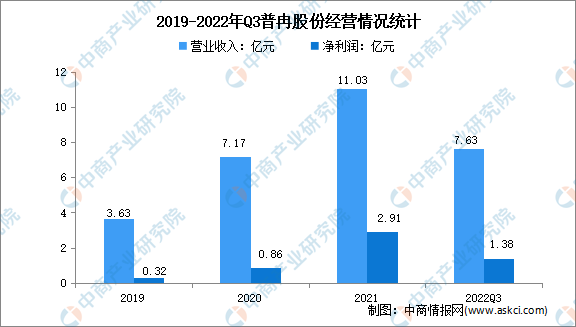

4.普冉股份

普冉股份是低功耗SPI NOR Flash存储器芯片和高可靠性IIC EEPROM存储器芯片的供应商。普冉股份2021年实现营业收入11.03亿元,净利润2.91亿元。2022年前三季度实现营业收入7.63亿元,实现净利润1.38亿元。

数据来源:中商产业研究院整理

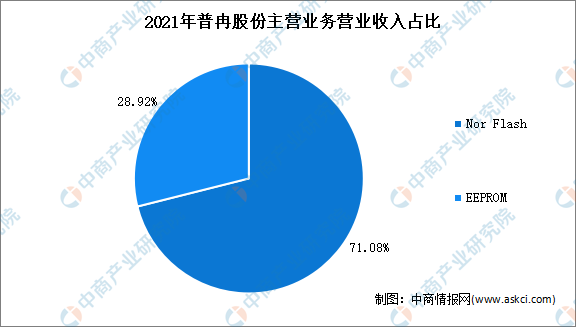

从主营业务来看,2021年普冉股份主营业务包括Nor Flash、EEPROM,分别实现营业收入7.84亿元、3.19亿元,占主营业务收入的比重分别为71.08%、28.92%。

数据来源:中商产业研究院整理

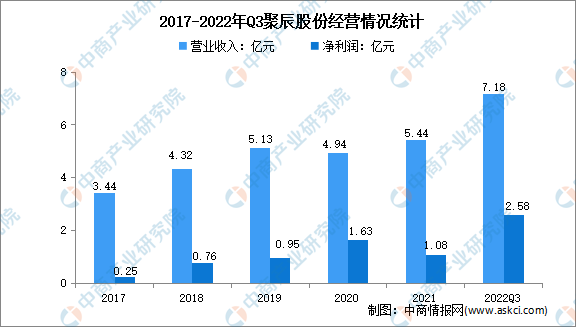

5.聚辰股份

聚辰股份是一家全球化的芯片设计高新技术企业,目前拥有EEPROM、音圈马达驱动芯片和智能卡芯片三条主要产品线。2021年,聚辰股份营业收入达5.44亿元,净利润达1.08亿元。2022年前三季度,聚辰股份实现营业收入7.18亿元,净利润达2.58亿元。

数据来源:中商产业研究院整理

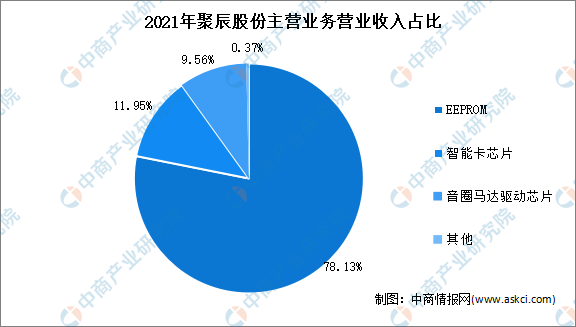

从主营业务来看,2021年聚辰股份EEPROM、智能卡芯片、音圈马达驱动芯片的营业收入分别为4.25亿元、0.65亿元、0.52亿元,分别占营业收入比重的78.13%、11.95%、9.56%。

数据来源:中商产业研究院整理

五、半导体存储器行业发展前景

1.国家政策利好集成电路行业发展

在信息化时代,半导体存储器作为信息存储的载体,其稳定性与安全性对国家的信息安全有着举足轻重的意义,因而国家政策大力支持集成电路行业发展。如《国务院关于印发“十四五数字经济发展规划的通知》《关于加强产融合作推动工业绿色发展的指导意见》等。国家产业政策的支持促进了半导体存储器行业的发展、增强了企业的自主研发能力、提高了国内半导体存储器企业的整体竞争力。

2.下游应用扩大促进行业发展

半导体存储器已逐渐运用于汽车电子、5G通讯、智能终端等新兴领域,尤其在ADAS系统、5G基站、智能家居等终端产品将产生持续的需求。上述应用领域及终端产品的快速发展将进一步带动半导体存储器需求的不断增加,广阔的新兴市场为行业公司带来新的发展契机。

3.国产替代为行业带来发展机遇

目前我国已成为全球最大的消费类电子市场,其庞大的消费群体及旺盛的消费需求,吸引全球集成电路产业向中国市场转移,提升并丰富了我国集成电路产业链。同时,产业政策的支持吸引一大批高端人才回国发展,人才聚集使得国内企业逐步积累了自主知识产权和核心技术,为半导体存储器的国产替代提供了产业基础,推动自给率提升,为行业带来新的发展机遇。

更多资料请参考中商产业研究院发布的《中国半导体存储器行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:08-15 16:38

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33