时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03

中商情报网讯:手术机器人是外科手术发展的重要方向,其手术精准化程度更高,能给患者以及整个医疗系统带来更多获益。未来,随着手术机器人呈现专科化发展趋势,新兴手术机器人将不断涌现。

一、产业链

手术机器人产业链上游为硬件及软件,包括手术机械臂、医疗器械、医生主控台、成像系统等;中游为产品生产,包括腔镜机器人、骨科机器人、穿刺机器人等;下游主要应用机构为医院。

资料来源:中商产业研究院整理

二、上游分析

1.减速器

减速器是连接动力源和执行机构的中间机构,具有匹配转速和传递转矩的作用。减速器的性能决定了机器人操作的精确度和寿命,主要分为RV减速器与谐波减速器。

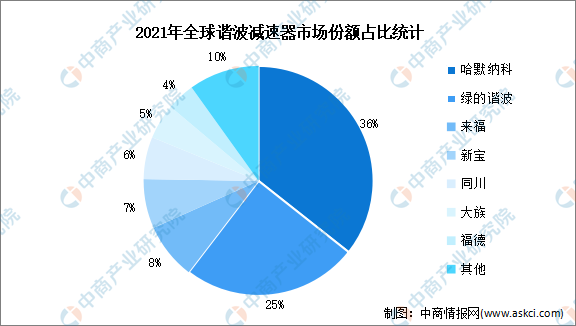

从谐波减速器竞争格局来看,2021年哈默纳科市场占有率达36%。随着技术的提高,我国厂商竞争力显著增加,2021年绿的谐波市场占有率达25%,位居第二。

数据来源:中商产业研究院整理

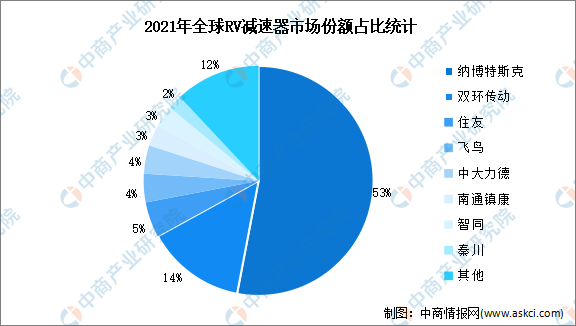

从RV减速器竞争格局来看,2021年纳博特斯克市场占有率约53%,位居第一。国内厂商双环传动市场占有率达14%,位居第二。

数据来源:中商产业研究院整理

2.伺服系统

伺服系统是高端装备、智能制造装备实现自动控制的核心功能部件。数据显示,2022年我国伺服系统市场规模约为170亿元,同比增长16.4%。未来随着工业自动化程度的进一步提升和智能制造的深入推进,伺服系统市场将会出现新一轮爆发式增长,预计2023年伺服系统市场规模达到195亿元。

数据来源:中国工控网、中商产业研究院整理

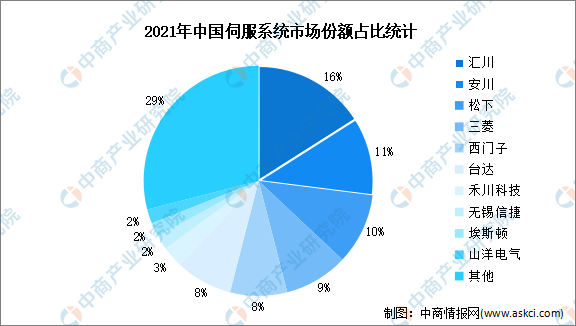

2021年,我国伺服系统市场主要集中于汇川、安川、松下、三菱,分别占据16%、11%、10%、9%的市场份额。随着近几年贸易摩擦不断加剧,国内厂商自研能力逐步增强,伺服系统的产品质量和技术水平提升。2021年,内资伺服系统市场份额增长至35.79%,份额提升明显。

数据来源:MIR、中商产业研究院整理

3.控制器

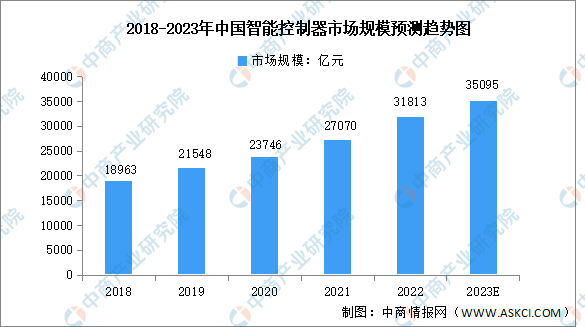

控制器是手术机器人最为核心的零部件,对机器人性能具有决定性影响。近年来,得益于我国拥有广阔的终端产品消费市场、完善的电子产业配套体系以及充足的劳动力资源,全球智能控制器产业逐渐向国内转移,我国智能控制器市场规模不断增长。数据显示,2022年我国智能控制器市场规模达31813亿元,同比增长17.5%。预计2023年我国智能控制器市场规模将达35095亿元。

数据来源:中商产业研究院整理

4.传感器

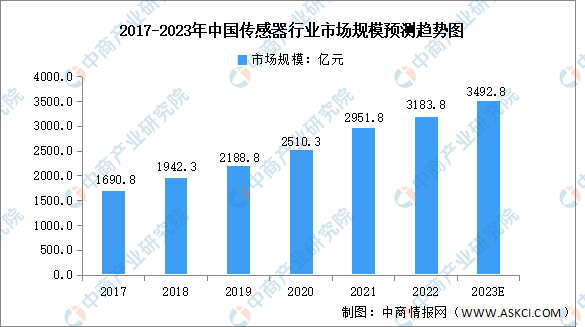

在机器人中,传感器扮演着不可或缺的角色。数据显示,我国传感器市场规模近年来实现显著增长,由2017年的1690.8亿元增长至2022年的3183.8亿元,复合年均增长率达13.5%,预计2023年将达3492.8亿元。

数据来源:中国信通院、中商产业研究院整理

资料来源:中商产业研究院整理

5.显示器

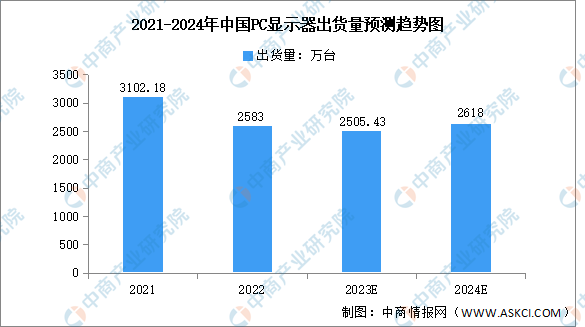

显示器是电脑的I/O设备,即输入输出设备。它是一种将一定的电子文件通过特定的传输设备显示到屏幕上的显示工具。数据显示,2022年第四季度中国PC显示器出货量为676万台,同比下降17.1%。2022年全年出货量为2583万台,同比下降20.1%。2023年中国PC显示器难以实现快速反弹,需求的集中释放将会延缓到2024年。预计2024年中国PC显示器出货量为2618万台,同比增长4.3%。

数据来源:IDC、中商产业研究院整理

6.内窥镜

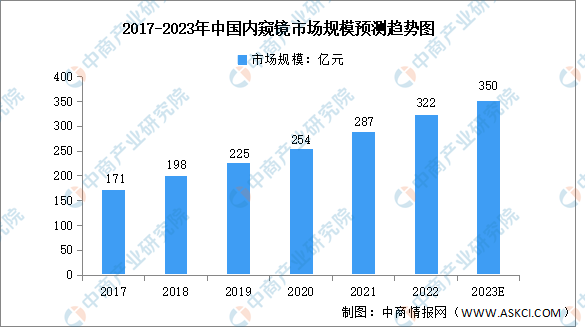

内窥镜是一种常见的医疗器械,依赖光源辅助,经人体的自然孔道或经手术做的小切口进入人体内,并直接窥视有关部位的变化,是内、外科精细检查和微创治疗的必备工具。目前,我国的内窥镜产业尚处于发展期,市场发展空间和潜力巨大。数据显示,2022年我国内窥镜市场规模约322亿元,同比增长12.2%,预计2023年将增至350亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

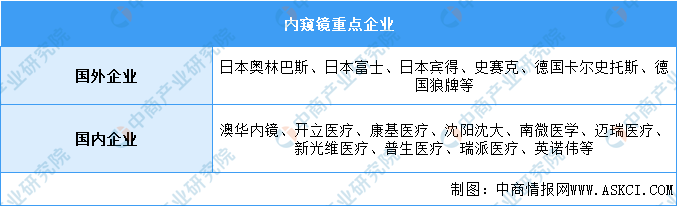

目前,国外内窥镜企业发展较成熟,国内企业发展空间广阔。

资料来源:中商产业研究院整理

三、中游分析

1.手术机器人市场规模

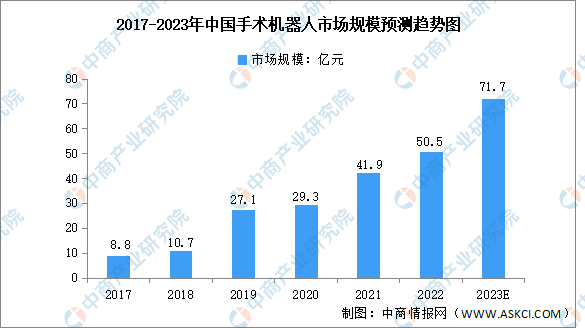

手术机器人作为创新型智能医疗设备,能在人体腔道、血管和神经密集区域完成精细的手术操作,具有定位准确、手术创伤小、感染风险低和术后康复快等优点。数据显示,自2017年至2021年,中国手术机器人市场由8.8亿元增长至近50.5亿元,期间复合年增长率为41.8%。未来,中国手术机器人市场将持续增长,预计2023年中国手术机器人市场将达到71.7亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

2.手术机器人产业结构

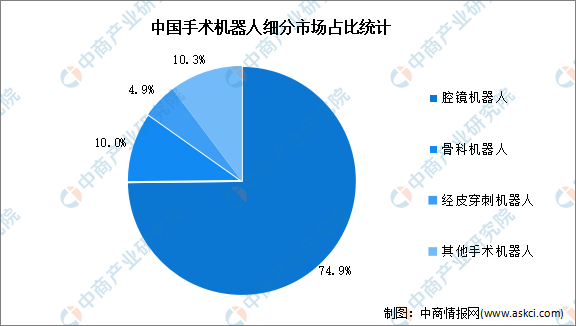

目前,手术机器人的细分市场可分为腔镜机器人、骨科机器人、经皮穿刺机器人等。其中腔镜机器人在中国手术机器人市场中占比最大,占整体市场的74.9%。其次为骨科机器人(10%)及经皮穿刺机器人(4.9%)。

数据来源:Frost&Sullivan、中商产业研究院整理

3.腔镜机器人

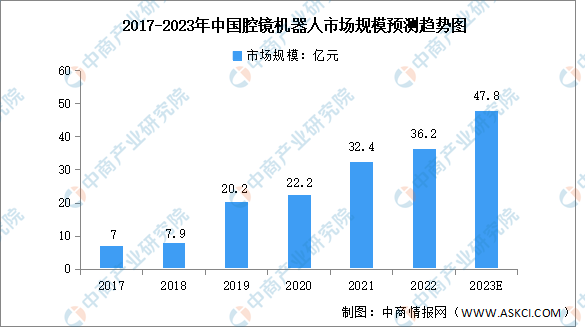

腔镜手术机器人是目前应用最广泛的手术机器人,它能够辅助医生完成各类复杂的微创手术,可用于泌尿外科、妇科、胸外科、普外科等相关科室的微创手术。

近年来,我国腔镜手术机器人市场规模增长稳定,由2017年的7亿元增长至2022年的36.2亿元,复合年均增长率达38.9%,预计2023年将达47.8亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

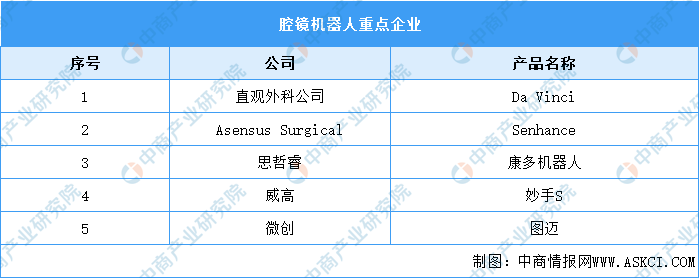

在腔镜手术机器人领域,全球最大的公司为美国的直观外科公司。腔镜机器人在中国起步较晚,但在关键技术和核心部件的研究上已经有了丰富的成果积累。思哲睿的康多机器人、威高的妙手S和微创的图迈三个产品获得了NMPA批准。

资料来源:中商产业研究院整理

4.骨科机器人

骨科手术机器人主要应用于三类手术,即关节置换手术、脊柱手术及骨科创伤手术。使用骨科手术机器人可减少震颤,提高手术精准度。其中,机器人辅助关节置换手术在这三个手术中属于应用最广泛且最复杂的一类。

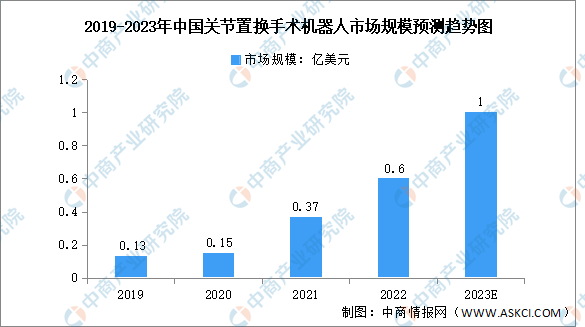

数据显示,我国关节置换手术机器人引进时间晚,市场规模相对较小。2022年,我国关节置换手术机器人市场规模约0.6亿美元,预计2023年将达1亿美元。

数据来源:弗若斯特沙利文、中商产业研究院整理

从市场竞争来看,MAKO开发的RIO手术机器人在2021年及之前为仅有的获国家药监局批准注册的关节置换手术机器人。2022年多款国产关节置换机器人获批上市,国内企业市场占比逐渐扩大。

资料来源:中商产业研究院整理

5.经自然腔道机器人

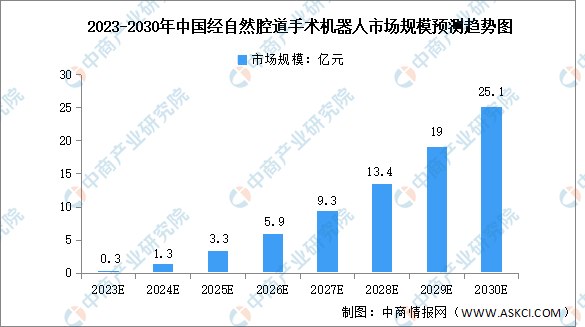

经自然腔道手术机器人可通过人体自然路径进入目标部位,并在医生操控下进行诊断或手术,预计我国经自然腔道手术机器人可能将于未来五年陆续获批上市。随着精准诊断与微创手术的意识深化,以及经自然腔道手术机器人学术推广力度的增强,中国经自然腔道手术机器人渗透率将持续提高,2030年,市场规模将达25.1亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

目前,经自然腔道手术机器人重点企业包括直觉外科、强生、Memic、MedRobotics等。从我国市场看,精锋医疗是第一家正在研发双臂支气管镜机器人的公司。

资料来源:中商产业研究院整理

6.重点企业

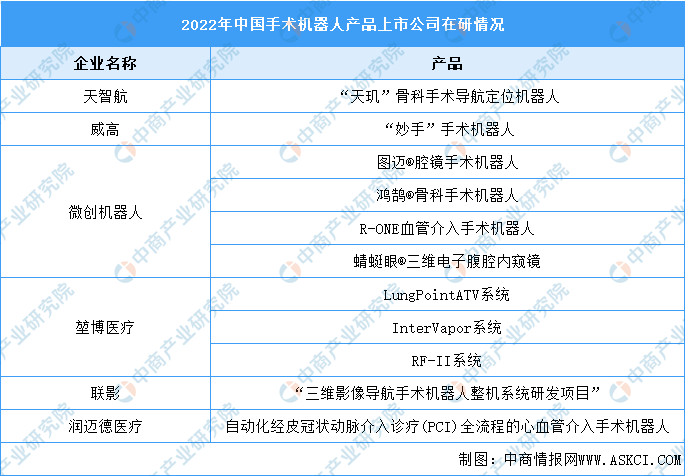

目前,我国手术机器人行业上市公司的在研项目主要集中在骨科、腔镜、血管介入等领域。

资料来源:中商产业研究院整理

四、下游分析

1.医院

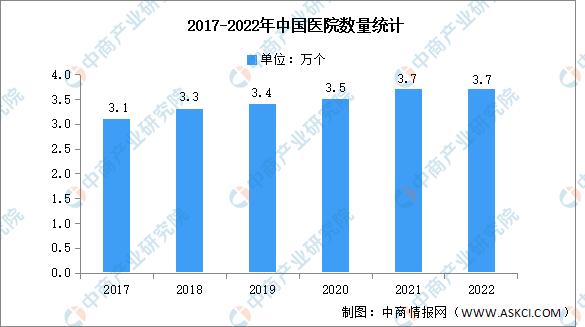

近年来,我国医院数量稳步增加,总体保持在3万个以上。2022年,中国共有医院3.7万个,其中公立医院1.2万个,民营医院2.5万个。

数据来源:国家卫健委、中商产业研究院整理

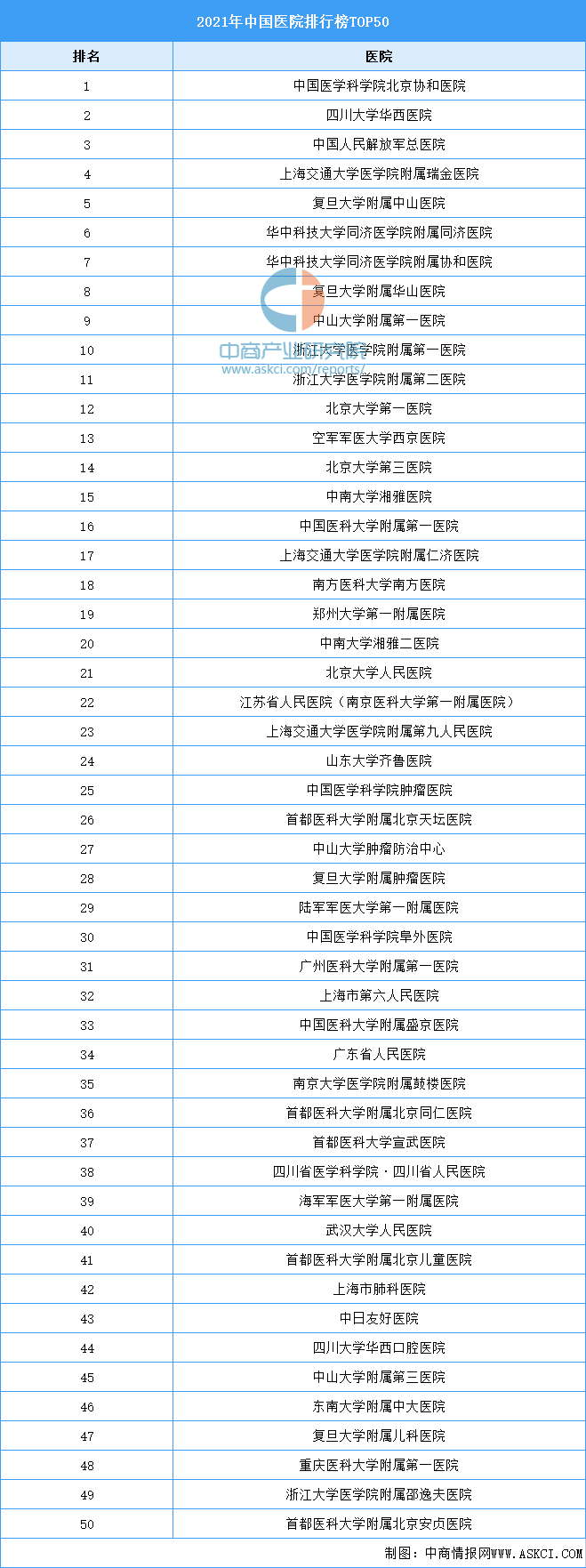

近日,由国内著名同行专家担任评审的复旦版《2021年度中国医院综合排行榜》在上海市发布。中国医学科学院北京协和医院、四川大学华西医院、中国人民解放军总医院、上海交通大学医学院附属瑞金医院和复旦大学附属中山医院位列《2021年度中国医院综合排行榜》前五名。

资料来源:中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国手术机器人行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业手术机器人、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03