时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03

中商情报网讯:锂电铜箔作为锂电池负极材料集流体,其作用是将电池活性物质产生的电流汇集起来,以便输出较大电流。随着锂电池的广泛应用,锂电铜箔的市场应用需求巨大。

一、锂电铜箔行业概况

锂电铜箔是电解铜箔的重要品类,通常厚度在18微米以下,使用最多的是12微米以下的铜箔,目前主流的是7-8微米、6微米锂电铜箔,4.5微米目前是国内外最先进且已规模应用在终端市场的锂电铜箔。

锂电铜箔产业链的上游是包括阴极铜、硫酸等在内的金属及化工原材料,铜材为锂电铜箔上游最主要的原材料,占锂电铜箔成本的绝大部分。产业链的下游是锂离子电池,终端是锂离子电池在消费电子、储能、电动汽车等领域的运用场景。

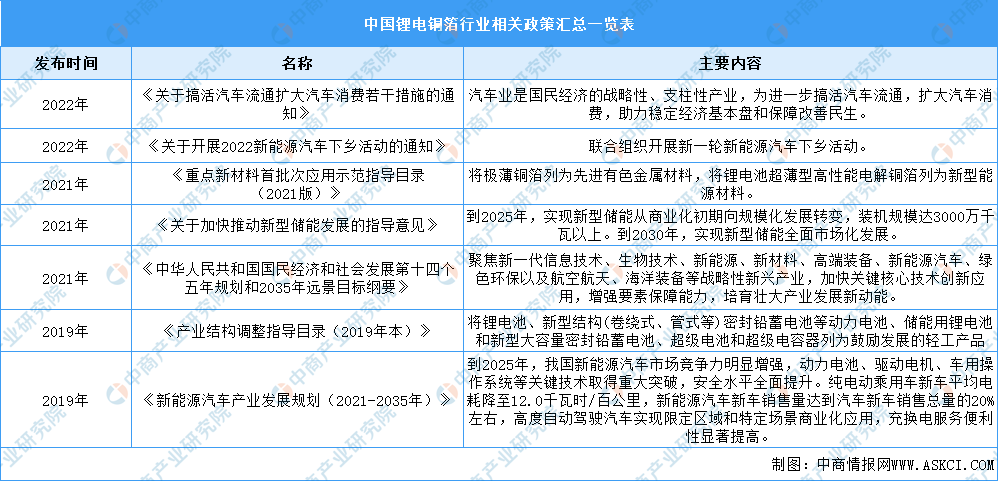

二、产业利好政策

近年来,国家加大对清洁能源和可再生能源的支持力度,作为锂离子电池的重要组成材料,铜箔性能对锂离子电池能量密度具有较大影响。国家出台一系列政策支持锂电池及其关键材料产业发展。具体政策如下:

资料来源:中商产业研究院整理

三、锂电铜箔行业现状分析

1.出货量分析

近年来,受益于下游新能源汽车、储能、3C数码、小动力、电动工具等领域需求的增长,锂电池规模不断扩大,带动锂电铜箔市场需求提升。数据显示,2022年,中国锂电铜箔市场出货量达42万吨,同比增长50%,在全球锂电铜箔出货量中占比高达75%。预计2023年将达65万吨。

数据来源:GGII、中商产业研究院整理

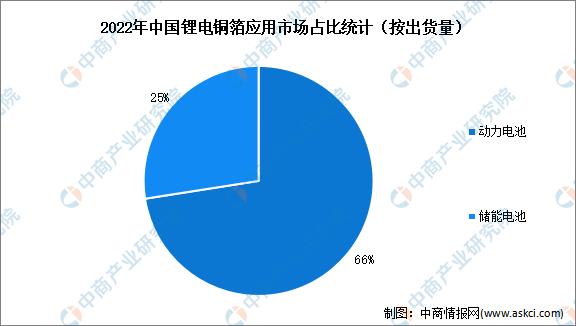

2.应用市场分析

2022年,动力电池市场是锂电铜箔应用最大的细分市场,2022年我国动力电池用锂电铜箔出货量27.6万吨,同比增长42%,在锂电铜箔市场占比达66%。其次是储能电池,2022年中国储能电池用锂电铜箔出货量10.4万吨,同比增长154%,在锂电铜箔市场占比为25%。

数据来源:GGII、中商产业研究院整理

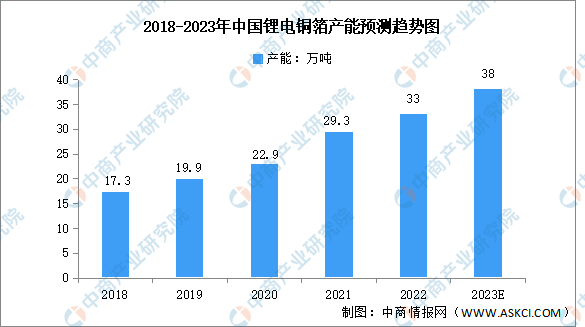

3.产能分析

随着新能源汽车终端产销量的增长和储能市场需求的持续扩大,行业内外企业纷纷布局铜箔,锂电铜箔产能迅速扩张。数据显示,2021年,我国锂电铜箔实现产能29.3万吨,同比增长27.9%。2022年锂电铜箔实现产能约33万吨。预计2023年我国锂电铜箔产能将增至38万吨。

数据来源:中国电子材料行业协会、中商产业研究院整理

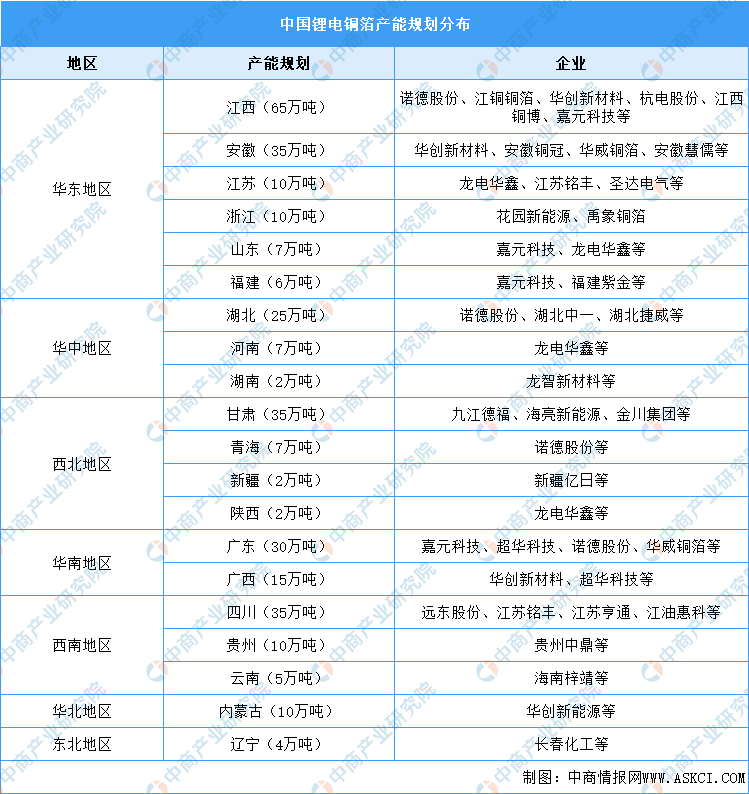

4.产能规划分布

华东地区是我国铜矿资源最丰富的地区,吸引一大批企业建设锂电铜箔项目,其中江西省规划产能达65万吨。其次,湖北省、甘肃省、广东省、四川省也是企业投产锂电铜箔的主要地区。

资料来源:GGII、中商产业研究院整理

5.锂电铜箔厚度规格分析

新能源汽车领域对动力电池的性能要求不断提高,推动锂电铜箔向高密度、轻薄化方向发展。2021年,6μm锂电铜箔的产量占比大幅增加到58%,成为第一主力品种。4.5μm锂电铜箔产量占比达6%,同比增长三个百分点。8μm、10μm产量占比分别降至28%、7%。未来,锂电铜箔厚度薄型化趋势将持续显现。

数据来源:中国电子材料行业协会、中商产业研究院整理

6.竞争格局分析

全球锂电铜箔竞争激烈。截至2022年底,诺德股份锂电铜箔产能约5.8万吨/年,排名全球第一;灵宝华鑫产能约5万吨/年、韩国ILJIN(日进)产能约4.5万吨/年,排名2-3名。此外,韩国KCFT、嘉园科技、浙江花园新能源、九江德福、江铜耶兹铜箔、贵州中鼎、远东圣达电气锂电铜箔产能依次排名4-10名。

数据来源:中商产业研究院整理

四、重点企业分析

1.龙电华鑫

龙电华鑫是一家集新能源材料、电子新材料研发与制造于一体的大型集团化企业。目前龙电华鑫锂电铜箔总产能及产能利用率分别位居国内首位和世界前茅,产品远销海内外,已与全球主要的一流锂动力电池生产企业及国际知名电子电路制造企业展开深入合作。

截至2022年,龙电华鑫营业收入78亿元,总资产154亿,拥有6家铜箔生产子公司,2家铜箔技术研究机构,1家挠性覆铜板生产企业。研发生产基地分布于河南灵宝、山东东营、陕西宝鸡、江苏南京、广西南宁、海外基地(规划中)。

2.诺德股份

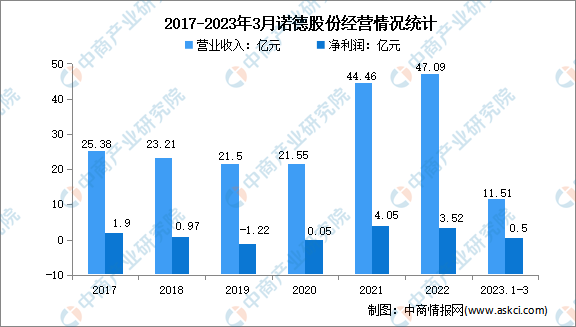

诺德股份是国内首家自主研发并生产电解铜箔的新材料高科技企业,旗下拥有四大电解铜箔生产基地,现已成为国际知名的锂电铜箔龙头供应商。诺德股份核心产品为自主研发的3.5-8微米锂电铜箔、微孔铜箔、超厚铜箔、5G通讯用高频高速标准铜箔,拥有二百多项国家技术专利。2022年诺德股份实现营业收入47.09亿元,净利润实现3.52亿元。2023年第一季度,实现营业收入11.51亿元,净利润0.5亿元。

数据来源:中商产业研究院整理

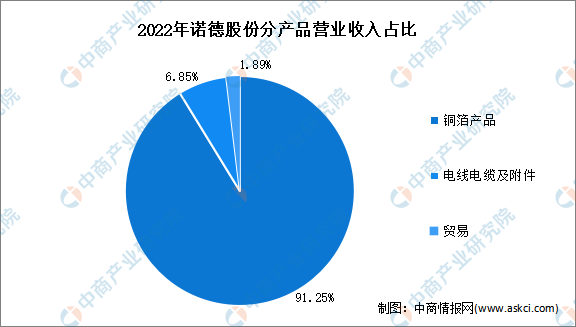

分产品来看,2022年,诺德股份铜箔产品、电线电缆及附件、贸易营业收入分别为42.87亿元、3.22亿元、0.89亿元,占比分别为91.25%、6.85%、1.89%。

数据来源:中商产业研究院整理

3.德福科技

德福科技可追溯至1985年成立的九江电子材料厂,主营业务为电解铜箔的研发、生产与销售。产品包括:新能源汽车动力锂电池应用双光铜箔4-10微米,电子电路应用高温高延铜箔12-210微米、挠性铜箔(FCF);积极开发并推广5G应用的超低轮廓铜箔、反面处理铜箔(RTF)及其他特殊应用铜箔等。截至2022年末,德福科技已建成产能为8.5万吨/年,所拥有的产能在内资铜箔企业中排名第二位。

4.嘉元科技

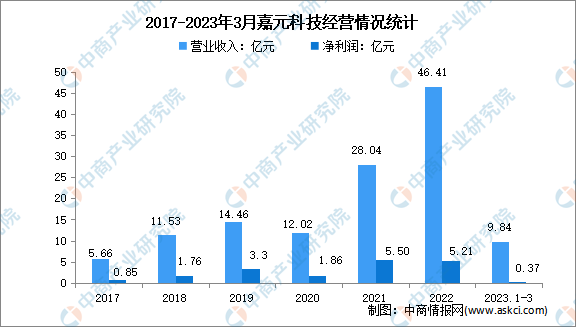

嘉元科技成立于2001年,是一家专门从事研究、制造、销售高性能电解铜箔的高新技术企业,产品主要应用于锂离子电池、覆铜板和印制线路板行业,最终应用在新能源汽车动力电池、储能电池及3C数码类电子产品等领域。2022年嘉元科技实现营业收入46.41亿元,净利润实现5.21亿元。2023年第一季度,实现营业收入9.84亿元,净利润0.37亿元。

数据来源:中商产业研究院整理

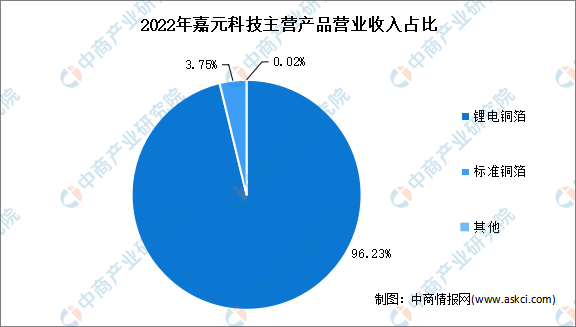

分产品来看,2022年,嘉元科技锂电铜箔、标准铜箔营业收入分别为44.66亿元、1.74亿元,占比分别为96.23%、3.75%。

数据来源:中商产业研究院整理

5.铜冠铜箔

铜冠铜箔是铜陵有色金属集团股份有限公司与合肥国轩高科动力能源有限公司发起设立的电子材料高新技术企业,下辖两个全资子公司——合肥铜冠电子铜箔有限公司和铜陵铜冠电子铜箔有限公司。截至2022年底,铜冠铜箔拥有电子铜箔产品总产能为5.5万吨/年,其中,PCB铜箔产能3.5万吨/年,锂电池铜箔产能2万吨/年,在锂电池铜箔领域客户包括比亚迪、宁德时代、国轩高科等。2022年铜冠铜箔实现营业收入38.75亿元,净利润实现2.65亿元。2023年第一季度,实现营业收入8.54亿元,净利润0.26亿元。

数据来源:中商产业研究院整理

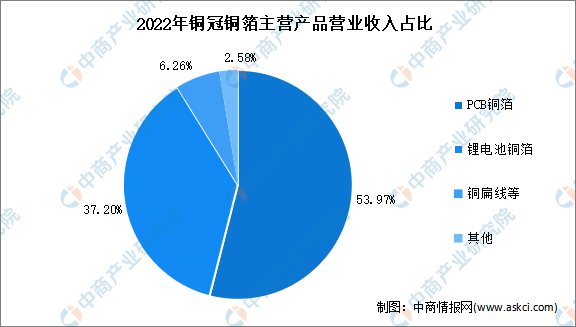

分产品来看,2022年,铜冠铜箔PCB铜箔、锂电池铜箔、铜扁线等占营业收入的比中分别为53.97%、37.20%、6.26%。

数据来源:中商产业研究院整理

五、锂电铜箔行业发展前景

1.国家政策支持行业发展

锂电铜箔属于国家鼓励和扶持的新材料产品,国家一系列产业政策及指导性文件的推出,为锂电铜箔的健康发展提供了良好的政策环境。如《重点新材料首批次应用示范指导目录(2021版)》提出将极薄铜箔列为先进有色金属材料,将锂电池超薄型高性能电解铜箔列为新型能源材料。《关于开展2022新能源汽车下乡活动的通知》继续推动新能源汽车产业发展,带动锂电池及其上游原材料锂电铜箔行业的发展。

2.需求持续增长扩大行业市场空间

受锂离子电池市场空间快速增长带动,锂电池铜箔需求亦保持着稳步增长趋势。根据中汽协的数据,2022我国新能源汽车产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,市场占有率达到25.6%,高于上年12.1个百分点。受益于新能源汽车需求的增长及产能扩张以及在“碳达峰”“碳中和”目标下,锂电池铜箔行业的产销量有望保持稳定增长态势。

更多资料请参考中商产业研究院发布的《中国锂电铜箔行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03