时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03

中商情报网讯:光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料,是半导体制造中使用的核心电子材料之一。伴随着晶圆制造规模持续提升,中国有望承接半导体光刻胶产业链转移。

一、光刻胶定义

光刻胶,也被称为“光致抗蚀剂”,是一种用于光刻的载体介质,它可以利用光化学反应将光信息在光刻系统中经过衍射和过滤后转化为化学能,从而将微细图形从掩模版转移到待处理的基板。

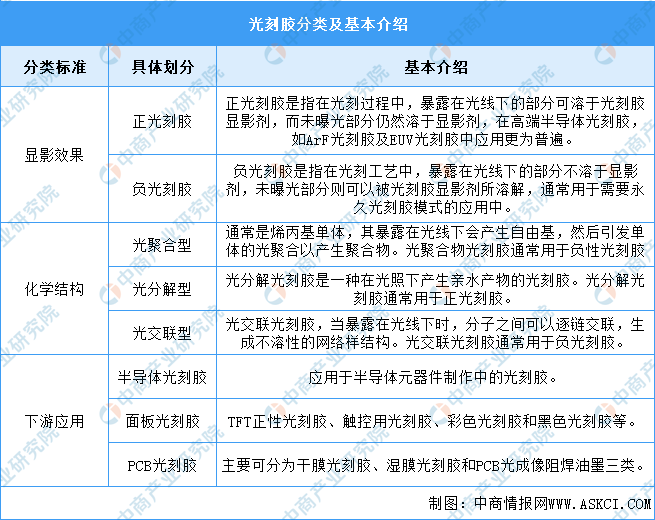

按显影效果不同,光刻胶可分为正光刻胶和负光刻胶;按化学结构不同可分为光聚合型、光分解型和光交联型;按下游应用可分为半导体光刻胶、面板光刻胶、PCB光刻胶。具体如图所示:

资料来源:中商产业研究院整理

二、光刻胶行业发展政策

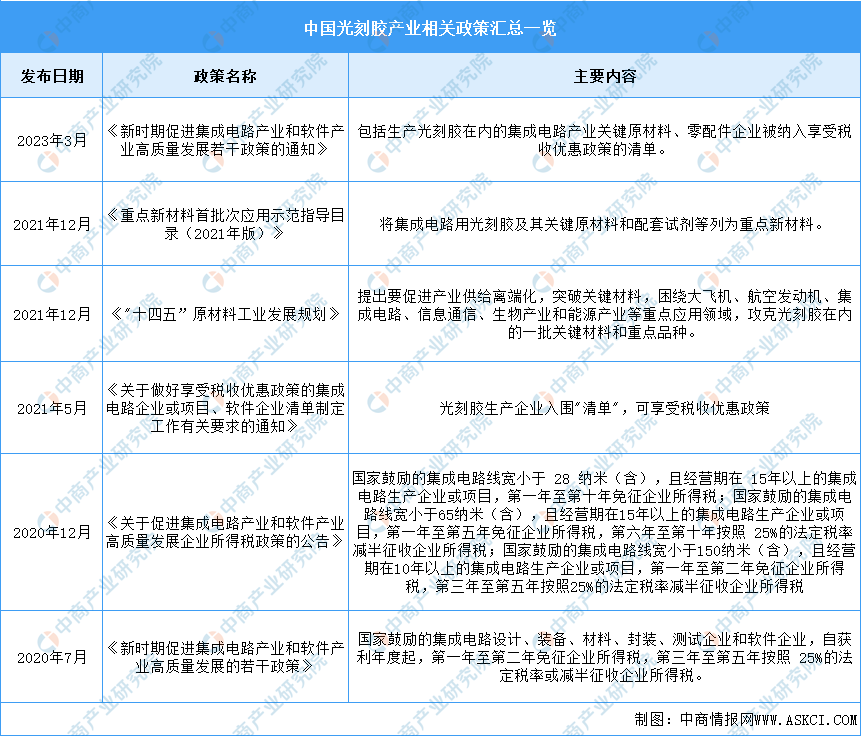

近年来,光刻胶行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策支持光刻胶行业发展,为光刻胶行业的发展提供了良好的环境。光刻胶行业具体政策如下:

资料来源:中商产业研究院整理

三、光刻胶行业发展现状

1.市场规模

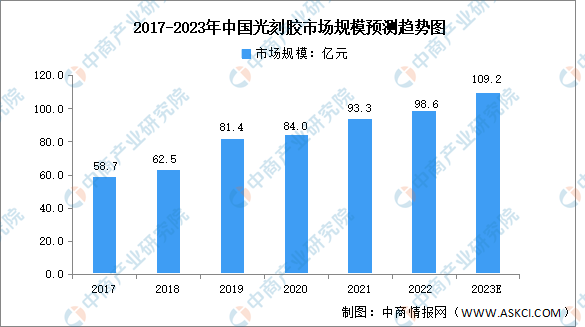

目前,我国光刻胶产业链雏形初现,从上游原材料、中游成品制造到下游应用均在逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,我国光刻胶市场规模由2017年58.7亿元增至2022年98.6亿元,年均复合增长率为10.9%。中商产业研究院分析师预测,预计2023年我国光刻胶市场规模可达109.2亿元。

数据来源:中商产业研究院整理

2.产品结构

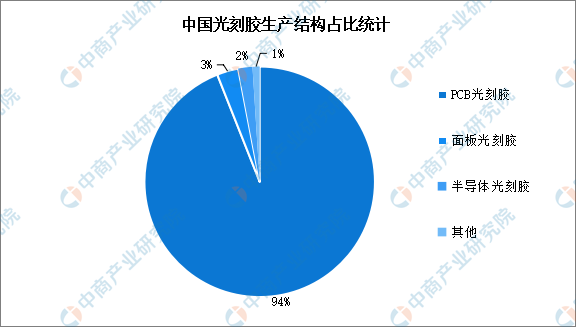

光刻胶可以分为面板光刻胶(LCD光刻胶)、PCB光刻胶和半导体光刻胶(芯片光刻胶),其中半导体光刻胶生产难度较高。全球光刻胶产品占比中,三种光刻胶生产结构较为均衡,相比之下,我国光刻胶行业发展起步较晚,生产能力主要集中在PCB光刻胶等中低端产品,其中PCB光刻胶占比达94%,而半导体光刻胶等高端产品仍需大量进口,自给率较低。未来随着光刻胶企业生产能力的提高,我国光刻胶生产结构将会进一步优化。

数据来源:中商产业研究院整理

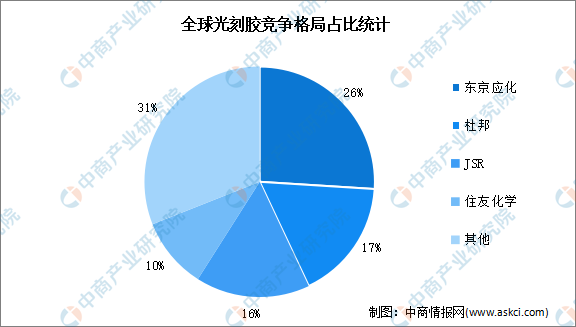

3.竞争格局

光刻胶市场被东京应化、杜邦、JSR、住友化学等国外巨头所垄断,日企在全球光刻胶市场中占据重要地位。其中,东京应化市场份额占比最高达26%,杜邦、JSR、住友化学市场份额占比分别为17%、16%、10%。

数据来源:中商产业研究院整理

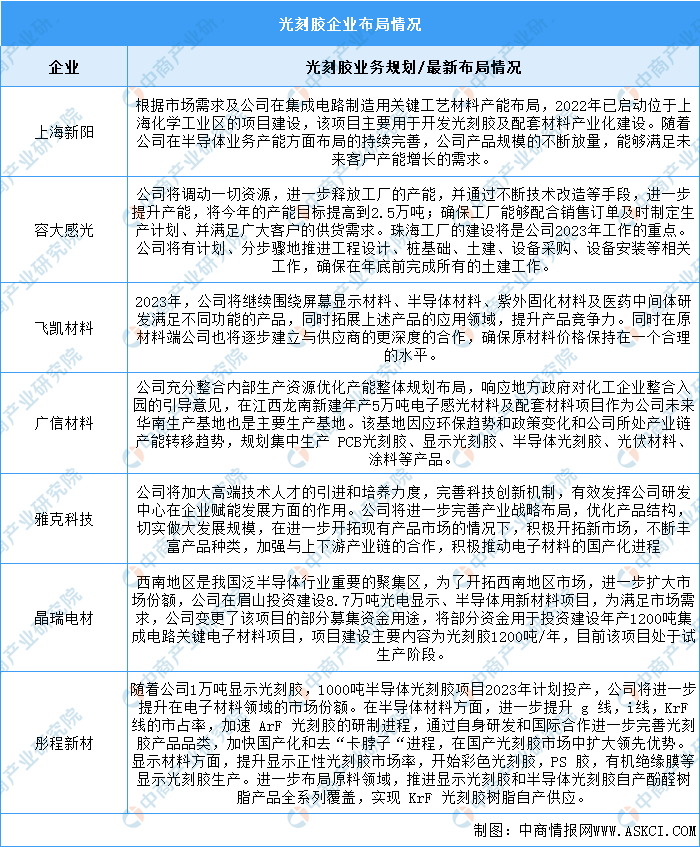

4.企业布局情况

在“进口替代”的趋势下,光刻胶市场拥有极大的国产替代空间,现有上市公司加速光刻胶产能的布局,具体如图所示:

资料来源:中商产业研究院整理

四、光刻胶行业重点企业

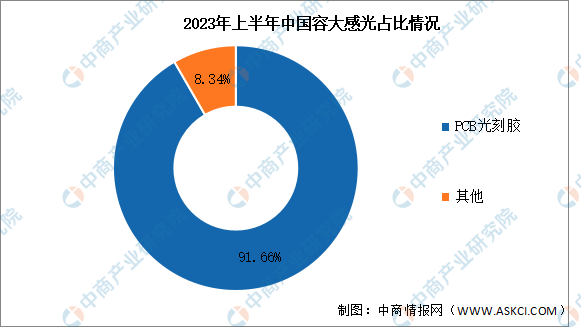

1.容大感光

深圳市容大感光科技股份有限公司主营业务是液态感光阻焊油墨、液态感光线路油墨、特种油墨和显示用光刻胶及半导体光刻胶等电子化学品的研发、生产和销售。容大感光已逐步形成了PCB感光油墨、光刻胶及配套化学品、特种油墨三大系列多种规格的电子化学产品。

2023年上半年实现营业收入3.67亿元,同比增长0.55%;实现归母净利润0.45亿元,同比增长114.29%。2023年上半年PCB光刻胶占整体营收的91.66%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

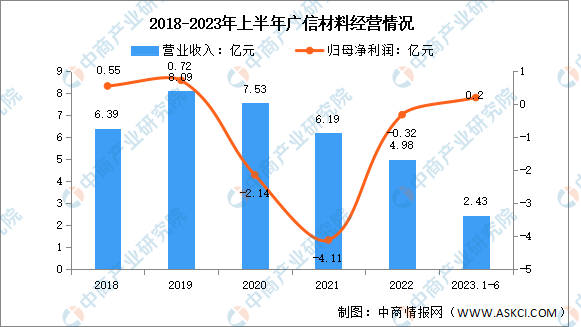

2.广信材料

江苏广信感光新材料股份有限公司主营业务是油墨、涂料等光固化领域电子化学品的研发、生产和销售,公司主要产品有丝网印刷型感光阻焊油墨、LED板用白色感光阻焊油墨、静电喷涂型感光阻焊油墨、传统内层线路油墨、LDI专用内层涂布油墨、浸涂型液体感光蚀刻油墨。拥有高性能专用油墨、专用涂料的自主研发能力,是国内领先的专用油墨、专用涂料制造企业。

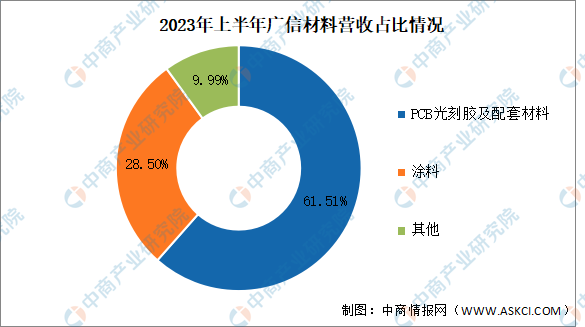

2023年上半年实现营业收入2.43亿元,同比下降15.92%;实现归母净利润0.2亿元,同比增长225%。2023年上半年主营产品包括PCB光刻胶及配套材料、涂料,分别占整体营收的61.51%、28.50%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.雅克科技

雅克科技主要研发、生产、销售电子材料、LNG保温绝热板材和阻燃剂。其中,电子材料业务涉及的产品主要有电子特气、光刻胶等,光刻胶产品主要应用于高世代LCD显示屏和OLED显示屏。

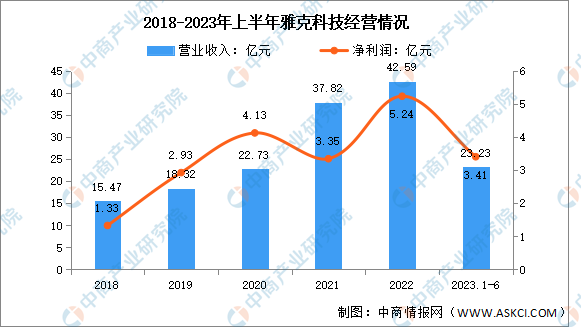

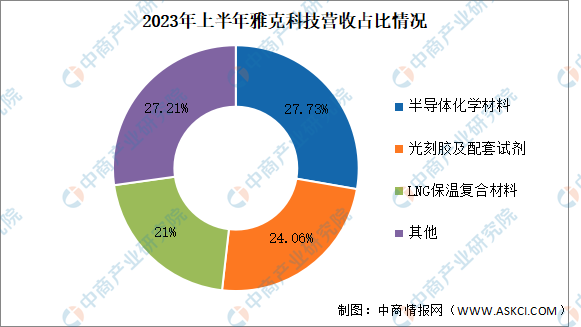

2023年上半年实现营业收入23.23亿元,同比增长12.82%;实现归母净利润3.41亿元,同比增长21.35%。2023年上半年主营产品包括半导体化学材料、光刻胶及配套试剂、LNG保温复合材料,分别占整体营收的27.73%、24.06%、21%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.晶瑞电材

晶瑞电子材料股份有限公司是一家微电子材料的平台型高新技术企业,围绕泛半导体材料和新能源材料两个方向,主导产品包括光刻胶及配套材料,超净高纯试剂,锂电池材料和基础化工材料等,超大规模集成电路用超净高纯双氧水技术突破了国外技术垄断,产品品质可达到10ppt以下,满足SEMI制定的最高纯度等级,成功填补了国内空白。

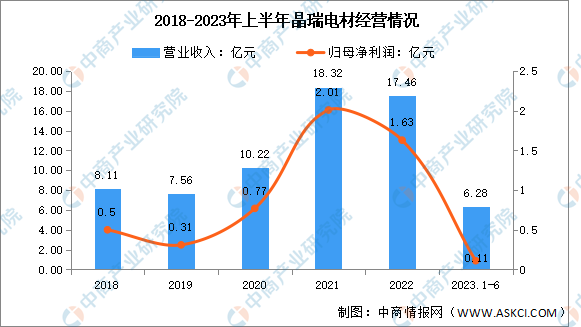

2023年上半年实现营业收入6.28亿元,同比下降33.4%;实现归母净利润0.11亿元,同比下降86.75%。2023年上半年主营产品包括高纯化学品、锂电池材料、光刻胶,分别占整体营收的56.97%、20.68%、11.05%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

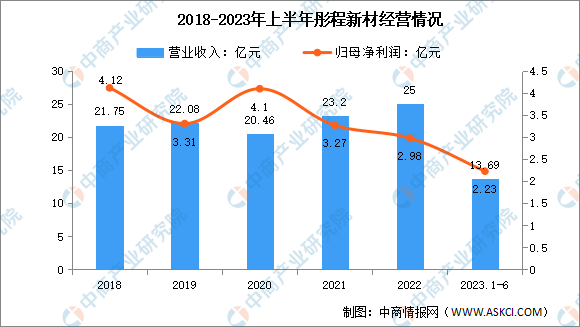

5.彤程新材

彤程新材料集团股份有限公司主要从事新材料的研发、生产、销售和相关贸易业务。彤程新材电子材料业务主要涵盖半导体光刻胶及配套试剂、显示面板光刻胶、PI 材料及电子类树脂等产品。彤程新材快速突破 半导体光刻胶存差异,应用于不同芯片制程。

2023年上半年实现营业收入13.69亿元,同比增长16.41%;实现归母净利润2.23亿元,同比增长21.2%。2023年上半年主营产品包括橡胶助剂及其他产品、电子材料产品、全生物降解材料产品,分别占整体营收的78.45%、18.37%、3.18%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、光刻胶行业发展前景

1.政策鼓励支持行业发展

为鼓励光刻胶产业发展、突破产业瓶颈,我国出台多项政策支持半导体行业发展。如《国务院关于印发新时期促进集成电路产业和软件产业高质量发展若干政策的通知》中提出,包括生产光刻胶在内的集成电路产业关键原材料、零配件企业被纳入享受税收优惠政策的清单。

2.外部环境促进产业发展

日韩贸易摩擦启示中国在中美贸易摩擦下急需半导体光刻胶自主可控,为鼓励光刻胶产业发展、突破产业瓶颈,我国出台了多项政策支持半导体行业发展。为应对国外技术出口管制风险,多家中国半导体企业也增加了材料国产化率要求,增加国产半导体光刻胶进入量产产线进行测试验证的机会,加快了国产半导体光刻胶研发进度。

3.国内企业积极布局光刻胶市场

随着国产化推进,本土企业技术水平的不断提升,我国光刻胶产品研发不断增加,技术专利申请量上升,多家企业积极布局光刻胶市场。国内企业如南大光电在ArF光刻胶产品领域已取得一定进展,继续加快ArF光刻胶产业化步伐;晶瑞电材KrF光刻胶生产及测试线已经基本建成,加强在ArF高端光刻胶领域的突破;目前徐州博康研发、生产的光刻胶产品主要包括6款ArF光刻胶、13款KrF光刻胶、11款Iline光刻胶,另有60多款IC光刻胶处于研发改进阶段;东阳华芯拟在浙江省东阳市投资建设全新的“年产8000吨光刻材料新建项目”,生产光刻胶及其配套试剂等。

更多资料请参考中商产业研究院发布的《中国光刻胶行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:04-18 17:38

时间:04-18 17:08

时间:04-18 17:06

时间:04-18 17:03