时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32

中商情报网讯:铝箔是一种用金属铝直接压延成薄片的烫印材料,其烫印效果与纯银箔烫印的效果相似,故又称假银箔。我国是铝箔生产供应大国,近年来随着高端铝箔产能加速落地,铝箔产品质量不断提高,中国铝箔产业快速发展,行业前景十分广阔。

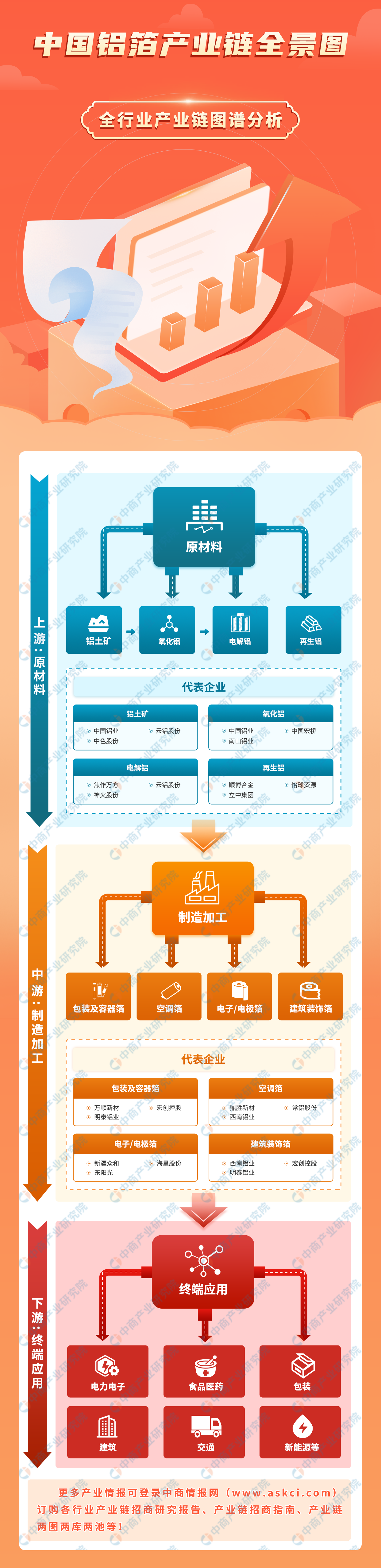

一、产业链

铝箔是一种铝压延材,行业内通常将厚度小于0.2mm的铝材产品称为铝箔,铝箔是铝加工工业中加工工序最多、厚度最小、难度最大的铝材产品。铝箔产业链上游为原材料供应;中游为各类铝箔产品的制造加工过程,根据用途可分为包装及容器箔、空调箔、电子/电极箔、建筑装饰箔等;下游可应用于电力电子、食品医药、包装、建筑、交通等行业。

资料来源:中商产业研究院整理

二、上游分析

1.铝土矿资源储量

全球铝土矿资源丰富,根据USGS数据,2022年全球铝土矿资源储量为310亿吨。其中,中国资源储量为7.1亿吨,占比约为2%,位于全球第七位。从产量来看,2022年全球铝土矿产量达3.8亿吨,中国产量9000万吨,占全球铝土矿产量的24%,位于全球第二位。我国铝土矿需求旺盛,而资源储量相对匮乏,进口依赖度高。

数据来源:USGS、中商产业研究院整理

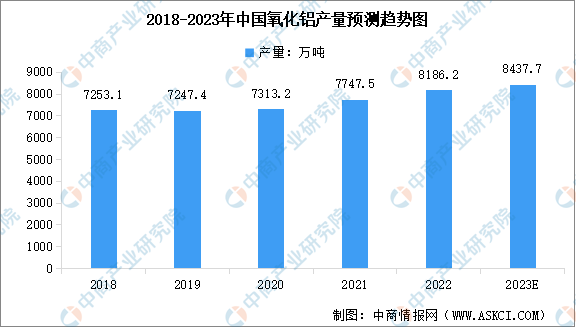

2.氧化铝

氧化铝是一种高硬度的化合物,下游应用于电解铝、磨料、抛光粉、耐火材料、陶瓷等领域,其中90%的氧化铝都用来生产电解铝。中国是全球最大的氧化铝生产国,2022年中国氧化铝产量达8186.2万吨,近五年年均复合增长率为3.07%,产量保持平稳增长。中商产业研究院分析师预测,2023年中国氧化铝产量将达到8437.7万吨。

数据来源:国家统计局、中商产业研究院整理

从氧化铝企业来看,我国氧化铝行业集中度较高,产业链内聚集效应明显。据SMM数据统计,截至2022年底,国内拥有氧化铝产商44家,其中,特大型氧化铝企业(产能≥200万吨)有20家,大型氧化铝企业(100万吨≤产能<200万吨)有9家,中型氧化铝企业(50万吨≤产能<100万吨)有12家,小型氧化铝企业(产能<50万吨)仅有3家。从具体企业来看,截至2022年底,国内氧化铝产能前5大企业分别为中铝、宏桥、信发、锦江、东方希望,年产能共计5916万吨,约占全国总产能66%,CR5高达75%。

数据来源:SMM、中商产业研究院整理

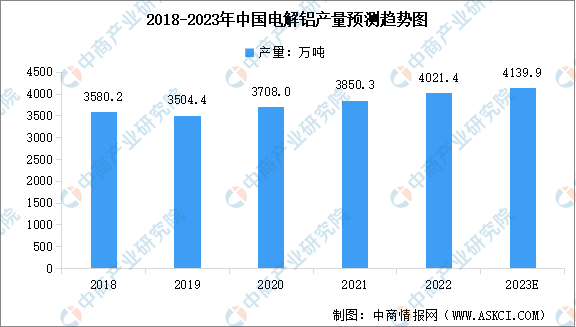

3.电解铝

现代电解铝工业生产采用冰晶石-氧化铝融盐电解法,熔融冰晶石是溶剂,氧化铝作为溶质,碳素体作为阳极,铝液作为阴极,通入强大的直流电后,在95度-97度下,在电解槽内的两极上进行电化学反应。近年来,我国电解铝产量平稳增加。据国家统计局数据,2022年中国电解铝产量达到4021.4万吨,近五年年均复合增长率为2.95%,中商产业研究院分析师预测,2023年中国电解铝产量将达到4139.9万吨。

数据来源:国家统计局、中商产业研究院整理

我国电解铝行业集中度较低,行业CR3为31%,其中中国宏桥占比为14%、中国铝业占比为11%,云南铝业占比为6%,内蒙霍林河和山东南山占比分别为3%和2%。

资料来源:中商产业研究院整理

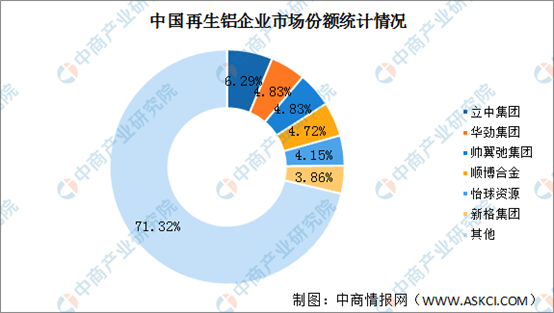

4.再生铝

再生铝以工业废铝、社会化废铝、废铝合金或含铝废料为原材料,将其预处理后,重新熔化提炼得到铝合金或铝金属,具有较高的经济效益、社会效益和环境效益。近年来,我国再生铝产量持续上升,从2018年的695万吨增长至2022年的782万吨,年均复合增长率为2.99%。中商产业研究院分析师预测,2023年中国再生铝产量将达806万吨。

数据来源:中商产业研究院整理

目前全国再生铝企业有上千家,主要以民营和外资(合资)企业为主,大部分为规模较小的小型企业,市场化程度较高,市场集中度较低,行业竞争激烈。近年来,随着行业进一步规范,部分小企业逐渐被淘汰,我国再生铝企业市场集中度有所提高。2021年,再生铝行业前五大企业立中集团、华劲集团、帅翼弛集团、顺博合金、怡球资源,市场份额分别为6.29%、4.83%、4.83%、4.72%、4.15%。

数据来源:中商产业研究院数据库

三、中游分析

1.铝箔产量

我国是铝箔生产供应大国,近年来随着高端铝箔产能加速落地,中国铝箔产业快速发展,产品质量不断提高,行业正处于发展的重要机遇期。根据中国有色金属加工工业协会数据,中国铝箔产量从2018年的383万吨增长至2022年的502万吨,年均复合增长率为7.00%,增长动力主要来自包装和锂电池领域。中商产业研究院分析师预测,2023年中国铝箔产量将达到537万吨。

数据来源:中国有色金属加工工业协会、中商产业研究院整理

2.铝箔产量结构

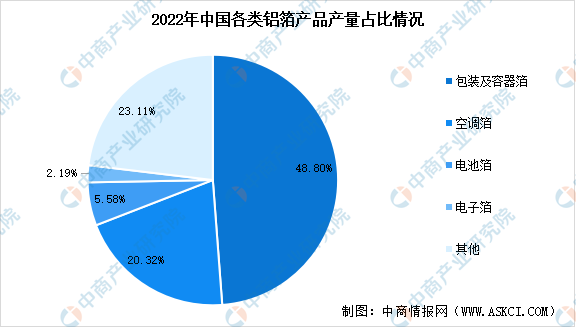

根据用途分类,铝箔可分为包装及容器箔、空调箔、电池箔、电子箔等。从产量结构来看,2022年包装及容器箔产量为245万吨,同比增长4.3%,占总产量的48.80%;空调箔产量为102万吨,同比增长2%,占总产量的20.32%;电池箔产量为28万吨,同比增长100%,占总产量的5.58%;电子箔产量为11万吨,占总产量的2.19%。

数据来源:中国有色金属加工工业协会、中商产业研究院整理

3.电子铝箔市场规模

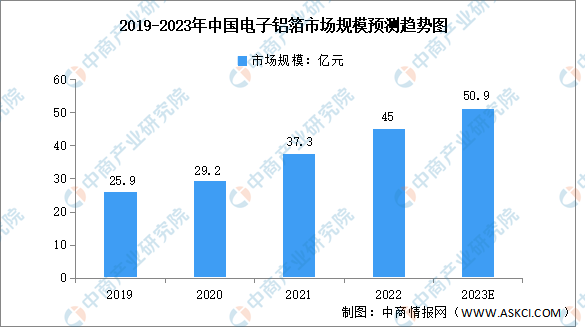

随着近年来全球电子电器产业发展速度不断加快,下游消费电子、工业控制、5G通讯、新能源汽车、风电和光伏、航空航天等领域的快速发展,电子铝箔市场规模也随之增长。中商产业研究院发布的《2022-2027年中国电子铝箔行业前景预测与战略投资机会分析报告》显示,我国电子铝箔市场规模由2019年的25.9亿元增长至2022年的45亿元,年均复合增长率达20.2%。中商产业研究院分析师预测,2023年我国电子铝箔市场规模将增至50.9亿元。

数据来源:中国电子元件行业协会信息中心、中商产业研究院整理

4.电极箔市场规模

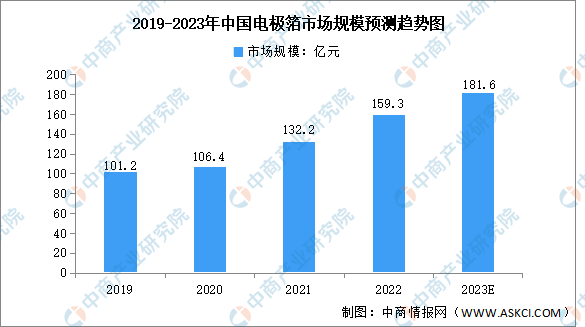

电极箔是铝电解电容器的关键材料,技术含量较高。在现代生产和生活中,铝电解电容器有着广阔的应用领域。随着需求量的增长,我国电极箔市场规模逐年增长。中商产业研究院发布的《2023年中国电极箔行业研究报告》显示,我国电极箔市场规模由2019年的101.2亿元增长至2022年的159.3亿元,年均复合增长率达16.3%。中商产业研究院分析师预测,2023年我国电极箔市场规模将增至181.6亿元。

数据来源:中国电子元件行业协会信息中心、中商产业研究院整理

5.市场竞争格局

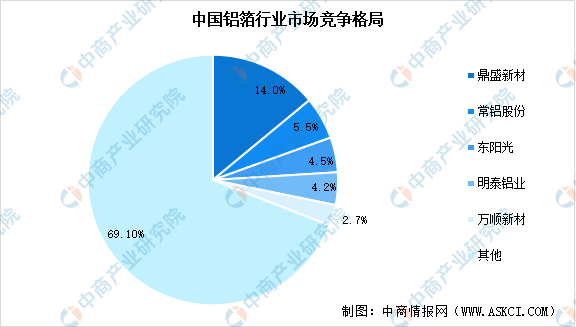

我国铝箔行业企业的市场集中度不高,2021年,按企业铝箔产量划分,前五名占比约30.9%,其中鼎盛新材占比最高,为14%,其次是常铝股份占比5.5%,东阳光、明泰铝业、万顺新材占比4.5%、4.2%、2.7%。

数据来源:中商产业研究院整理

6.行业上市企业情况

我国铝箔行业相关上市企业共50余家,从地区分布来看,主要分布在广东、江苏、上海、浙江、安徽等省市,上市企业数量分别为9家、7家、6家、4家、3家。

资料来源:中商产业研究院整理

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.铝箔消费量

受益于食品饮料、新能源汽车、风电光伏、5G通信等市场需求快速增长,铝箔需求量及消费量也随之增长。根据中国有色金属加工工业协会数据,2018-2022年中国铝箔消费量从268万吨增长至310万吨,年均复合增长率为3.68%。中商产业研究院预测,铝箔消费量将保持稳定增长,2023年消费量达321万吨左右。

数据来源:中国有色金属加工工业协会、中商产业研究院整理

2.包装行业

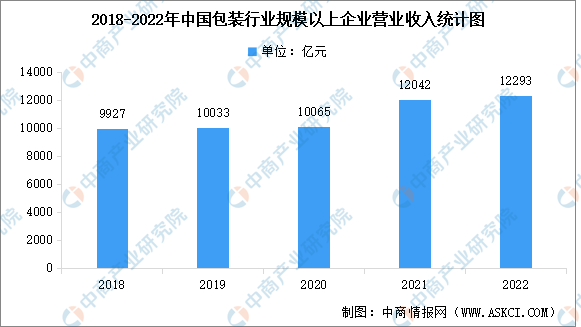

铝包装产品具有优异的防潮、防氧化和保鲜性能,能够延长产品的保质期,在全球范围内具有广泛应用。数据显示,2022年我国包装行业规模以上企业9860家,全国包装行业规模以上企业累计完成营业收入12293亿元。其中,金属包装容器及材料制造完成累计主营业务收入1500.52亿元(占12.21%),同比增长5.17%。

数据来源:中国包装联合会、中商产业研究院整理

3.家电行业

在家用电器领域,数字电视、空调、冰箱、洗衣机、微波炉、电饭锅、吸尘器、音响以及家用机器人等电器的生产中,需要大量使用铝电解电容器。经过多年的高速发展,我国已成为全球家电产品制造大国。我国家电产品种类丰富,质量可靠,性价比高,主要家电产品产量已跃居世界前列。中商产业研究院发布的《2024-2029年中国小家电行业研究及发展预测报告》显示,2022年我国家电市场零售总额为8352亿元,同比下降5.2%。在家电消费渐趋饱和的大背景下,整体市场规模趋向于平稳发展。

数据来源:中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国铝箔市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32