时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32

中商情报网讯:锂离子电池是一种二次电池(充电电池),它主要依靠锂离子在正极和负极之间移动来工作。近年来,在国家相关产业政策的大力扶持与消费需求的拉动下,我国新能源汽车发展突飞猛进,产销规模迅速扩大,为锂离子电池行业提供了发展机遇。

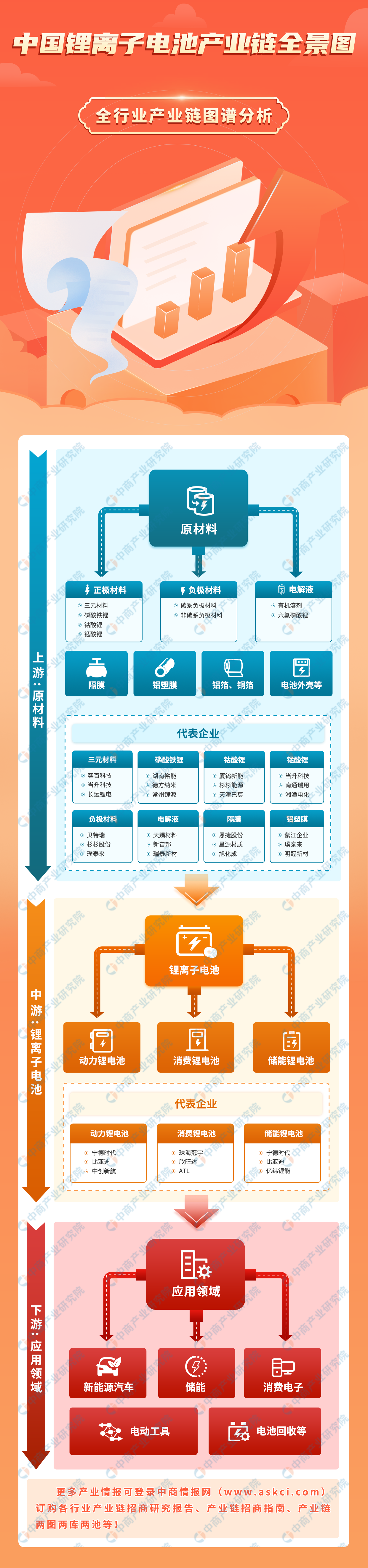

一、产业链

锂离子电池上游主要包括正极材料、负极材料、电解液、隔膜、铝塑膜、铝箔、铜箔、电池外壳等原材料;中游为不同类别锂离子电池,可分为动力锂电池、消费锂电池、储能锂电池;下游广泛应用于新能源汽车、储能、消费电子、电动工具等领域。

图片来源:中商产业研究院整理

二、上游分析

1.正极材料

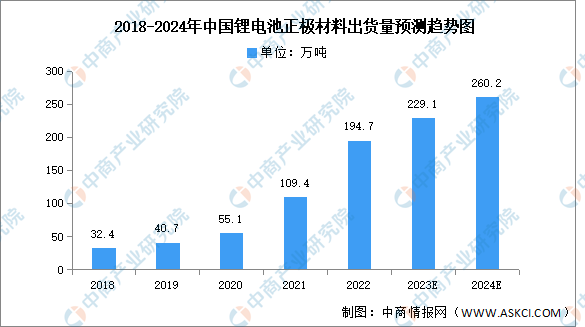

(1)正极材料出货量

正极材料是电池材料中规模最大、产值最高的环节,对电池的能量密度及安全性能具有主导作用。近年来,得益于新能源汽车的发展,我国锂电池正极材料出货量快速增长。中商产业研究院发布的《2023-2028年中国锂离子电池正极材料行业市场前景预测及未来发展趋势研究报告》显示,2022年,中国锂离子电池正极材料出货量为194.7万吨,同比大幅增长77.97%。中商产业研究院分析师预测,2023年我国锂电池正极材料出货量将达229.1万吨,2024年将进一步增长至260.2万吨。

数据来源:EVTank、中商产业研究院整理

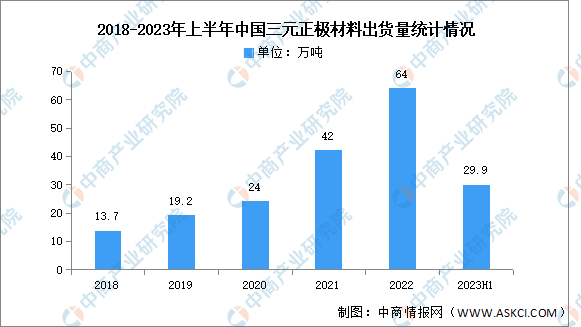

(2)三元正极材料

三元材料是以金属盐为原料,经过调配混料等多道工序制成三元前驱体,再与碳酸锂、氢氧化锂等锂盐混合,经过烧结、粉碎等工序制成的复合材料。近年来,我国三元材料出货量稳步增长。中商产业研究院发布的《2023-2028年中国三元正极材料市场前景预测及未来发展趋势报告》显示,2022年中国三元材料出货量64万吨,同比增长47%。市场增长主要受国内三元动力电池增长以及海外出口需求双向带动。2023年上半年中国三元正极材料出货量约为29.9万吨,占整体市场的26%。

数据来源:GGII、中商产业研究院整理

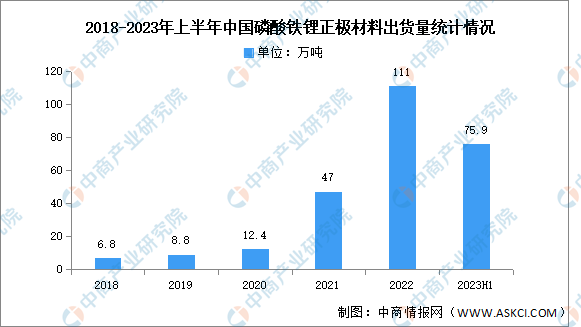

(3)磷酸铁锂正极材料

受铁锂动力电池、储能锂电池出货量带动,近年来,磷酸铁锂正极材料出货量呈现增长趋势。中商产业研究院发布的《2023-2028年中国锂离子电池正极材料行业市场前景预测及未来发展趋势研究报告》显示,2022年中国磷酸铁锂正极材料出货量111万吨,同比增长132%。2023年上半年中国磷酸铁锂正极材料出货量约为75.9万吨,占整体出货量的66%。

数据来源:GGII、中商产业研究院整理

(4)正极材料重点企业

从企业出货量来看,2022年湖南裕能市场份额近15%,排名第一;德方纳米排名第二;以三元材料和钴酸锂为主的天津巴莫出货量份额占比约5%,排名第三。

资料来源:中商产业研究院整理

2.负极材料

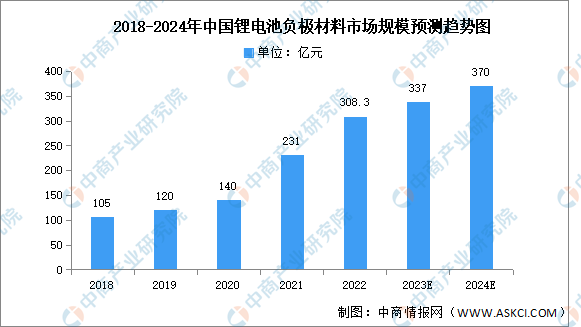

(1)负极材料市场规模

在锂矿板块带动下,锂电池板块也超跌反弹,锂电池产业链全线回暖,带动锂电池负极材料市场发展。近年来,随着新能源汽车行业的兴起以及锂电池等产品的发展,负极材料市场规模稳步增长。中商产业研究院发布的《2022-2027年中国锂电池负极材料行业市场前景预测及未来发展趋势报告》显示,2022年中国锂电池负极材料市场规模约为308.3亿元,同比增长33.46%。中商产业研究院分析师预测,2023年市场规模将达337亿元,2024年将进一步增长至370亿元。

数据来源:中商产业研究院整理

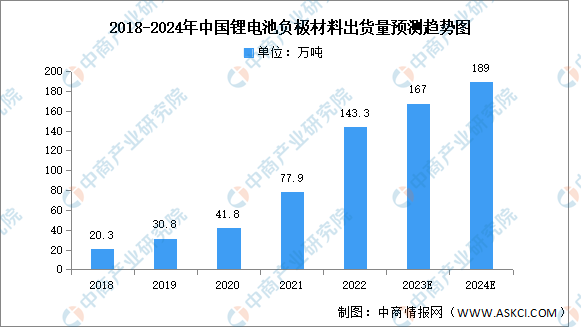

(2)负极材料出货量

受益于国内外新能源汽车等终端市场增长拉动,我国锂电池相关行业发展快速,负极材料市场需求增大。中商产业研究院发布的《2022-2027年中国锂电池负极材料行业市场深度分析及发展趋势预测报告》显示,2022年中国锂电池负极材料出货量约为143.3万吨,同比增长84%。中商产业研究院分析师预测,由于受到石墨出口管控的影响,2023年出货量将保持增长但增速将减缓,出货量将达167万吨,2024年将达189万吨。

数据来源:EVTank、中商产业研究院整理

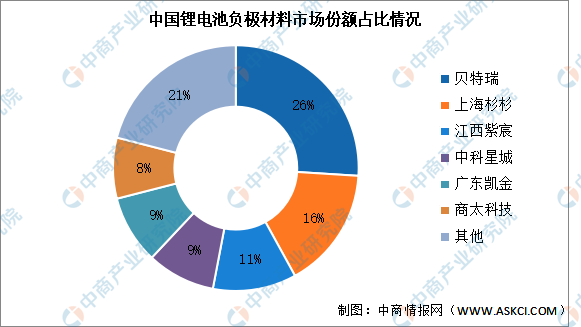

(3)负极材料竞争格局

目前中国锂电池负极材料市场份额较为分散,2022年前六企业市场份额总和约为79%,但各企业市占率差别较小。其中,贝特瑞凭借26%的市场份额排名第一。其次分别为上海杉杉(杉杉股份子公司)、江西紫宸(璞泰来子公司)、中科星城(中科电气子公司)、广东凯金、商太科技,占比分别为16%、11%、9%、9%、8%。

数据来源:中商产业研究院整理

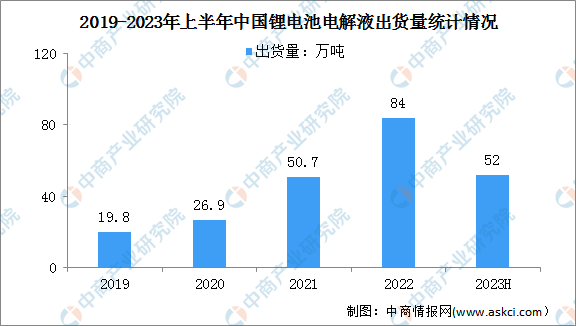

3.电解液

(1)电解液出货量

电解液在锂电池正、负极之间起到传导离子的作用,是锂离子电池获得高电压、高比能等优点的保证。数据显示,2022年中国电解液出货量84万吨,同比增长70%。2023年上半年中国锂电池电解液出货量达52万吨,同比增长57%。

数据来源:GGII、中商产业研究院整理

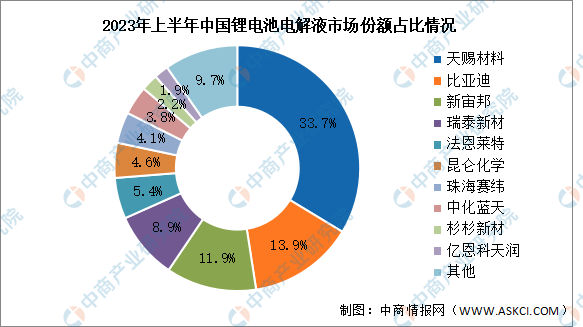

(2)电解液竞争格局

2023年上半年,天赐材料以33.7%的市场份额排名第一;自供电解液的比亚迪在其下游电池出货量增长的背景下,其市场份额提升至13.9%;新宙邦、瑞泰新材、法恩莱特市场份额分别为11.9%、8.9%、5.4%。

数据来源:GGII、中商产业研究院整理

4.隔膜

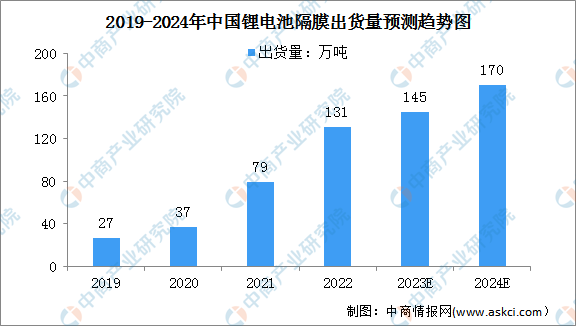

(1)隔膜出货量

近年来,中国隔膜企业全球供应能力不断提高,锂电池隔膜出货量大幅增长。中商产业研究院发布的《2022-2027年中国锂电池隔膜行业市场深度分析及发展趋势预测报告》数据显示,2022年中国锂电隔膜出货量达131亿平米,同比增长65.8%。中商产业研究院分析师预测,2024年我国锂电隔膜出货量约170亿平米。

数据来源:GGII、中商产业研究院整理

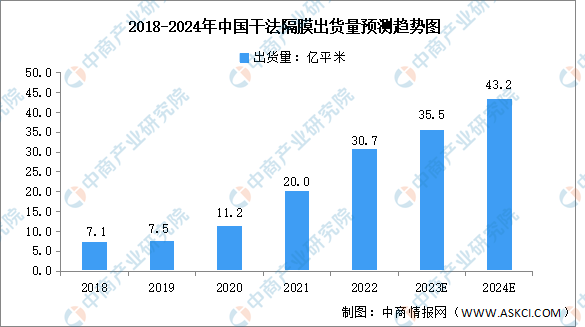

(2)干法隔膜出货量

干法锂电隔膜产品具有热稳定性好、性价比高等特点,但对厂商的工艺及技术掌握有着较高的要求。近年来,我国干法隔膜市场逐步回暖,目前已进入稳步增长阶段,行业回暖态势明显。中商产业研究院发布的《2022-2027年中国锂电池隔膜行业市场深度分析及发展趋势预测报告》数据显示,2018-2022年,我国干法隔膜出货量由7.1亿平米增长至30.7亿平米,复合年均增长率达44.2%。中商产业研究院分析师预测,2024年我国干法隔膜出货量约43.2亿平米。

数据来源:GGII、中商产业研究院整理

三、中游分析

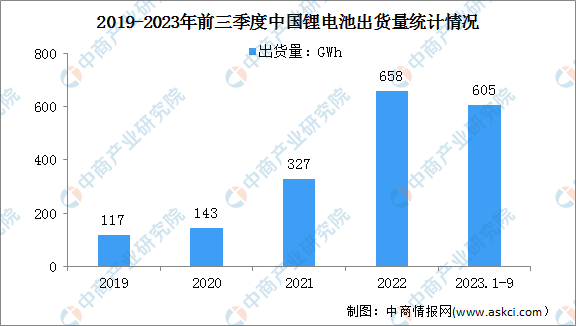

1.锂电池出货量

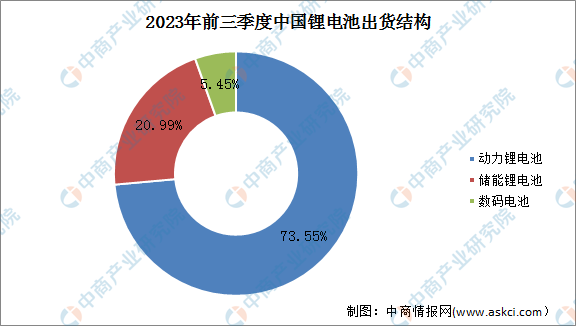

前三季度,我国锂电池产业链各环节仍维持较快的增长势头,但增速较上年同期大幅下降。数据显示,2023年前三季度我国锂电池出货量605GWh,同比增长34%,已接近2022年全年水平。其中,动力锂电池出货量占比为73.55%;储能锂电池出货量占比为20.99%;数码电池出货量占比为5.45%。

数据来源:GGII、中商产业研究院整理

数据来源:GGII、中商产业研究院整理

2.细分市场

(1)动力锂电池

近年来,国内新能源终端市场增长超预期,带动国内动力锂电池出货量增长。同时,欧洲新能源汽车市场继续高增长,带动国内部分头部电池企业出口规模提升。因此,我国动力锂电池出货量呈高增长态势。2022年我国动力锂电池出货量480GWh,同比增长超110%。2023年前三季度,我国动力锂电池出货量445GWh,同比增长35%。

数据来源:GGII、中商产业研究院整理

(2)储能锂电池

在风电、光伏装机量持续增长与5G基站建设加快的背景下,储能锂电池需求快速增长。2022年国内储能锂电池出货量达到130GWh,同比增长170.8%。2023年前三季度我国储能锂电池出货量127GWh,同比增长44%。

数据来源:GGII、中商产业研究院整理

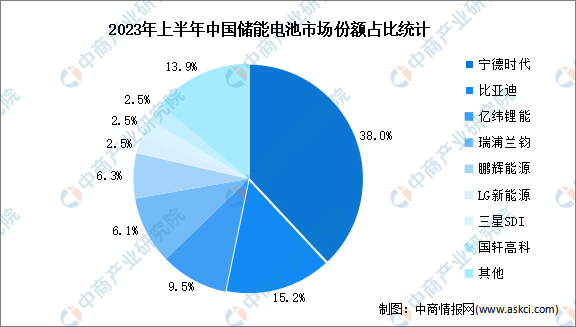

2023年上半年,我国储能电池竞争格局较为稳定。宁德时代储能电池市场占比38%,较2022年有所减少。比亚迪、亿纬锂能出货量增长显着,储能电池市场占比分别为15.2%、9.5%,分别排名第二、第三。未来,储能电池景气度持续提高,资本争相布局,新兴企业逐渐成长,市场竞争进一步加剧。

数据来源:中商产业研究院整理

(3)消费锂电池

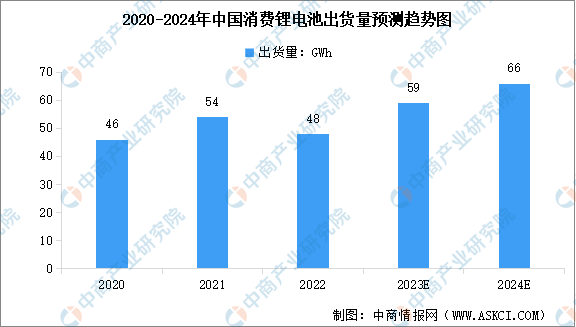

近两年,由于3C数码产品消费需求相对疲软,中国消费锂电池出货量有所下降。数据显示,2022年中国消费锂电池出货量为48GWh,较上年减少11.11%。从消费类锂电行业下游市场看,今年以来智能手机、笔记本电脑、智能穿戴、智能家居等市场规模的持续扩张将引领锂离子电池实现新一轮增长。中商产业研究院分析师预测,2023年中国消费锂电池出货量将达59GWh,2024年将达到66GWh。

数据来源:GGII、中商产业研究院整理

3.重点企业分析

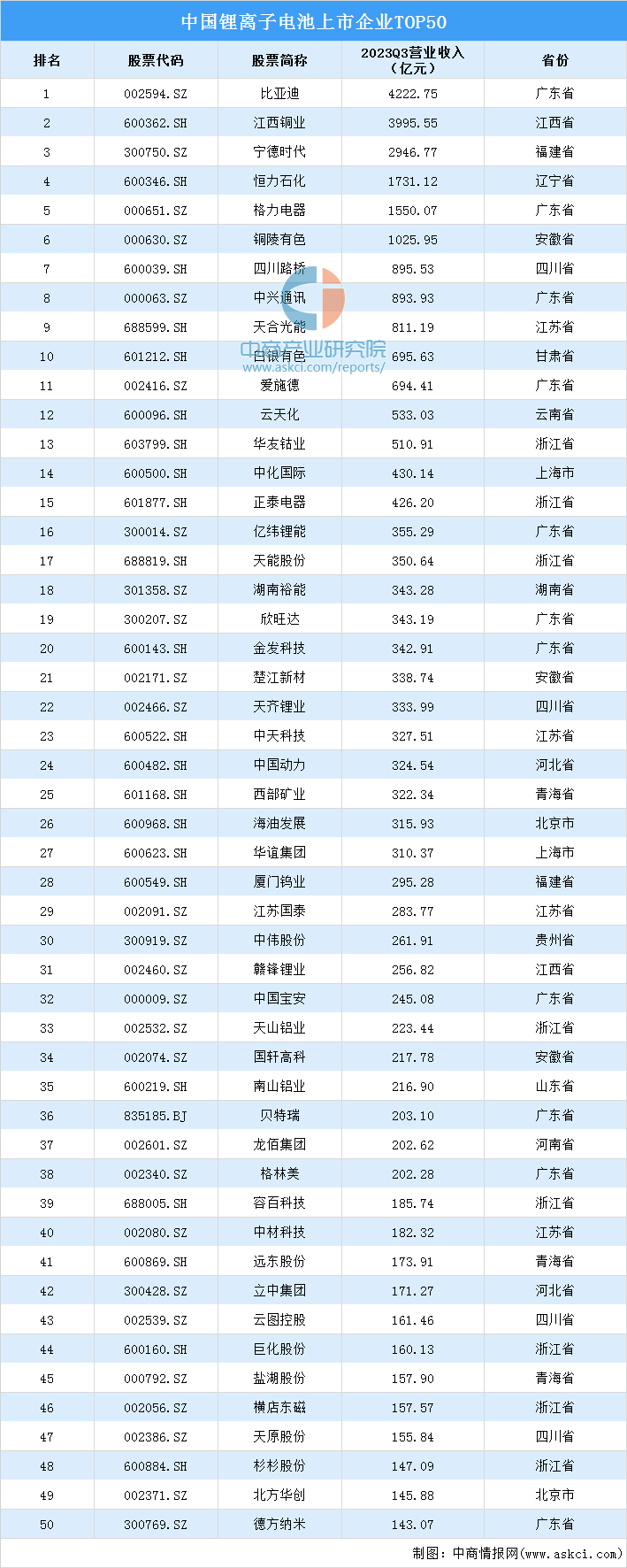

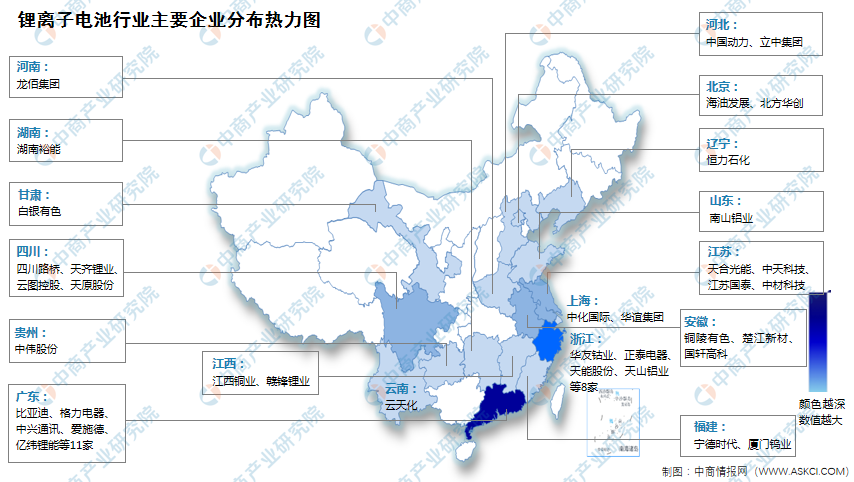

目前,中国锂离子电池相关上市企业共有386家。按营业收入看,前五十企业中,广东省企业数量最多,达11家。

资料来源:中商产业研究院整理

4.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.新能源汽车

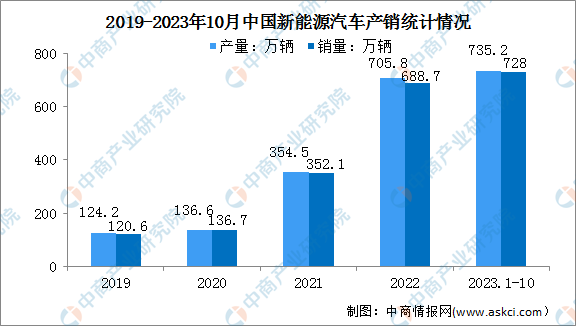

近年来,在国家相关产业政策的大力扶持与消费需求的拉动下,我国新能源汽车发展突飞猛进,产销规模迅速扩大,为锂离子电池行业提供了发展机遇。2023年新能源汽车市场保持高增长态势,市场占有率连续6个月超30%。数据显示,2023年10月,国内新能源汽车产销分别完成98.9万辆和95.6万辆,同比分别增长29.2%和33.5%,市场占有率达到33.5%。2023年1-10月,国内新能源汽车产销分别完成735.2万辆和728万辆,同比分别增长33.9%和37.8%,市场占有率达到30.4%。其中,纯电动车累计销售516万辆,同比增长25.2%;插电式混合动力车累计销售211.6万辆,同比增长82.6%。

数据来源:中汽协、中商产业研究院整理

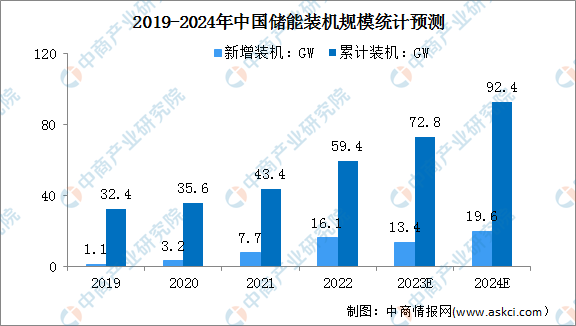

2.储能

随着新能源装机的扩大,储能市场迎来爆发,储能市场需求加速扩张。中商产业研究院发布的《2023-2028年全球与中国储能专题研究及发展前景预测评估报告》数据显示,截至2022年底,我国储能新增装机规模16.1GW,同比增长109.1%,储能累计装机规模达到59.4GW,同比增长36.7%,增长速度领先全球。未来,随着可再生能源和分布式能源的大规模利用,储能需求持续增长,预计2024年我国储能新增装机规模将达19.6GW,累计装机规模将达92.4GW。

数据来源:CNESA、中商产业研究院整理

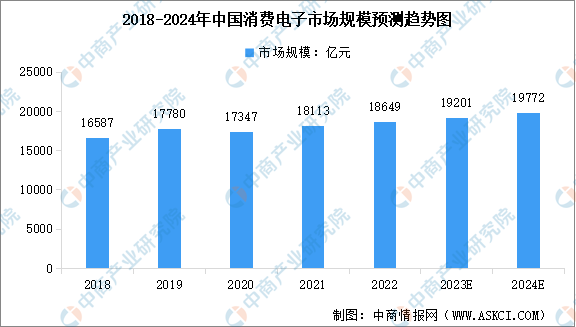

3.消费电子

近年来,在技术不断创新等因素推动下,全球消费电子产品创新层出不穷,渗透率不断提升,消费电子行业快速发展,并形成了庞大的产业规模。中商产业研究院发布的《2022-2027年中国消费电子行业市场前景预测及未来发展趋势报告》显示,2022年中国消费电子市场规模达到约18649亿元,近五年年均复合增长率为2.97%。中商产业研究院分析师预测,2023年中国消费电子市场规模将增至19201亿元,2024年将达到19772亿元。

数据来源:Statista、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国锂离子电池市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32