时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32

中商情报网讯:激光器是由泵浦源、工作物质、谐振腔组成的激光发生装置。今年以来,“新质生产力”被广泛关注,而激光技术正是其中的一个代表,涉及工业制造、通信、信息处理、医疗卫生、节能环保、航空航天等多个领域,是发展高端精密制造的关键技术。

一、产业链

激光器产业链上游由光学材料、光学元件和器件、数控、机械构成,是激光产业的基石,准入门槛较高。中游是各类激光器的生产制造,包含光纤激光器及半导体激光器等。下游则是激光加工设备,终端包含汽车、石油、航空航天等应用行业。

图片来源:中商产业研究院

二、上游分析

1.芯片

(1)光芯片市场规模

光芯片按功能可以分为激光器芯片和探测器芯片,其中激光器芯片主要用于发射信号,将电信号转化为光信号,探测器芯片主要用于接收信号,将光信号转化为电信号。得益于光芯片国产化进度的持续推进,大量数据中心设备更新和新数据中心也会持续助力光芯片市场规模的增长,中国将成为全球增速最快的地区之一。随着光通信需求的增长,光芯片需求正在快速增长,中商产业研究院发布的《2024-2029年中国光芯片行业发展趋势与投资格局研究报告》显示,2021年市场规模约为107.5亿元,同比增长16.3%,2023年市场规模增至141.7亿元。中商产业研究院分析师预测,2024年市场规模将超150亿元。

数据来源:中商产业研究院整理

(2)光芯片竞争格局

国内专业光芯片厂商包括源杰科技、武汉敏芯、中科光芯、雷光科技、光安伦、云岭光电等。国内综合光芯片模块厂商或拥有独立光芯片业务板块厂商包括光迅科技、海信宽带、索尔思、三安光电、仕佳光子等。目前国内光芯片企业正在积极开发25G光芯片产品,源杰科技、光迅科技、仕佳光子、海信宽带等企业都有相关业务布局。

资料来源:中商产业研究院整理

2.光学元器件

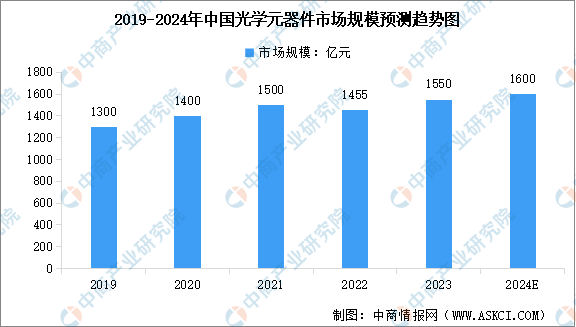

(1)光学元器件市场规模

光学元器件被誉为人工智能、物联网、数字经济等新兴信息技术的“眼睛”。在宏观环境及疫情影响下,2022年度光学元器件的主要应用领域如消费电子、安防监控、工业制造等的市场需求下滑,光学元器件的整体市场规模近十年内首次出现下滑。中商产业研究院发布的《2024-2029年中国光学元器件行业市场前景预测与发展趋势研究报告》显示,2022年度国内光学镜片、镜头及模组等元器件的市场规模为1455亿元,同比下滑3%。中商产业研究院分析师预测,2024年中国光学元器件市场规模将恢复至1600亿元。

数据来源:中国光协光学元件与仪器分会、中商产业研究院整理

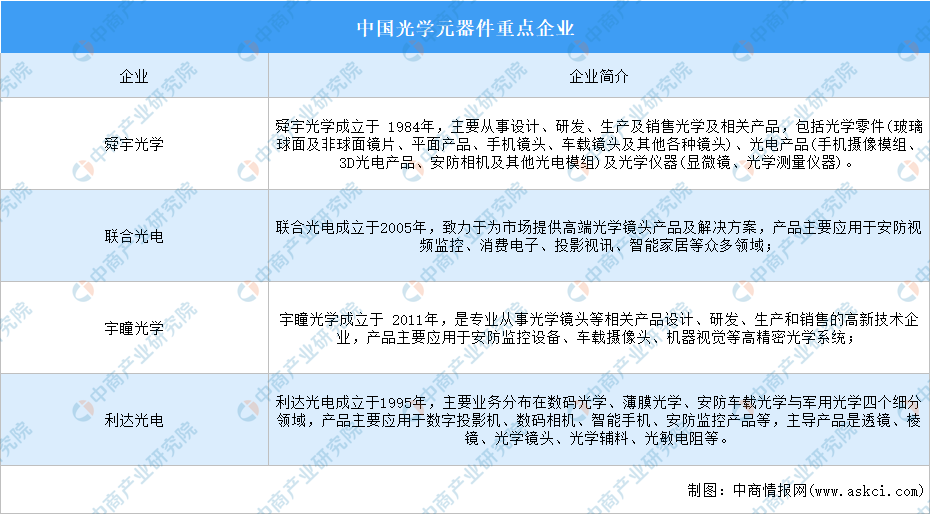

(2)光学元器件重点企业

资料来源:中商产业研究院整理

3.机器人

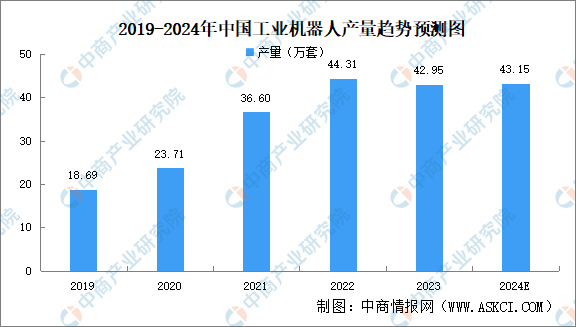

(1)工业机器人产量

中商产业研究院发布的《2024-2029年中国工业机器人行业深度调查及投融资战略研究报告》显示,2023年全国规模以上工业企业的工业机器人累计完成产量42.95万套,同比减少2.2%。中商产业研究院分析师预测,2024年中国工业机器人产量将达到43.15万套。

数据来源:国家统计局、中商产业研究院整理

(2)工业机器人市场规模

工业机器人被誉为“制造业皇冠上的明珠”,作为现代工业发展的重要基础,工业机器人已成为衡量一个国家制造水平和科技水平的重要标志。中商产业研究院发布的《2023-2028年中国工业机器人行业深度调查及投融资战略研究报告》显示,2022年中国工业机器人市场规模达到585.17亿元,2019-2022年的年均复合增长率达16.5%。中商产业研究院分析师预测,2024年中国工业机器人市场规模将增至726.42亿元。

数据来源:IFR、中商产业研究院整理

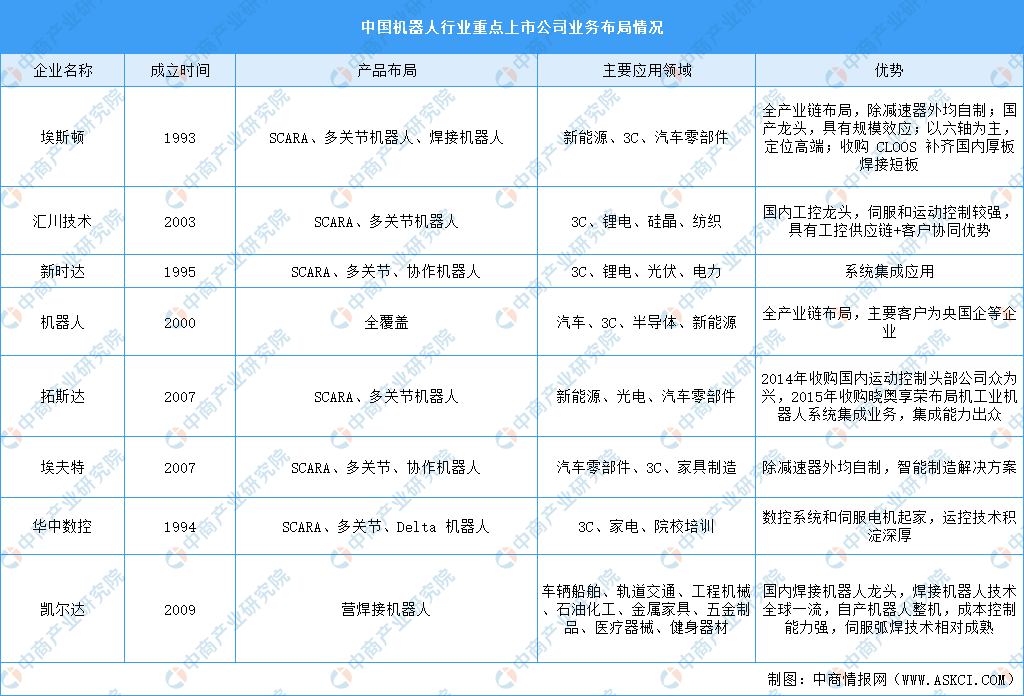

(3)工业机器人重点企业

我国工业机器人市场由国外四大家族主导,国内工业机器人企业主要集中在码垛、上下料以及搬运等中低端领域。当前,机器人企业上市企业谋求全产业布局,例如,埃斯顿全产业链布局,除减速器外均自制;机器人全产业链布局,减速器外购,电机开始自制。从上市企业工业机器人业务发展概况来看,3C、汽车、弧焊、喷涂等领域为工业机器人上市公司的主要应用方向。

资料来源:中商产业研究院整理

4.伺服电机

(1)伺服电机市场规模

伺服电机又称执行电动机,是指在伺服系统中控制机械元件运转的发动机,是一种补助马达间接变速装置,伺服电机在自动化设备的组成中占有重要地位。中商产业研究院发布的《2024-2029年中国伺服电机行业分析及发展预测报告》显示,2023年中国伺服电机市场规模约195亿元,同比增长7.73%。中商产业研究院分析师预测,2024年我国伺服电机市场规模将超200亿元。

数据来源:中商产业研究院整理

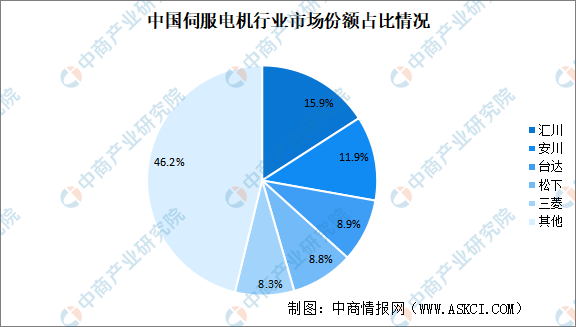

(2)伺服电机竞争格局

中国伺服电机行业市场集中度较高,市场份额排名前五的品牌占比超过50%。在国内品牌中,国产品牌汇川技术首次市场份额占比排名第一,市占率达15.9%。其次分别为安川、台达、松下及三菱,占比分别为11.9%、8.9%、8.8%及8.3%。

数据来源:MIRDATABANK、中商产业研究院整理

三、中游分析

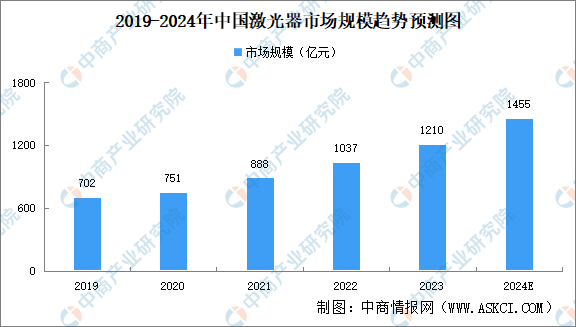

1.激光器市场规模

激光器是一种能发射激光的装置器件,是激光显示系统中最为核心的部件。中商产业研究院发布的《2024-2029年中国激光器市场前景及投资机会研究报告》显示,2023年中国激光器市场规模达到1210亿元。中商产业研究院分析师预测,2024年中国激光器市场规模将达1455亿元。

数据来源:中商产业研究院整理

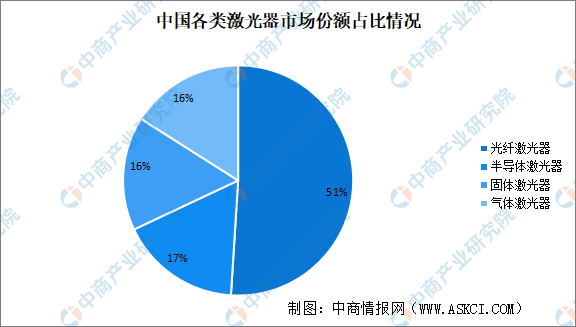

2.激光器市场结构

根据增益介质的不同,激光器可分为光纤激光器、半导体激光器、固体激光器和气体激光器。其中,光纤激光器因高效率、多用途、低维护成本的特点受到下游客户的青睐。在应用领域,光纤激光器已成为最大的激光器品类,市场份额超过一半。光纤激光器主要应用在工业领域,而医学领域主要还是以半导体、固体及气体激光为主,三者合计占比49%。

数据来源:中商产业研究院整理

3.光纤激光器市场规模

随着中国制造业逐步向高端化、智能化转型升级,光纤激光器设备在工业领域生产制造的各个环节渗透率不断攀升,市场规模一直保持增长趋势。中商产业研究院发布《2024-2029全球及中国激光器行业深度研究报告》显示,2023年中国光纤激光器市场规模157.9亿元。中商产业研究院分析师预测,2024年将超180亿元。

数据来源:中商产业研究院整理

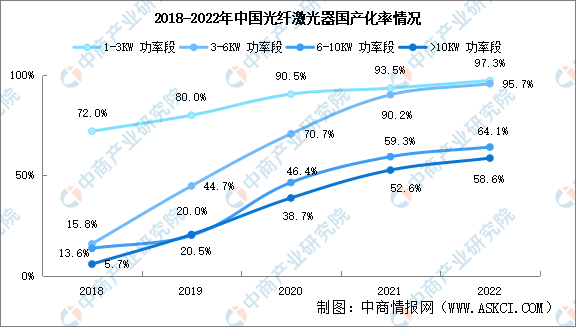

4.激光器国产化率

激光器是激光加工设备的核心部件,而激光器核心器件包括泵浦源、光学谐振腔等,由于其技术壁垒较高,导致长期以来我国激光器核心器件的进口依存度较高。为降低对激光器核心部件的进口依赖和生产成本,近年来国内厂商纷纷加大自主研发力度,投入更多科研资源,我国激光器行业逐渐步入快速成长阶段,国产化程度逐年提升。以光纤激光器为例,在1-3KW功率段光纤激光器市场,2022年国产光纤激光器市场份额97.3%,已基本实现国产化;在3-6KW功率段光纤激光器市场,国产激光器渗透率由2018年的15.8%迅速提升至2022年的95.7%;在6-10KW功率段光纤激光器市场,2022年国产渗透率58.6%。在10KW以上功率段光纤激光器市场,国产激光器渗透率更是从2018年的5.7%快速增长至2022年的64.1%。

数据来源:中商产业研究院整理

5.重点企业分析

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.激光加工设备

激光加工技术凭借其精度高、速度快、加工效果好等优势正逐步实现对传统加工技术的替代,并成为我国大力支持和推广的高新技术之一。近年来,各行业对激光设备的需求不断增长,我国激光设备市场规模快速增长。中商产业研究院发布的《2024-2029年中国激光设备产业前景预测与战略投资机会洞察报告》显示,2021年我国激光设备行业销售收入达到821亿元,2023年增至994亿元,中商产业研究院分析师预测,2024年将达到1121亿元。

数据来源:《2022中国激光产业发展报告》、中商产业研究院整理

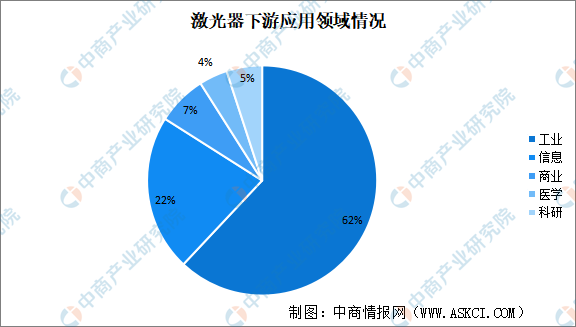

2.激光器下游应用领域

激光具有单色性好、相干性好、方向性好和亮度高等特点,可以用于医疗、工业、通信、商业等多个领域。工业领域占比最高达62%,信息、商业、医学、科研领域占比分别为22%、7%、4%、5%。

数据来源:中商产业研究院整理

(1)汽车

近年来,汽车产销两旺。2023年汽车产销分别完成3016.1万辆和3009.4万辆,同比分别增长11.6%和12%。2024年1-3月,汽车产销分别完成660.6万辆和672万辆,同比分别增长6.4%和10.6%,实现一季度开门红。

数据来源:中汽协、中商产业研究院整理

数据来源:中汽协、中商产业研究院整理

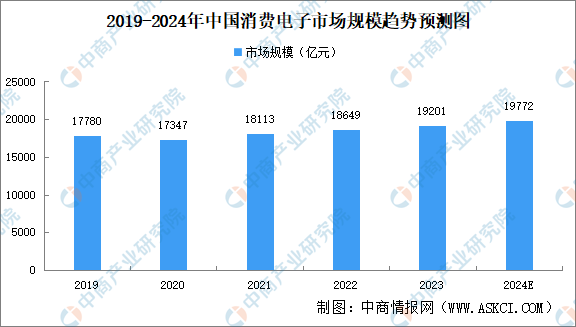

(2)消费电子

近年来,在技术不断创新等因素推动下,全球消费电子产品创新层出不穷,渗透率不断提升,消费电子行业快速发展,并形成了庞大的产业规模。中商产业研究院发布的《2024-2029年中国消费电子行业市场前景预测及未来发展趋势报告》显示,2023年中国消费电子市场规模达到约19201亿元,近五年年均复合增长率为2.97%。中商产业研究院分析师预测,2024年中国消费电子市场规模将增至19772亿元。

数据来源:Statista、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国激光器行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、行业地位证明、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等咨询服务。

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32