时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32

中商情报网讯:2024年,“商业航天”作为“新增长引擎”首次被写入政府工作报告。作为技术迭代快、经济效益高且产业协同强的航天新业态,在政府与企业、国有与民营通力合作下,商业航天发展逐渐提速,市场需求十分旺盛,发展前景一片光明。

一、商业航天定义

商业航天是以市场机制配置资源,以企业为主体,以盈利为目的,以航天产品开发、系统运营、应用服务为核心的航天活动。

从产业链角度来看,商业航天产业上游为卫星制造,中游包括运载火箭整箭制造、卫星地面设备制造、火箭发射及卫星在轨寿命保险等,下游则为卫星应用与服务。

资料来源:中商产业研究院整理

二、商业航天产业发展政策

作为“新增长引擎”之一,商业航天产业受到国家高度重视,出台了促进商业航天发展相关行动计划或是配套政策,助力我国商业航天产业发展。部分政策如图所示:

资料来源:中商产业研究院整理

三、商业航天发展现状

1.市场规模

商业航天是我国航天工业发展的重要补充和生力军,近年来发展迅速,依托中国雄厚的航天工业技术基础和人才储备,商业航天市场规模逐年增长。中商产业研究院发布的《新质生产力系列专题之中国商业航天产业链全景与机会洞察专题研究报告》显示,2019-2023年期间,我国商业航天市场规模总体呈逐年增长态势,由0.84万亿元增长到1.94万亿元。中商产业研究院分析师预测,2024年,在政策利好、科技发展的背景下,我国商业航天市场将迎来爆发,市场规模预计达2.34万亿元。

数据来源:中商产业研究院整理

2.市场结构

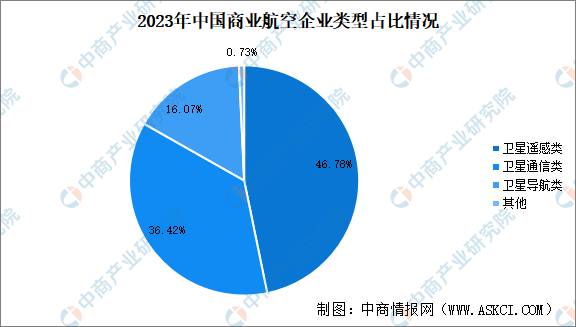

在我国商业航天相关企业中,超过99%的企业分布在卫星产业,其中卫星遥感类占比最高达46.78%,卫星通信类、卫星导航类占比为36.42%、16.07%。

数据来源:中商产业研究院整理

3.投融资情况

依托于政策支持及科技发展,商业航天行业吸引资本纷纷布局。2019-2022年,我国商业航天行业投融资规模整体呈上升趋势,并于2022年达到峰值,投融资金额为59.27亿元,投融资事件为27起。2023年的投融资规模回落,投融资事件为16起,投融资金额为46亿元。

2024年1-5月,我国投融资事件为7起,投融资金额为18.3亿元。

数据来源:IT桔子、中商产业研究院整理

4.各领域主要代表企业

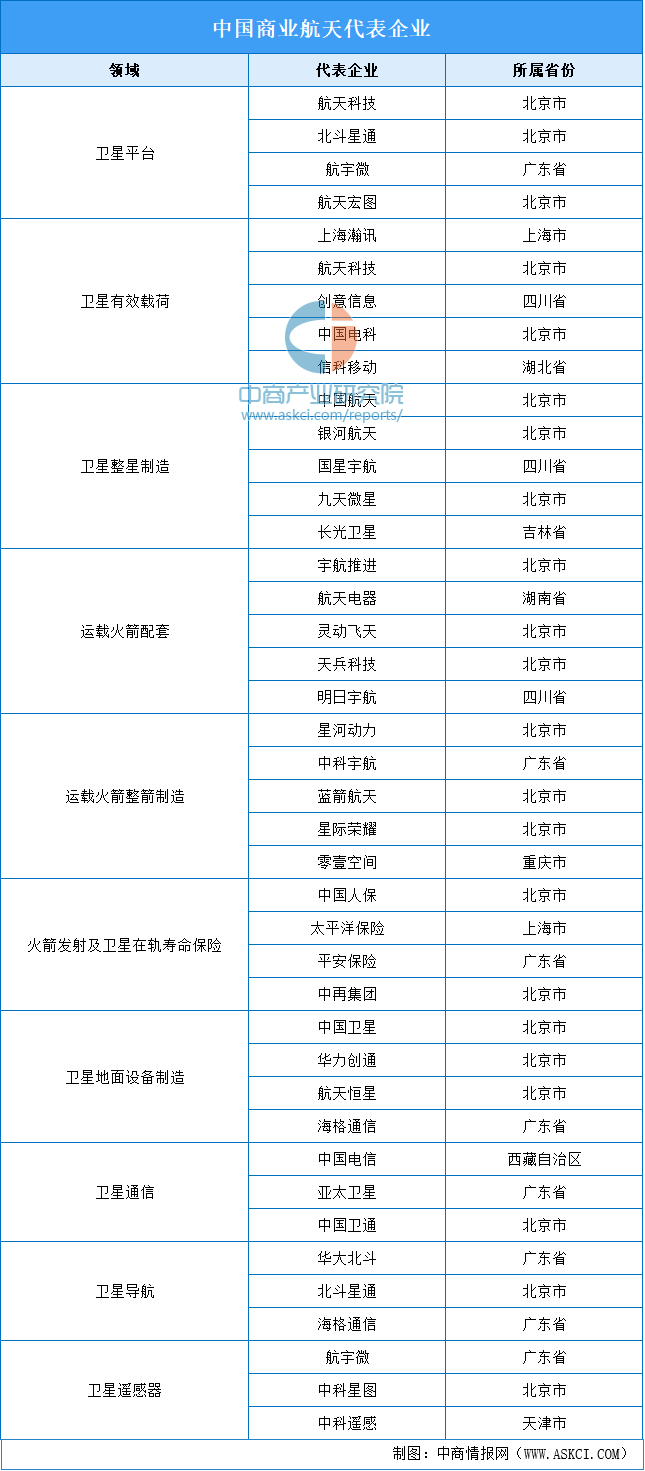

中国商业航天行业的上游领域为卫星制造,其中,卫星平台主要企业包括航天科技、北斗星通等企业;卫星有效载荷包括上海瀚讯、中国电科等企业;卫星整星制造包括中国航天、国星宇航等企业。

中游领域为卫星发射服务与地面设备制造,其中,运载火箭配套主要企业有宇航推进、航天电器等;运载火箭整箭制造主要企业有星河动力、星际荣耀等;火箭发射及卫星在轨寿命保险主要包括中国人保、中再集团等;卫星地面设备制造主要包括中国卫星、华力创通等。

下游领域为卫星应用及服务,其中卫星通信代表企业有中国电信、亚太卫星等、卫星导航代表企业有华大北斗、海格通信等;卫星遥感器代表企业有航宇微、中科星图等。

资料来源:中商产业研究院整理

四、商业航天代表企业

1.长光卫星

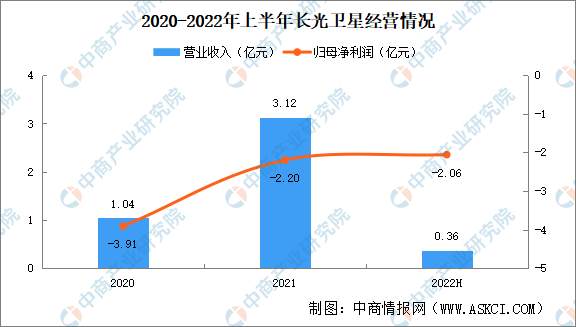

长光卫星于2014年在吉林省长春市成立,是我国第一家商业遥感卫星公司。致力于研发卫星制造核心技术、积累卫星运营经验,致力于“吉林一号”卫星星座建设,构建高空间分辨率、高时间分辨率、高光谱分辨率、快速广域覆盖的遥感监测网,打造卫星遥感信息服务平台。

2022年上半年,长光卫星实现营收0.36亿元,归母净利润亏损2.06亿元。2022年卫星遥感信息服务、卫星制造及相关服务营业收入占比分别为47.81%、52.19%。

资料来源:中商产业研究院整理

2.航天科技

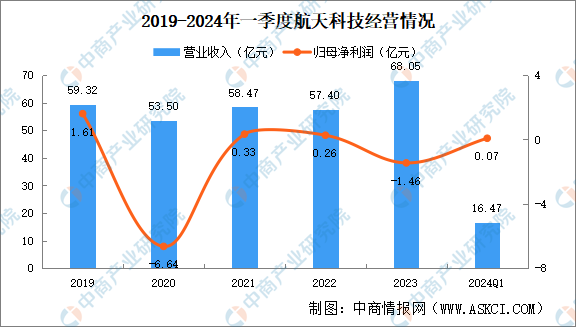

中国航天科技集团有限公司是我国航天科技工业的主导力量,主要从事运载火箭、各类卫星、载人飞船、货运飞船、深空探测器、空间站等宇航产品和战略、战术导弹武器系统的研究、设计、生产、试验和发射服务。科研生产基地遍及北京、上海、天津、西安、成都、香港、深圳等地。

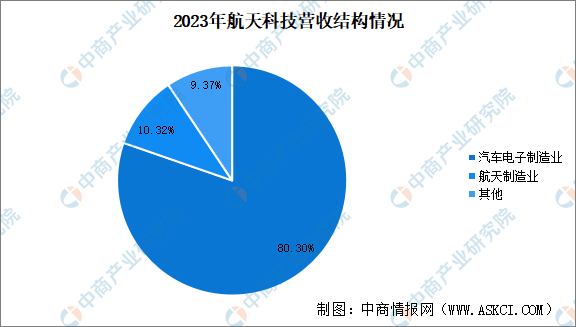

2024年第一季度,航天科技实现营业总收入16.47亿元,同比增长7.70%。归母净利润748.12万元,同比增长282.18%。2023年汽车电子产品、航天应用产品营业收入占比分别为80.30%、10.32%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.航宇微

航宇微于2000年在珠海创立,是登陆中国创业板的IC设计公司,主要从事宇航电子、人工智能技术、微纳卫星星座及卫星大数据、智能测绘技术的研制与生产,服务于航空航天、工业控制、地理信息、国土资源、农林牧渔、环境保护、交通运输、智慧城市、数字政府、现代金融、个人消费等领域。

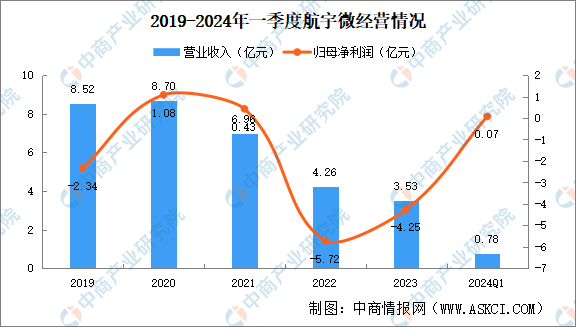

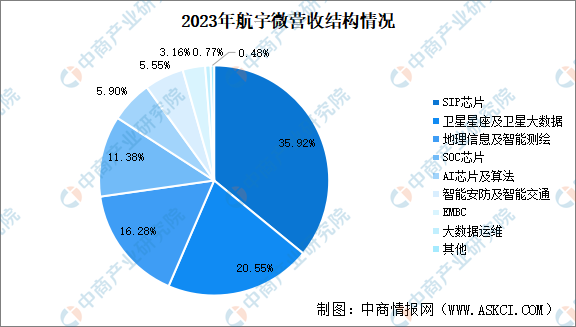

2024年一季度,航宇微实现营业收入0.78亿元,同比下降35.57%,归母净利润为0.07亿元,同比下降73.70%。2023年卫星星座及卫星大数据、地理信息及智能测绘营业收入占比分别为20.55%、16.28%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.航天宏图

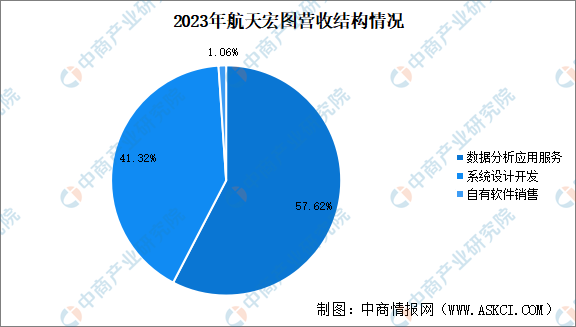

航天宏图于2008年在内蒙古成立,是国内领先的卫星互联网企业,是科创板首批上市企业。企业是国内遥感和北斗导航卫星应用服务商,致力于卫星应用软件国产化、行业应用产业化、应用服务商业化,为政府、企业以及其他有关部门提供基础软件产品、系统设计开发和数据分析应用服务。

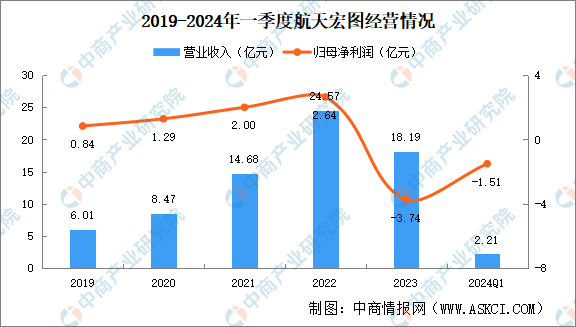

2024年第一季度,航天宏图实现营收约2.21亿元,同比减少19.49%;归属于上市公司股东的净利润亏损约1.51亿元。2023年数据分析应用服务、系统设计开发、自有软件销售营业收入占比分别为57.61%、41.34%、10.56%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

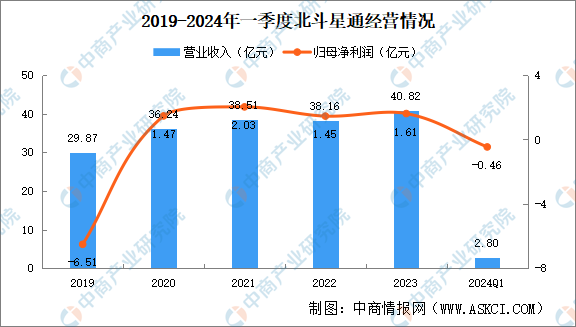

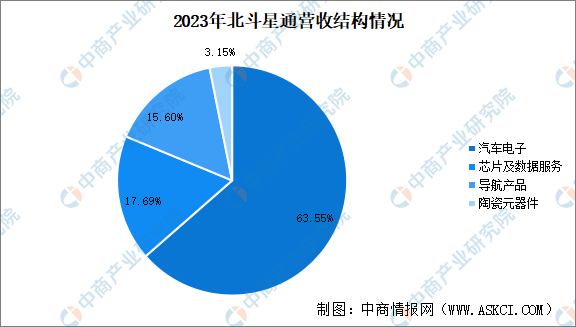

5.北斗星通

北斗星通于2000年在北京成立,是我国卫星导航产业首家上市公司,也是最早从事导航定位业务的专业化公司之一。主要有芯片与数据服务、导航定位产品和微波陶瓷器件三大业务方向。

2024年一季度,北斗星通实现营业总收入2.80亿元,同比下降71.70%,归母净利润亏损4625.37万元,同比止盈转亏。2023年主营产品包括汽车电子、芯片及数据服务、导航产品,占比分别为63.55%、17.69%、15.60%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、商业航天行业的发展前景

1.政策支持助推行业发展

目前我国商业航天发展已经迎来了重大的窗口期和机遇期,多级政府出台相关政策为商业航天行业保驾护航。《北京市加快商业航天创新发展行动方案(2024-2028年)》《上海市促进商业航天发展打造空间信息产业高地行动计划(2023-2025年)》《湖北省突破性发展商业航天行动计划(2024—2028年)》等政策的落实为我国商业航天行业发展提供良好的营商环境。

2.技术创新赋能行业发展

科技创新是商业航天行业持续发展的重要动力。在科技创新的有力支撑下,商业航天不断研发新技术、创造新模式,沿着技术创新链推动产业创新,加快形成新质生产力。未来,商业航天行业将加大在人工智能、量子通信、太空互联网等领域的研发投入,推动科技创新和产业升级。

3.市场需求增加促进行业发展

我国商业航天呈现出发展潜力大、市场规模广、增长速度快的特点,具有良好广阔的发展机遇。随着技术和产业不断发展,商业航天具体应用场景不再局限于传统的通信、导航、遥感,而是催生出许多新兴应用,包括卫星互联网、太空采矿等;同时,应用需求正向民用消费级需求扩展,如同卫星电视、卫星导航那般,卫星通信也正逐步进入大众生活,卫星面向大众消费时代来临。

更多资料请参考中商产业研究院发布的《中国商用航天行业市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、行业地位证明、可行性研究报告、产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会、“十五五”规划等咨询服务。

时间:08-15 09:08

时间:08-15 08:59

时间:08-15 08:33

时间:08-15 08:32