时间:10-12 11:52

时间:10-12 11:24

时间:10-12 11:13

时间:10-12 11:00

中商情报网讯:尼日利亚地处西非东南部,南濒大西洋几内亚湾,地理位置优越。尼日利亚自然资源丰富,土地肥沃,人口众多,市场潜力巨大,是一块充满商机的热土。为帮助中国企业了解和熟悉尼日利亚营商环境,合规有序地开展对外投资合作,有效防范化解各类风险,本文从尼日利亚经济发展现状、尼日利亚主要产业发展现状、尼日利亚进出口贸易情况、尼日利亚投资环境分析、中资企业在尼日利亚投资合作策略五个方面做出详细的分析。

一、尼日利亚经济发展现状

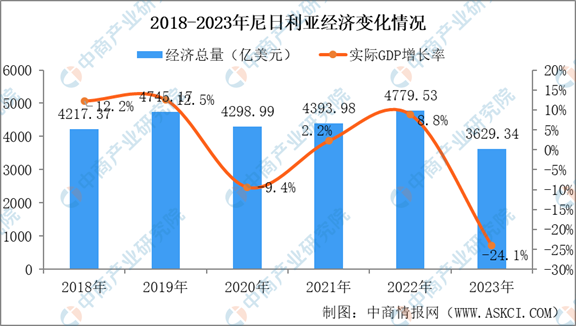

(一)经济总量

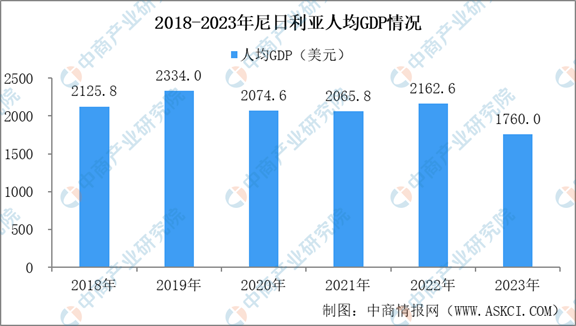

尼日利亚是非洲第一大经济体。2023年,尼日利亚国内生产总值(GDP)为3629.34亿美元,同比下降24.1%,人均GDP为1760美元。

数据来源:世界银行、中商产业研究院整理

数据来源:世界银行、中商产业研究院整理

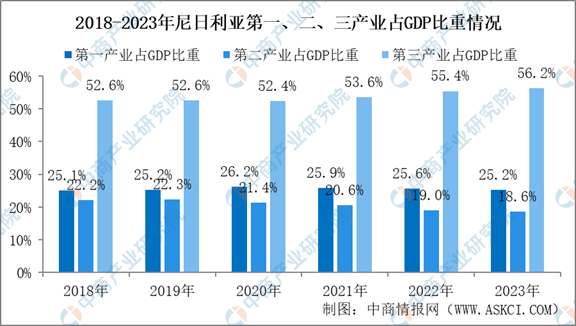

(二)三次产业结构

尼日利亚的经济主要由服务业驱动,2023年服务业占国内生产总值的比例高达55.4%,工业和农业分别占19%和25.6%。

备注:数据会定期调整

数据来源:尼日利亚国家统计局、中商产业研究院整理

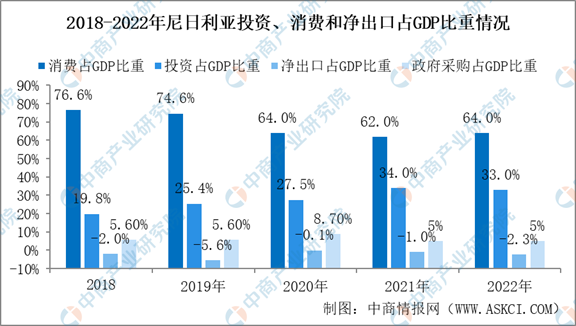

(三)投资、消费和净出口占GDP的比重

2022年,投资、消费、政府采购和净出口占GDP的比重分别为33%、64%、5%和-2.3%。

备注:数据会定期调整

数据来源:尼日利亚国家统计局、中商产业研究院整理

(四)通货膨胀率

2023年末尼日利亚通货膨胀率飙升至28.92%,达到27年以来的最高水平,其中食品通胀率竟高达33.93%。

二、尼日利亚主要产业发展现状

(一)支柱产业

1.油气产业

油气产业是尼日利亚最核心产业,油气收入是尼日利亚最重要的经济收入来源,一度为尼日利亚贡献了94%的外汇收入和62%的财政收入。2023年,尼日利亚原油和天然气产业产值约占GDP的6%。尼日利亚石油产量的80%以上来自壳牌、埃克森美孚、道达尔能源、雪佛龙和埃尼等五大跨国石油公司。虽然油气产业是尼日利亚的支柱产业,但尼日利亚油气下游行业发展十分落后,国内炼化能力严重不足,燃油(含汽油)严重依赖进口。2015年至今,尼日利亚燃油供应紧张的情况日益加重,各加油站前等待加油的车辆队伍动辄排到百辆甚至数百辆。

(二)重点支持或优先发展产业

尼日利亚产业政策的重点是经济多样化,通过发展农业、矿业、制造业、数字经济等产业,摆脱对油气领域的依赖,但有限的政府财力难以向上述全部产业提供实质支持。农业、奶制品、钢铁、水泥、玻璃等69个产业/产品被列为先锋产业,享受一定税收优惠。

1.农业

2023年,尼日利亚农业产值占GDP的25%左右。主要农产品包括:木薯、山药、玉米、高粱、谷子、花生、芝麻、姜、棕榈油、可可豆、腰果、芋头、甘薯、橡胶等。尼日利亚为世界第四大可可豆生产国。该产业主要大型企业包括:美国嘉吉公司(Carghill)、新加坡奥兰国际公司(Olam intl)、美国孟山都公司(Monsanto)等。尼日利亚主要进口小麦、大米、棕榈油、糖、鱼类等,出口可可豆、腰果、姜、橡胶、芝麻、棉花等。

2.矿业

尼日利亚政府推行经济多元化政策,将农业和固体矿产业作为未来经济发展重点,以摆脱对石油的过度依赖。尼日利亚的矿产资源很丰富,找矿潜力大,并且品种较多,为诸多采矿者带来了可观性的收入,光目前已探明矿藏达到了30多种。

3.数字经济

尼日利亚全国主要有5家电信运营商,包括MTN、Airtel、Globacom、9mobile和Mafab,同时全国有100多家小型互联网服务商。尼日利亚政府发布了《国家数字经济政策与战略2020-2030》,提出到2030年,实现95%的国民具备数字技能。2020年3月,通信和数字经济部发布了《国家宽带计划2020-2025》提出,到2025年宽带人口覆盖率至少达到90%,每1GB数据的价格不超过390奈拉(即收入中位数的2%或最低工资的1%)。

4.绿色经济

尼日利亚承诺2060年实现碳中和,2030年碳排放比2018年减少20%,如果有充分国际资金、技术转移和能力建设帮助,2030年比2030年减少47%。2021年,尼日利亚公布了《国家气候变化政策(2021-2030)》(NATIONAL CLIMATE CHANGE POLICYFOR NIGERIA(2021-2030)),旨在建立低碳、气候适应型经济,减少气候变化对各产业的冲击,提高社会、文化、经济和生态韧性,减少温室气体排放,增强气候相关科学研究。

三、尼日利亚进出口贸易情况

(一)对外贸易

1.货物贸易

(1)货物贸易规模

2022年尼对外货物贸易总额52.39万亿奈拉,同比上升31.79%。其中,出口额26.8万亿奈拉,同比上升41.72%;进口额25.59万亿奈拉,同比下降22.77%。贸易逆差1.21万亿奈拉。

(2)主要贸易伙伴

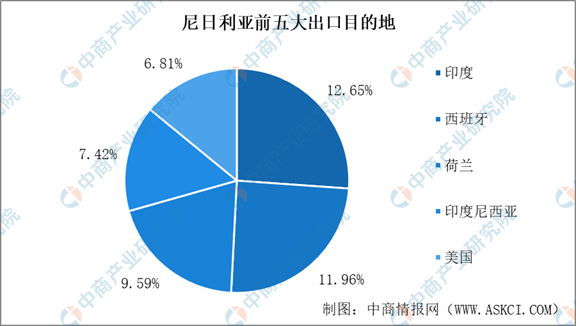

2022年,尼日利亚前五大出口目的地是:印度(占尼出口总额的12.65%)、西班牙(11.96%)、荷兰(9.59%)、印度尼西亚(7.42%)和美国(6.81%)。

数据来源:中商产业研究院整理

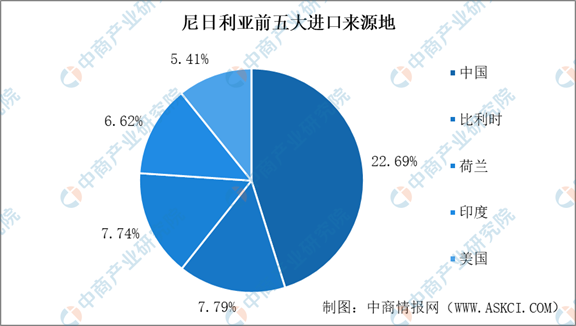

2022年,尼日利亚前五大进口来源地是:中国(占尼进口总额的22.69%)、比利时(7.79%)、荷兰(7.74%)、印度(6.62%)和美国(5.41%)。

数据来源:中商产业研究院整理

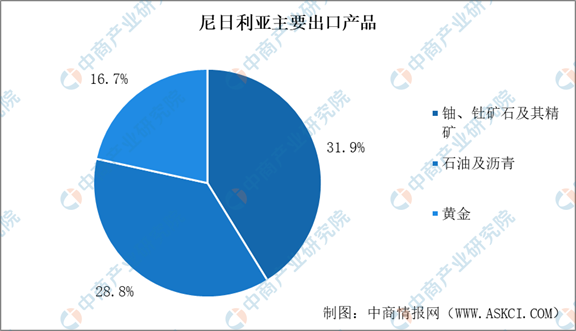

尼日利亚主要出口产品包括:铀、钍矿石及其精矿(占出口总额的31.9%)、石油及沥青(占比28.8%)、黄金(占比16.7%)。

数据来源:中商产业研究院整理

(3)贸易商品结构

尼日利亚贸易商品结构较为单一,主要出口商品为原油和天然气,原油出口占据主导地位。根据尼日利亚国家统计局数据,2022年,尼日利亚原油出口额21.1万亿奈拉,占总出口额的78.74%。

尼日利亚主要进口商品包括机械设备、石油产品、交通工具、化工产品、食品、塑料及橡胶制品、农产品等。

2.服务贸易

2022年,尼日利亚商业服务贸易出口额44.08亿美元,其中,运输20.23亿美元(占比45.9%),旅游11.27亿美元(占比25.6%)。

数据来源:世界贸易组织、中商产业研究院整理

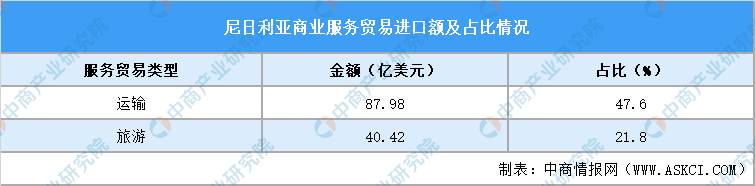

2022年,尼日利亚商业服务贸易进口额185亿美元,其中运输87.98亿美元(占比47.6%),旅游40.42亿美元(占比21.8%)。

数据来源:世界贸易组织、中商产业研究院整理

(二)吸收外资

根据联合国贸发会议发布的《2023年世界投资报告》,2022年,尼日利亚吸收外国直接投资流量为-1.87亿美元,同比减少106%;截至2022年底,尼日利亚吸收外资存量为882.02亿美元。

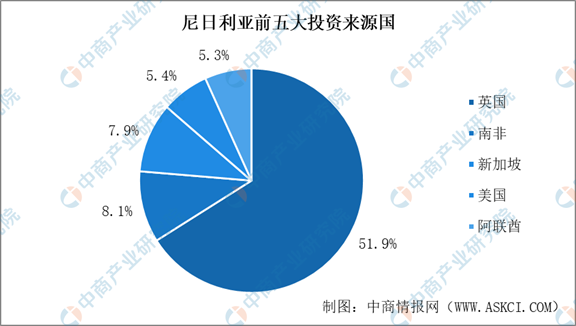

2021年,尼日利亚吸收外资规模达53.29亿美元,同比下降20.47%。前五大投资来源国分别是英国(51.9%)、南非(8.1%)、新加坡(7.9%)、美国(5.4%)和阿联酋(5.3%)。跨国公司在尼日利亚投资的主要领域是银行、金融、制造、通信业等。

资料来源:尼日利亚国家统计局、中商产业研究院整理

(三)中尼贸易

1.贸易规模

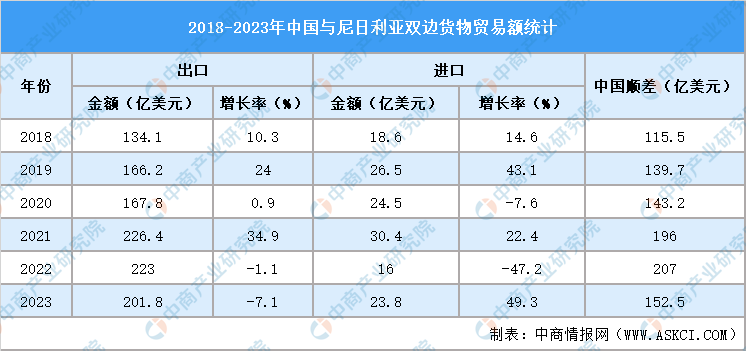

尼日利亚是中国在非洲的第一大工程承包市场、第二大出口市场、第三大贸易伙伴和主要投资目的地国。2023年,中尼双边贸易额225.6亿美元,同比下降3.2%。

数据来源:中国海关总署、中商产业研究院整理

2.中尼贸易顺差

2023年,中国出口额201.8亿美元,同比下降7.1%;进口额23.8亿美元,同比增长49.3%。

数据来源:中国海关总署、中商产业研究院整理

3.中尼贸易主要商品

(1)进出口前十商品

资料来源:全球贸易观察(GlobalTrade Flow,GTF)、中商产业研究院整理

资料来源:全球贸易观察(GlobalTrade Flow,GTF)、中商产业研究院整理

(2)进出口潜力商品

中国对尼日利亚出口潜力商品为电气设备、机械器具、钢铁制品和鞋类。中国自尼日利亚进口潜力商品为花生、大豆和锂矿石。

资料来源:商务部、中商产业研究院整理

四、尼日利亚投资环境分析

(一)投资吸引力

1.竞争优势

尼日利亚是非洲经济的“领头羊”,在非洲具有举足轻重的地位。到尼日利亚投资,有以下有利条件:(1)尼日利亚政府欢迎并鼓励外国企业到尼投资,并在注册、用地、税收和资本流动等方面制定了一系列优惠政策;(2)尼日利亚是人口大国,市场潜力大,对周边国家有很强的辐射力;(3)可充分利用《非洲发展与机遇法案》所提供的优惠条件,向美国出口在尼日利亚生产的商品;(4)尼日利亚资源丰富,可充分利用当地的油、气、煤、铁矿、石灰石等原材料;(5)尼日利亚人力资源充足,价格便宜,容易招聘;(6)尼日利亚市场开放程度高,准入门槛相对较低。

2.全球排名

世界银行《2020年营商环境报告》显示,尼日利亚在参评的190个国家和地区中,排名第131位。前总统布哈里于2016年7月专门成立“商业环境理事会”(PEBEC),负责统筹各部门推进改革措施,积极改善尼日利亚营商环境。

世界知识产权组织发布的《2023年度全球创新指数》显示,在132个国家和地区中,尼日利亚创新指数排第109位。

3.政府数字化服务

根据2022年9月联合国经济和社会事务部发布的《2022联合国电子政务调查报告》,在最新电子政务指数(E-GovernmentDevelopment Index)排名中,尼日利亚在193个国家中排第140位。2019年,尼政府发布《2020年尼日利亚电子政务总体计划》(Nigeria e-Government Master Plan 2020),旨在改进公共管理,提高政府透明度和可问责性。2019年,尼日利亚政府通过推行企业网上注册审批、公开办理施工许可证所需费用和流程、提供信用评级服务、开通电子支付缴纳联邦赋税等方面的改革举措,使尼日利亚成为近3年全球营商便利度排名上升最快的10个经济体之一。

(二)金融环境

1.当地货币

尼日利亚法定货币是奈拉(Naira),可在官方市场上自由兑换成美元。自2011年1月1日起,人民币成为尼日利亚外汇市场的可交易货币之一,全国授权外汇交易商及各商业银行可为客户开立人民币账户,各银行可与央行开展人民币交易,各商业银行也可相互交易人民币,人民币与奈拉实现可兑换,但实际操作环节尚有障碍。2023年,奈拉兑美元官方汇率为770:1,兑欧元为840:1,兑人民币为106:1。奈拉和人民币在当地无法直接结算。

2.外汇管理

尼日利亚中央银行是尼日利亚外汇管理法规的主要执行者。根据1995年外汇(监管和综合条款)法案和随时出台的货币政策通告,尼日利亚中央银行负责监管外汇交易。尼日利亚联邦财政部负责制定外汇管理的基本政策,并负责审批资本转移、利润和股息汇出。授权交易商负责为外国公民在尼日利亚的投资签发《资本入境证明》并向尼日利亚央行报告。

(1)外汇结算

按照第17号法令,尼日利亚国内进口商如需外汇,须向中央银行申请M表,待批准后委托授权交易商从中央银行每星期两次的外汇拍卖市场竞买取得,购买到的外汇无需进一步的审批即可汇出尼日利亚境外。经批准的对外支付可以通过在尼日利亚本地商业银行开立的对外账户以任何可自由兑换货币结算。出口收入可采用任何一种可与奈拉自由兑换的外币或某种规定的货币结算,并存入出口收入账户。

(2)外汇汇出

在尼日利亚投资的外国人须从授权交易商处获取《资本输入证书》和《资本入境证明》,然后可获得将外汇汇出境外的资格,汇出境外的外汇可包括:因投资获得的红利或者利润(税后);已获得的国外贷款的服务费;投资所得(扣除所有税费)和企业出售或者清算后的应付款项,或者与投资相关的其他任何收益。

(3)外国人携带现金出入境的相关规定

外国人携带现金出入境超过1万美元需要申报。

3.银行和保险公司

(1)银行

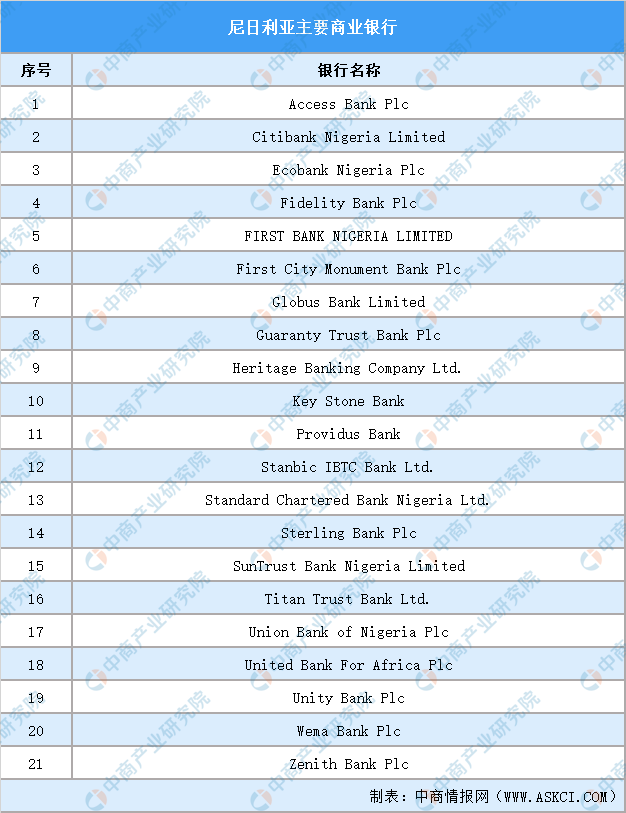

中央银行:尼日利亚中央银行(Central Bank of Nigeria,CBN)是尼日利亚金融体系的最高管理机构,主要管理职能为:负责货币发行,维持货币稳定;制定金融政策,保证健全的金融体系;充当联邦政府的银行业经营者和金融顾问;管理和监督各类商业银行。

商业银行:尼日利亚全国主要商业银行如下:

资料来源:中商产业研究院整理

金融合作:较大的商业银行有尼日利亚第一银行(First Bank of NigeriaPlc)、顶点银行(Zenith Bank Plc)、GuarantyTrust Bank Plc和非洲联合银行(United Bank For Africa Plc)等。多数商业银行都与国外金融机构建立了合作关系,但尼日利亚银行业尚未与中国国内银行开展实质性合作。其中,尼日利亚标准银行(Stanbic IBTC Bank Ltd.)是标准银行集团(Standard BankGroup Ltd.)在尼日利亚的分支机构,2008年中国工商银行收购南非标准银行集团20%的股份,成为其第一大股东。尼日利亚第一银行、非洲联合银行于2018年9月加入由中国国家开发银行牵头成立的中非金融合作银行联合体。

(2)保险公司

尼日利亚保险业发展相对滞后,当地人参保比例较小,主要保险公司有Niger、Axamansard、Leadway、Nem、Custodian and Allied、Royal Exchange、Old Mutual等几家公司。对外国投资进行保险的公司主要是Axamansard、Old Mutual公司,参保客户主要来自南非。

4.融资渠道

1995年,尼日利亚政府颁布的《尼日利亚投资促进委员会法令》放宽了外国投资限制,规定在尼日利亚设立的公司可以申请利用金融机构的各种贷款。近年来,尼日利亚各家商业银行提供的贷款利率一般在20%-30%,甚至更高,贷款期限一般不超过360天,因此在尼日利亚当地融资成本高,贷款相对困难。

中资企业一般使用美元和奈拉在当地开展跨境贸易和投资合作。

5.信用卡使用

尼日利亚部分规模较大的商业银行已开展信用卡业务,在大型商场和超市均可使用。除维萨卡(VISA)和万事达卡(MasterCard)外,中国银行机构发行的其他信用卡极少能在当地使用。

(三)要素成本

1.土地及房屋价格

尼日利亚土地和房屋销售和出租价格地域差异较大。

(1)土地价格

在阿布贾和拉各斯,根据地理位置不同,从市中心到城市边缘,土地价格为50万-3.5亿奈拉/公顷不等,均价为545万奈拉/公顷。

(2)房屋租金

在阿布贾和拉各斯等大城市,根据地理位置不同公寓租金不等。中心商务区Maitama一套租金可达772万奈拉/年,郊区Kaba一套公寓租金仅为25万奈拉/年。阿布贾公寓均价为243万奈拉/年。部分外企同尼方合作项目中,尼方以土地形式入股,企业无需支付租金。

(3)房屋售价

在阿布贾和拉各斯等大城市,工业厂房售价约650美元/平方米,写字楼售价约1000-12000美元/平方米。居住用房约800-8000美元/平方米,如莱基地区为830美元/平方米。

2.建材成本

因奈拉汇率极不稳定,且尼日利亚的钢材和水泥大量依赖进口,建材售价波动较大,以下价格可供参考:

数据来源:中商产业研究院整理

五、中资企业在尼日利亚投资合作策略

(一)中资企业在尼日利亚开展投资合作应注意的问题

(1)政策波动性较大

尼日利亚政策波动性较大,容易造成投资项目的进程受阻甚至失败,投资者应注意政策风险。

(2)行政成本高

尼日利亚行政审批环节多、成本较高,大大增加了企业投资项目的时间成本和相关风险。尼日利亚权力寻租情况严重。同时,由于政府各部门、参议院、众议院之间的权力比较分散,对各类文件的审批容易出现互相推诿的现象,可能造成所有政策性文件和许可的批准周期延长。

(3)基础设施落后

尼日利亚电力不足,通讯质量差,铁路运力不足,公路普遍年久失修,供水不足,大大增加了企业投资、运营成本,仅电力问题一项就会增加约10%的成本。

(4)工会力量比较强大

在尼日利亚罢工是合法的,工会动辄组织工人罢工,即便是政府有时也不得不向工会和工人妥协。

(5)生产要素问题

尼日利亚人口众多,文盲比例高达46.7%,在OECD公布的世界各国人力资本综合排名中,尼日利亚居第76位,技术型劳动力缺乏;尼日利亚对土地处置、转让限制很大,缺乏市场流动性、透明性和确定性。土地一旦被没收,其补偿对投资者十分不利。另外,获得土地的程序十分繁杂,手续费较高。

(6)经济纠纷难以妥善解决

根据世界银行《国际营商环境调查》的数据,在尼日利亚60%以上投资者对判决的公正性不满,90%以上的投资者对案件审理的效率不满。很多中资企业在投资过程中常遇到当地合作伙伴缺乏商业诚信问题。

(7)汇率风险

2023年,提努布总统上任后,宣布放开尼日利亚央行汇率定价区间,事实上废除了“多重汇率制度”。2023年,奈拉平行市场汇率一度触及1美元兑1300奈拉的历史新低,奈拉持续贬值侵蚀了企业利润,也推高了企业经营成本。

2.防范风险措施

(1)增强政治和安全风险的防范意识

加强对尼日利亚政治、安全风险的识别和评估,特别是当地极端组织破坏性活动。应保持与中国政府驻非洲使(领)馆、经商机构、境外中资商会等联系沟通,对趋势性、苗头性的形势变化提前做好预案。对于重大投资项目,应考虑购买中国出口信用保险公司的海外投资保险产品,避免因政治、安全风险给企业带来重大经济损失。

(2)增强合规经营和法律维权意识

合规经营是降低投资风险的重要前提,中资企业应遵循尼日利亚的法律法规要求,充分掌握国际标准与准则,在自身经营活动中提高合规意识,减少风险暴露。在遭遇风险时,中资企业也要充分用好法律工具,保护自身权益。中资企业在投资前可聘用专业服务机构,对可能的投资标的和地区做足尽职调查,摸清具体情况和潜在风险,并提出法律意见,避免因不了解具体情况而产生的潜在风险。

(3)密切关注政策法规调整变化

尼日利亚政策稳定性较差,与投资合作相关的政策法规时有调整,作为投资环境调查的一部分,企业应深入了解相关法律法规及当地法律实践。

(4)构建和谐的劳资关系和应急方案

在尼中资企业需高度重视构建和谐的劳资关系,在提高企业利益的同时应依法维护员工权益,并在实践中逐步提高正确处理各种矛盾的实际能力,积极稳妥地处理与企业工会的关系。此外,应当提前制定完备的罢工应急方案,以减少经济效益损失。

(5)做好传染病接种免疫和预防措施

在尼中资企业应密切关注当地卫生部门发布的各类疫情通报,及时充分了解当地传染病的分布区域、传播方式及危害程度,评估并确定是否存在疫情风险,并采取有效的预防措施。

(二)在尼日利亚开展投资合作方式

尼日利亚《1990年公司及相关事务法》规定,外国投资者可以在尼日利亚注册设立私营有限责任公司、公共有限责任公司、无限责任公司、担保有限公司、外国公司分公司、外国公司子公司、合伙企业、独资企业、信托公司、代表处等机构开展经营。

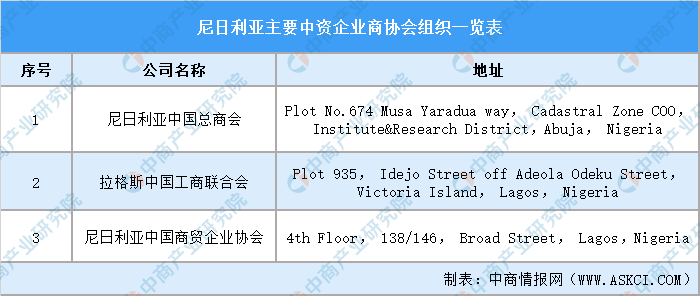

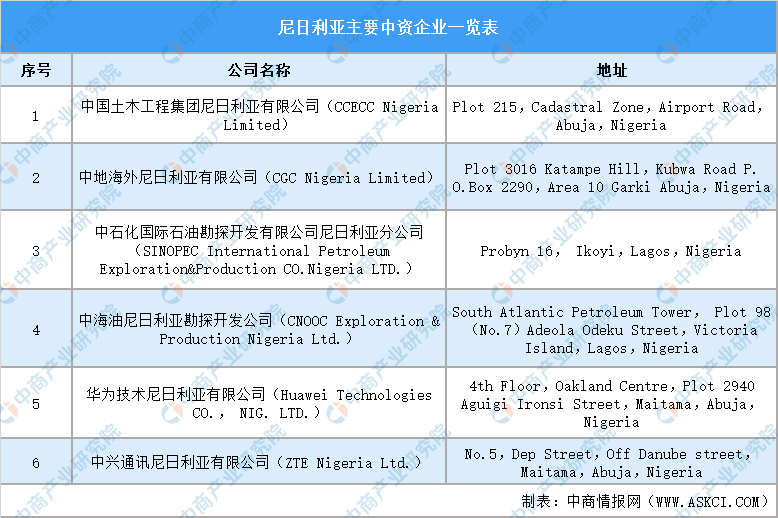

(三)尼日利亚中资企业商会、华人社团和主要中资企业一览表

1.中资商业协会

资料来源:中商产业研究院整理

3.主要中资企业

资料来源:中商产业研究院整理

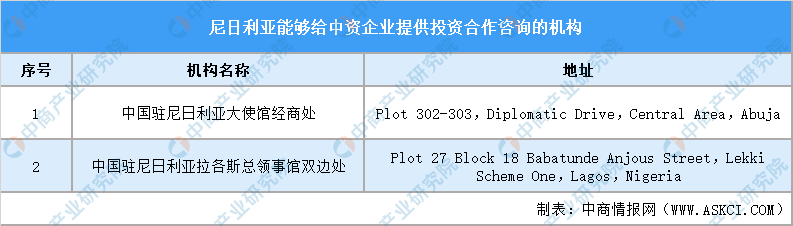

(四)能够给中国企业提供投资合作咨询的机构

1.中国驻尼日利亚使领馆

资料来源:中商产业研究院整理

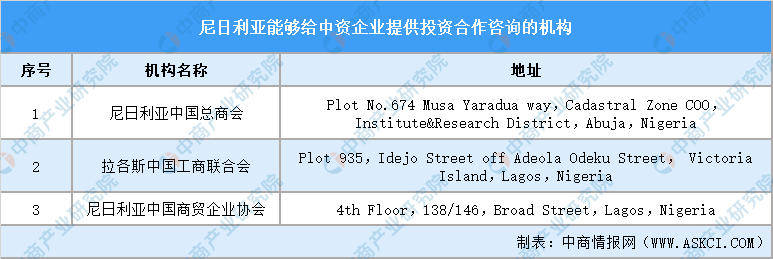

2.尼日利亚中资企业协会

资料来源:中商产业研究院整理

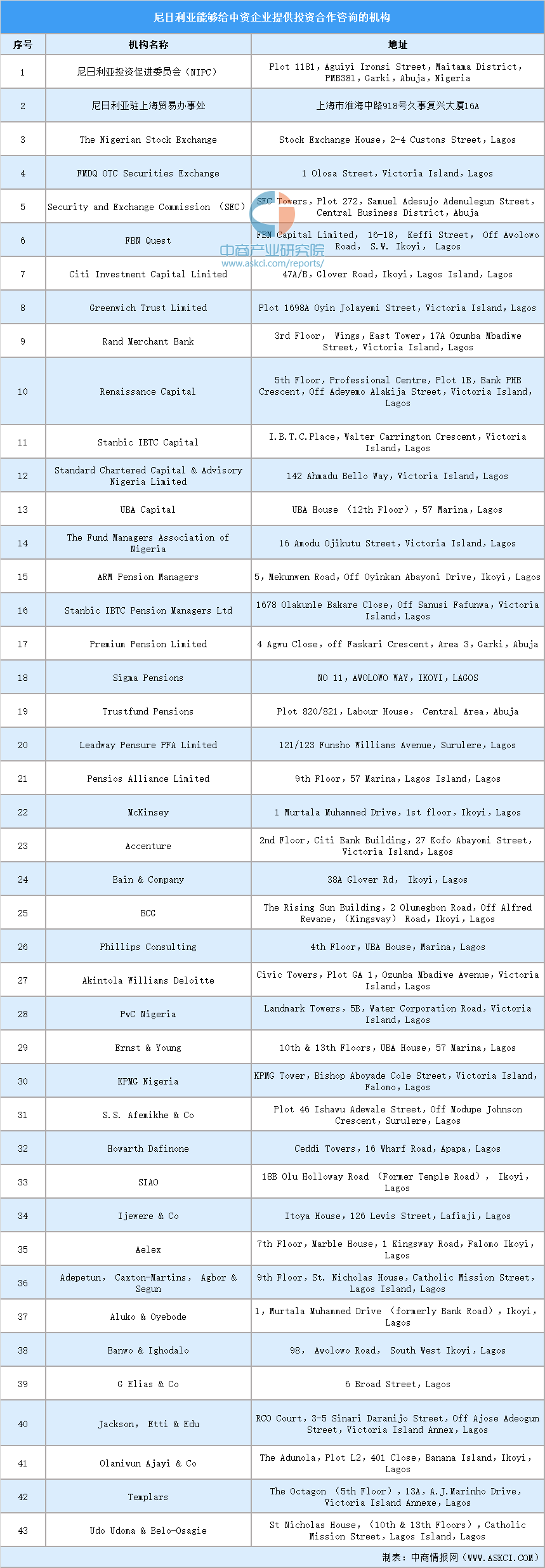

3.尼日利亚投资服务机构

资料来源:中商产业研究院整理

更多资料请参考中商产业研究院发布的《境外投资可行性研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、行业地位证明、可行性研究报告、产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会、“十五五”规划等咨询服务。

时间:10-12 11:52

时间:10-12 11:24

时间:10-12 11:13

时间:10-12 11:00