时间:09-23 10:15

时间:09-23 10:13

时间:09-23 08:50

时间:09-22 17:27

中商情报网讯:光伏电池片是一种利用光生伏特效应将太阳光能直接转换为电能的半导体器件。目前,中国光伏电池片市场正经历深度调整,行业面临产能过剩与价格激烈竞争导致的普遍盈利压力,但技术迭代与结构优化也为市场带来新机遇。

一、光伏电池片行业发展现状

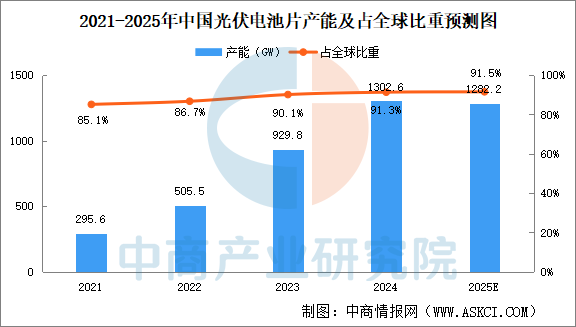

1.光伏电池片产能

中国是全球光伏电池片的“制造中心”,产能占全球比重长期超90%。在连续多年的产能扩张之后,光伏电池片行业迎来产能扩张的理性拐点。中商产业研究院发布的《2025-2030年中国光伏电池片市场调研分析及投资前景研究预测报告》显示,2024年中国光伏电池片产能达到1302.6GW,已经达到历史顶峰。但受到多种因素影响,行业投资热情明显降温,行业开始进入深度调整期。今年7月的中央财经委员会第六次会议和工信部制造业企业座谈会先后召开,明确了治理方向,即治理低价无序竞争,推动落后产能退出,提升产品品质。中商产业研究院分析师预测,2025年中国光伏电池片产能将达1282.2GW。

数据来源:中国光伏行业协会、中商产业研究院整理

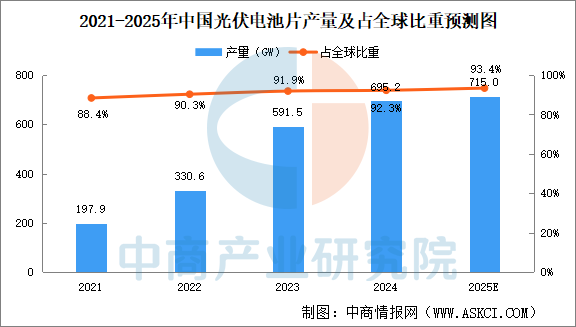

2.光伏电池片产量

中国光伏电池片龙头企业凭借着晶硅技术及成本控制方面的优势,低成本先进产能持续释放。目前,中国光伏电池片产能占全球比重超90%。中商产业研究院发布的《2025-2030年中国光伏电池片市场调研分析及投资前景研究预测报告》显示,2024年中国光伏电池片产量695.2GW,同比增长17.5%。2025年上半年,中国光伏电池片产量334GW,同比增长7.7%。中商产业研究院分析师预测,随着光伏电池片落后产能退出,光伏电池产量增幅将放缓,预计2025年中国光伏电池片产量将达715.0GW。

数据来源:中国光伏行业协会、中商产业研究院整理

3.光伏电池片出货量

受用电需求持续增长、光伏发电性价比提升及技术进步的推动,光伏电池片出货量近年来大幅增长。中商产业研究院发布的《2025-2030年中国光伏电池片市场调研分析及投资前景研究预测报告》显示,中国光伏电池片出货量由2021年的180.2GW增至2024年的563.2GW,复合年均增长率46.2%,出货量占全球比重由2021年的86.6%提升至2024年的93.0%。中商产业研究院分析师预测,2025年中国光伏电池片出货量将达645.4GW,出货量占全球比重提升至93.1%。

数据来源:中国光伏行业协会、中商产业研究院整理

4.光伏电池片出货量结构

当前光伏电池片技术正处于P型向N型迭代的关键期,N型电池凭借更高转换效率(理论效率超30%)和更低衰减率,逐步成为主流。N型TOPCon电池片是中国光伏电池片主流出货量类型。2024年N型TOPCon电池片出货量占比69.4%,P型PERC电池片出货量占比20.2%。N型HJT电池片、N型xBC电池片出货量较小,占比分别为3.9%、2.5%。

数据来源:中国光伏行业协会、中商产业研究院整理

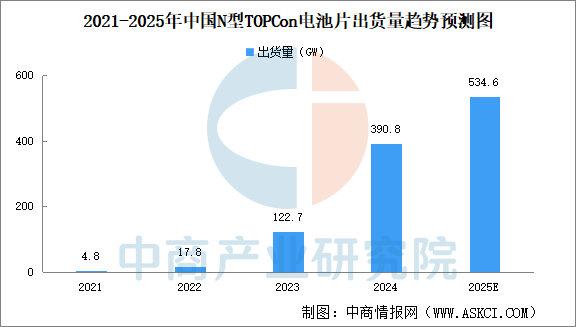

5.N型TOPCon电池片出货量

N型TOPCon电池片作为当前最普及的技术路线,目前各大厂商争相布局TOPCon电池片,TOPCon电池片市场前景广阔。中商产业研究院发布的《2025-2030年中国光伏电池片市场调研分析及投资前景研究预测报告》显示,中国N型TOPCon电池片出货量由2021年的4.8GW增至2024年的390.8GW,复合年均增长率200.4%。中商产业研究院分析师预测,2025年中国N型TOPCon电池片出货量将达534.6GW。

数据来源:中国光伏行业协会、中商产业研究院整理

6.光伏电池片价格

光伏电池片产能的高速扩张进一步加剧供需失衡,价格战持续升级。2024年TOPCon电池片价格从年初的每瓦0.47元一路下探至12月末的0.28元,跌幅高达40%。2025年3月间,受国内”531抢装潮”带动,市场需求短期上扬,TOPCon各尺寸电池片价格一度回升至每瓦0.3元以上。然而,随着政策利多逐步退场,行情迅速反转,截至7月初,电池片价格跌至历史低点,最低仅剩每瓦0.23至0.24元,多数企业销售价格已接近现金成本边缘,生存压力骤增。

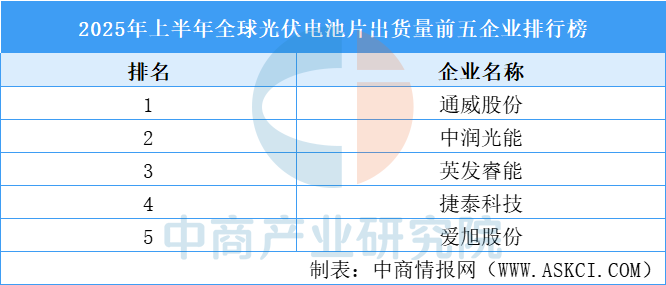

7.光伏电池片排行榜

通威股份在2024年夺得电池片全年第一后,2025上半年出货量仍稳居全球首位。中润光能位居第二,作为行业深耕已久的老牌电池厂,凭借灵活的产品布局,精准覆盖主流市场需求与细分领域。英发睿能上升至第三名,透过前瞻性的排产与经营策略,有效把握市场机遇,N型电池片出货量更是于上半年达到全球前二。捷泰科技位居第四,作为最早进行技术迭代的厂家之一,其TOPCon产品稳固占据市场份额,并在海外市场对TOPCon电池片需求激增下,成为海外客户的首选品牌之一。第五名为爱旭股份,近年来逐步将业务重心转向组件领域,并专注于BC技术的发展。

资料来源:InfoLink、中商产业研究院整理

二、光伏电池片行业发展前景

1.技术迭代加速,效率突破引领产业升级

中国光伏电池片技术已进入“高效化”与“多元化”并行突破的关键期。当前主流的PERC技术量产效率已达23.5%左右,接近理论极限,行业正加速向N型技术转型:TOPCon(隧穿氧化层钝化接触)技术凭借与PERC产线的高兼容性,量产效率已突破25%,头部企业实验室效率超26%;HJT(异质结)技术以低衰减、高双面率优势快速崛起,量产线平均效率达25.5%,叠层技术(如HJT+钙钛矿)实验室效率已超33%,远超传统晶硅极限。此外,钙钛矿单结电池量产进程提速,多家企业计划2025年建成百MW级产线,其低成本、柔性化特性有望打开BIPV(建筑光伏一体化)、便携式光伏等新场景。技术迭代不仅推动发电效率提升,更将加速落后产能出清,重塑行业竞争格局。

2.政策与市场双轮驱动,需求持续高增

“双碳”目标为中国光伏电池片产业提供了长期政策红利。国内层面,“十四五”可再生能源规划明确2025年光伏装机达5.3亿千瓦,分布式光伏(户用、工商业)占比持续提升,农光互补、渔光互补等复合项目加速推广,直接拉动电池片需求。国际层面,全球130余国提出“净零”目标,欧洲能源转型加速、东南亚及中东光伏装机放量,叠加美国《通胀削减法案》(IRA)对本土制造的支持(本土产能可获税收抵免),中国电池片企业通过海外设厂规避贸易壁垒,出口份额持续稳固。政策托底与全球需求共振下,预计全球光伏电池片需求将增加。

3.全产业链协同优势巩固全球竞争力

中国光伏电池片产业的“垂直一体化”布局已形成全球唯一完整产业链,从硅料提纯、硅片切割到电池片制造、组件封装,全环节技术自主可控且成本全球领先。上游多晶硅产能占全球90%以上,通威、协鑫等企业通过改良西门子法将单瓦硅料成本降至40元以下;中游硅片环节,大尺寸(182/210mm)、薄片化(厚度<130μm)技术普及,单瓦硅耗下降;电池片环节,头部企业通过规模化生产与工艺优化,单瓦非硅成本降至0.2元以下,较海外企业低30%-50%。全产业链协同不仅降低了电池片综合成本,更通过技术联动加速创新(如硅片薄片化推动电池片轻量化、银浆国产化降低HJT成本),形成“成本-技术”双重壁垒,确保中国在全球光伏电池片市场的主导地位。

4.应用场景多元化拓展,打开增长新空间

除传统集中式电站外,中国光伏电池片正通过“光伏+”模式渗透至更多细分领域,为需求增长提供新动能。BIPV(建筑光伏一体化)领域,高效电池片(如HJT的低温度系数特性)适配屋顶、幕墙等场景,政策推动下,市场潜力巨大;农光互补、渔光互补项目中,耐弱光、高可靠性的电池片(如TOPCon的低辐照性能)提升土地综合利用率,已在全国建设超200个“光伏+农业”示范基地;此外,车载光伏(电动车顶发电)、光伏制氢(利用电池片发电电解水制绿氢)等新兴场景加速落地,其中车载光伏已应用于特斯拉、比亚迪等车型。场景多元化不仅扩大了电池片的下游需求,更推动行业从“能源替代”向“能源融合”升级,为长期增长注入持续动力。

更多资料请参考中商产业研究院发布的《2025-2030年中国光伏电池片市场调研分析及投资前景研究预测报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、行业地位证明、可行性研究报告、产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会、“十五五”规划等咨询服务。

时间:09-23 10:15

时间:09-23 10:13

时间:09-23 08:50

时间:09-22 17:27