时间:02-19 17:42

时间:02-19 09:29

时间:02-19 09:20

时间:02-19 09:08

中商情报网讯:山东新巨丰科技包装股份有限公司主营业务为无菌包装的研发、生产与销售。无菌包装以原纸为基体,与聚乙烯和铝箔等原材料经过多道生产工序后复合而成,供液体产品在无菌环境下进行充填和封合。无菌包装作为液体包装产品中技术含量较高的一种材料,可以有效保存液体的营养成分,且因无需冷藏、保质期长、遮光、隔热、无菌、成本低、便于运输等特点被广泛应用于液态奶和非碳酸软饮料等食品的包装容器中。

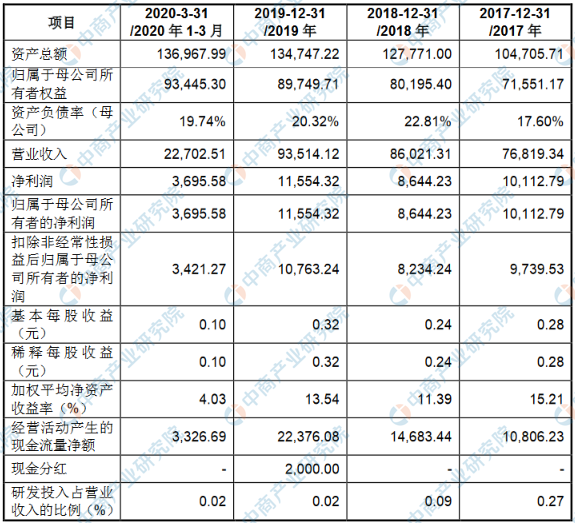

主要财务指标

山东新巨丰科技包装股份有限公司资产总额和归属于母公司所有者净利润逐年增加,2017年度资产总额为104,705.71万元,2018年度资产总额为127,771.00万元,2019年资产总额为134,747.22万元,2020年资产总额为136,967.99万元;2017年归属于母公司所有者权益为71,551.17万元,2018年归属于母公司所有者权益为80,195.40万元,2019年归属于母公司所有者权益为89,749.71万元,2020年归属于母公司所有者权益为93,445.30万元。

主要财务指标表

资料来源:中商产业研究院整理

本次上市存在的风险

一、经营风险

(一)客户集中度较高的风险

2017年度、2018年度、2019年度和2020年1-3月,公司来自前五名客户的销售收入占主营业务收入的比重为91.06%、89.33%、89.58%和90.07%,对伊利的销售收入占主营业务收入的比重为75.67%、74.44%、73.13%和76.24%,存在客户集中度较高的风险。公司主要客户所在的常温液态奶行业集中度较高,且呈现行业集中度不断上升的趋势。根据益普索出具的研究报告,2017年-2019年,伊利常温液态奶市场份额分别为23.4%、29.2%和32.7%。2019年,国内前两大常温液态奶公司伊利和蒙牛的市场份额合计超过62%。该特点预计将在未来一段时间内持续存在。如果公司主要客户由于自身原因或终端消费市场的重大不利变化而导致对公司产品的需求大幅下降,公司经营业绩将受到重大不利影响。

(二)关联交易占比较高的风险

2015年,伊利通过增资持有新巨丰20%的股权,后经其他股东增资稀释,伊利持有新巨丰18%的股份。2019年10月,伊利将其持有的公司10.26%的股权转让给苏州厚齐,将其持有的公司2.94%的股权转让给BRF。截至本招股说明书签署日,伊利持有发行人股份为4.80%。根据《深圳证券交易所创业板股票上市规则》规定,虽然伊利持有发行人的股权比例低于5%,但股权转让后12个月内仍视为关联方,与伊利发生的交易仍视为关联交易。2017年、2018年、2019年和2020年1-3月,公司对伊利的销售额分别为57,751.32万元、63,652.17万元,68,020.46万元和17,222.05万元,占主营业务收入的比重分别为75.67%、74.44%、73.13%和76.24%。在可预见的未来公司与伊利的业务合作仍将持续存在。若公司与伊利的业务合作发生重大不利变化,或未来公司的关联交易不能严格按照公允的价格执行,将会直接影响公司的盈利能力和股东的利益。

(三)市场竞争的风险

国际无菌包装公司仍在全球及国内无菌包装行业占据主导地位。根据益普索出具的研究报告,2019年,利乐公司的无菌包装销售量(标准包)占全球无菌包装市场销售量(标准包)的比例约为63%。利乐公司制造的送料灌装机在饮料行业广泛使用,公司客户普遍使用该等灌装机。若未来该等公司为维护其主导地位而采用降低价格、改装或升级灌装机等策略,亦或利用其主导地位影响无菌包装行业下游客户或上游供应商,将会对本公司生产经营产生重大不利影响。无菌包装下游行业发展前景良好,其对无菌包装的需求具有刚性特点。公司除了与其他无菌包装生产企业竞争,还与其他潜在进入者竞争,也面临金属包装、塑料包装、玻璃包装等其他包装企业的竞争。若未来其他无菌包装生产企业不断提升竞争力,潜在进入者不断进入,消费者偏好或技术工艺发生变化导致其他包装形式替代无菌包装,将会对本公司生产经营和业绩产生重大不利影响。

(四)重大食品安全事件的风险

近年来,随着我国居民生活水平日益提高,社会对食品安全问题更加关注,重大食品安全事件对食品饮料行业的影响日益凸显,在极端条件下甚至会导致原本具有市场优势地位的食品饮料供应商一蹶不振或陷入破产境地。若行业或客户发生重大食品安全事件,行业或客户销售收入将大幅下滑,进而导致其对公司产品的需求大幅下降,公司经营业绩将受到重大不利影响。

(五)原材料短缺或价格无法传导的风险

公司生产原材料主要包括原纸、聚乙烯和铝箔,2017年、2018年、2019年和2020年1-3月,上述原材料的采购金额占采购总额的比例分别为87.27%、86.02%、85.79%和84.32%。公司下游行业为液体食品与饮料行业,具有安全性高、节奏快且销售规模大的特点,因此对包装产品供货的稳定性、及时性和品质要求较高。未来如因价格、外汇、政治、供应商销售策略、技术等导致公司主要原材料短缺,将会对公司生产经营和财务状况产生重大不利影响。公司下游客户议价能力强,未来若原材料价格上升无法传导到下游客户,将会对公司生产经营和财务状况产生不利影响。

(六)需求增速放缓的风险

公司下游行业发展现状及趋势直接影响公司产品需求。根据益普索出具的研究报告,从2015年到2019年,中国无菌包装市场需求量复合年均增长率约为7.97%。影响无菌包装市场需求变化的因素较多,包括宏观经济发展速度、居民可支配收入、消费者偏好及习惯、食品安全事件等。无菌包装行业是典型的以销定产行业,下游客户无菌包装产品的产量和销量对无菌包装生产企业影响较大。如未来公司下游客户市场增速放缓甚至下降,则可能对公司经营业绩产生重大不利影响。

(七)经营业绩大幅下滑的风险

公司主营业务为无菌包装的研发、生产与销售。公司收入来自于向乳业及非碳酸软饮料生产商提供高品质的无菌包装,目前公司客户的集中度较高。公司的经营业绩受到宏观经济、市场竞争、食品安全事件、技术进步、客户经营及自身经营等多方面因素影响,下述风险单一或共同发生都有可能导致公司经营业绩大幅下滑的风险:(一)宏观经济出现严重不景气或下游行业发生食品安全事件的情况,市场对无菌包装的需求出现严重萎缩,公司无法接到足够的订单,无法实现正常的业务收入;(二)无菌包装行业竞争形势加剧或公司未及时跟进行业技术进步,行业产品毛利率大幅下降,进而影响公司产品价格及成本,公司无法实现正常的利润水平;(三)客户出现重大意外或其他不确定性,导致业务无法顺利执行或回款不正常,甚至出现合作终止的情形,使公司无法实现预期的业务收入和利润;(四)公司自身经营管理出现重大差错或不确定性,使公司无法实现预期的业务收入;(五)其他重大的、不可预见的因素导致公司业绩大幅下降。

二、管理和内控风险

(一)实际控制人控制的风险

公司实际控制人为袁训军及郭晓红夫妇。本次发行前,北京京巨丰的股东为袁训军、郭晓红夫妇,袁训军和郭晓红分别持有北京京巨丰50%的股权,袁训军、郭晓红夫妇通过北京京巨丰间接持有发行人26.54%的股权;同时,袁训军是发行人股东西藏诚融信、珠海聚丰瑞的普通合伙人、执行事务合伙人,袁训军通过西藏诚融信、珠海聚丰瑞实际控制发行人10.20%的股权,袁训军、郭晓红夫妇对发行人合计实际控制的股权为36.74%。若实际控制人袁训军及郭晓红利用表决权,影响公司的经营决策、人事任免等重大事项,则可能损害公司和广大中小投资者的利益。

(二)管理能力无法适应规模快速扩张的风险

报告期内,公司营业收入、资产规模快速增长。同时,本次发行募集资金投资项目实施后,公司产能将大幅增加,资产规模和营业收入将继续增长。如果公司未能进一步提高管理能力、研发技术水平,则有可能无法适应公司规模快速扩张对市场拓展、财务管理、客户服务、研发技术、内部控制等多方面的要求,从而对公司经营和发展产生不利影响。

三、财务风险

(一)应收账款收回的风险

报告期内,因业务快速增长,公司应收账款余额增长较快且占总资产比例较高。其中,公司2017年末、2018年末、2019年末和2020年3月末的应收账款余额分别为21,495.55万元、20,861.28万元、26,304.48万元和26,081.75万元,2017年末、2018年末、2019年末和2020年3月末占总资产比例分别为20.53%、16.33%、19.52%和19.04%。如果公司催收不及时,或应收款客户经营状况、财务情况发生不利变化,存在应收账款部分或全部无法收回的风险,进而对公司资金周转情况或经营业绩造成不利影响。

(二)毛利率下滑的风险

无菌包装行业技术门槛较高,国内具备规模化生产能力的企业不多。无菌包装行业下游主要为液态奶和非碳酸软饮料行业,液态奶和非碳酸软饮料行业发展空间和潜力较大。国内无菌包装生产企业往往具有一定合理稳定的毛利率。未来如宏观经济不景气、行业竞争加剧、产能增加超过需求、原材料成本波动、人工成本上升、下游客户食品安全、消费者偏好变化等,公司有可能面临毛利率下滑的风险。

四、其他风险

(一)新产品研发风险

为保持在无菌包装行业的竞争优势,公司需要不断进行研发创新。自成立以来,公司依靠自主研发实现了无菌包材的进口替代,并不断拓展产品类型,研发除了枕包、砖包、钻石包等产品线。随着无菌包装行业竞争逐渐加剧,下游客户需求逐渐向更高端的“钻石包”和“金属包”等产品方向发展,公司需不断在产品、技术、生产工艺等方面进行创新以保持市场占有率不断增长的趋势。但是无菌包装产品研发周期长,生产工艺复杂,产品研发过程中存在一定不确定性,公司可能面临产品、技术创新失败的风险。

(二)发行失败风险

本次发行的发行结果将受到证券市场整体情况、公司经营业绩、公司发展前景及投资者对本次发行的认可程度等多种内外部因素影响。公司存在发行认购不足或未能达到预计市值上市条件的情形而导致发行失败的风险。

(三)募集资金投资项目的实施风险

本次发行募集资金投资项目拟投入50亿包无菌包装材料扩产项目、50亿包新型无菌包装片材材料生产项目、研发中心(2期)建设项目、补充流动资金等项目,上述项目全部达产后,公司将新增100亿包的产能。本公司的募集资金投资项目筛选均是建立在对下游行业发展情况、竞争态势、市场环境及配套资源、人才保障等要素进行综合分析的基础上,在一定假设前提下,编制了可行性研究报告。若上述要素及假设发生超预期的重大不利变化,则本公司有可能无法按原计划顺利实施该等募集资金投资项目,有可能出现项目无法顺利推进、无法实现预期效益等不利情况,并将对本公司未来的经营业绩产生不利影响。

(四)新冠肺炎疫情对公司经营带来的风险

2020年以来,新冠肺炎疫情席卷全球,对包括中国在内的全球经济造成了较大冲击。新冠肺炎疫情导致交通运输受限、工厂无法开工等情形对公司的原材料供应、对外销售等产生了一定影响。虽然公司已采取一系列措施保障正常采购、生产、销售等活动,但若疫情在局部地区陆续爆发和蔓延,将对公司的经营生产带来不确定性。此外,公司部分原材料由境外供应商提供,原材料的原产国若无法有效控制新冠肺炎疫情,将对公司原材料的采购造成一定影响。

时间:02-19 17:42

时间:02-19 09:29

时间:02-19 09:20

时间:02-19 09:08