时间:02-19 17:42

时间:02-19 09:29

时间:02-19 09:20

时间:02-19 09:08

中商情报网讯:杭州凯尔达机器人科技股份有限公司是一家以工业机器人技术及工业焊接技术为技术支撑,为客户提供焊接机器人及工业焊接设备的高新技术企业。

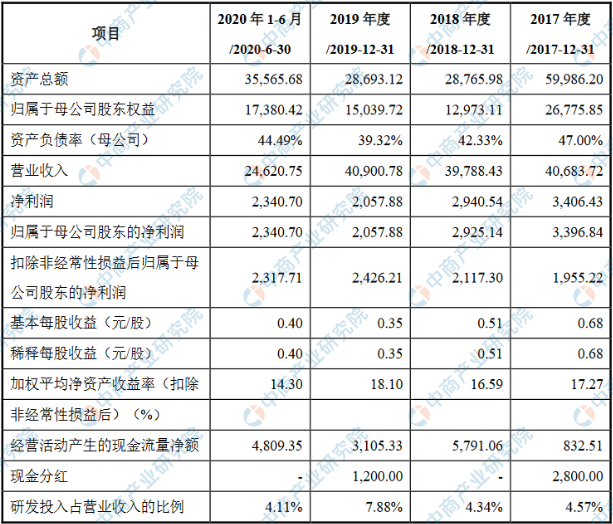

主要财务指标

杭州凯尔达机器人科技股份有限公司资产总额和归属于母公司所有者净利润逐年增加,2017年度资产总额为59,986.20万元,2018年度资产总额为28,765.98万元,2019年资产总额为28,693.12万元,2020年资产总额为35,565.68万元;2017年归属于母公司所有者权益为26,775.85万元,2018年归属于母公司所有者权益为12,973.11万元,2019年归属于母公司所有者权益为15,039.72万元,2020年归属于母公司所有者权益为17,380.42万元。

主要财务指标表

资料来源:中商产业研究院整理

本次上市存在的风险

一、技术风险

(一)技术更新迭代的风险

公司所处的工业机器人制造业及工业焊接设备制造业,属于智能制造装备行业,涉及计算机软件、电气工程、机械电子、机械设计、机械自动化等多个学科的专业知识,需要在焊接机器人、机器人手臂运动控制、先进焊接等多个领域积累大量的技术,无论从理论上或是产品研发、设计、生产等方面,均需要长期、持续的研发投入。

如果未来在机器人领域或工业焊接领域出现革命性的新技术,而公司未能及时应对新技术的迭代趋势,或未能满足技术升级的市场需求,将可能出现公司技术被替代或赶超的风险,对未来的经营业绩产生不利影响。

(二)核心技术泄密、技术人员流失的风险

公司已将大部分核心技术申请了专利,但仍存在部分非专利核心技术,该部分非专利技术不受《中华人民共和国专利法》保护。同时,在技术研发和产品生产过程中,公司技术人员对技术均有不同程度的了解,如相关技术人员流失或泄密,可能影响公司的后续技术开发能力,也存在核心技术泄露的风险。

(三)专利被仿制、被侵权的风险

公司所处的工业机器人制造业及工业焊接设备制造业,研发难度大、周期长、成本高,对行业内企业的资金实力、技术积累、研发团队的要求较高。从而使得该行业内绝大多数国内企业以中低端产品为主或关键部件以外购为主,导致技术含量偏低的中低端产品的竞争激烈。

随着中低端产品竞争的进一步加剧,而市场中少数竞争者因自主创新能力不足或研发投入小等原因不能研发出高端产品,可能选择直接仿制他人专利技术产品,或进行专利侵权。因此,不能完全排除少数竞争对手仿制公司具有自主知识产权的超低飞溅焊接机器人、伺服焊接机器人等各类智能制造装备,或直接实施专利侵权的可能性,进而对公司生产经营造成重大不利影响的风险。

二、经营风险

(一)工业机器人行业发展不及预期的风险

根据IFR的预测,公司所处的工业机器人行业未来仍将保持高速的增长。公司基于对行业趋势的判断,加大了工业机器人整机(即机器人手臂及控制器)与机器人专用焊接设备的研发力度及技术储备。但如果未来因宏观经济环境改变、国际形势变化、新技术更迭等因素导致下游市场需求下降、工业机器人行业发展不及预期,则将会对公司生产经营造成重大不利影响。

(二)产品拓展不及预期的风险

焊接机器人主要由工业机器人整机(即机器人手臂及控制器)以及机器人专用焊接设备构成。公司针对上述两项核心组成部件持续进行研发投入,并推出了公司自主研发的工业机器人整机以及机器人专用焊接设备。

上述两项关键产品,均会对公司未来盈利增长能力产生重大影响。如果相关产品实际推广不及预期,将对公司未来的盈利增长能力产生重大不利影响。

(三)市场竞争加剧的风险

公司所处的工业机器人制造业及工业焊接设备制造业是一个高度市场化竞争的市场。国内绝大部分处于该行业内的企业主要在中低端市场进行竞争,而高端市场则由国外龙头企业占据主导地位。继推出机器人专用焊接设备、机器人手臂及控制器等产品后,公司在焊接机器人及高端工业焊接设备领域与日本松下、日本OTC、奥地利伏能士、美国林肯等国外龙头企业的竞争不断加剧。如未来高端市场的竞争对手增加或现有竞争对手提升产品竞争力导致市场竞争进一步加剧,将可能对公司生产经营造成不利影响。

(四)公司规模扩大引致的管理风险

本次发行后,随着募集资金到位、投资项目的陆续开展,公司规模将快速扩张。资产、业务、人员规模的大幅度增加,对公司的财务管理、流程管理、业务质量控制、人力资源管理等管理能力的要求也随之提高。如果公司管理层不能结合实际情况适时调整和优化管理体系,公司将存在一定的管理风险,进而影响未来的发展。

三、财务风险

(一)关联交易占比较高、单一供应商占比较大的风险

报告期内,公司与安川集团存在关联采购与关联销售。报告期内公司向安川集团关联采购金额分别为17,817.36万元、12,593.04万元、15,071.16万元和9,661.00万元,占同期原材料采购总额的比例分别为53.93%、45.32%、50.52%和52.63%;公司向安川集团的销售金额分别为1,144.97万元、885.51万元、865.02万元及675.35万元,占营业收入的比例分别为2.81%、2.23%、2.11%及2.74%,占比较小。

机器人“四大家族”安川集团、日本发那科、瑞士ABB及德国库卡均可提供同品质、同价位的机器人手臂及控制器,但向单一供应商进行规模采购可提升公司议价能力,并降低公司下游经销商的技术学习难度、减少产品后续维护成本,因此,公司需选择“四大家族”中的一家作为公司机器人手臂及控制器的主要供应商。而公司与安川集团的合作时间较长,在2013年安川集团下属安川电机(中国)成为公司股东之前,双方已展开合作,因此,公司最终选择安川集团作为公司焊接机器人所需机器人手臂及控制器的供应商,导致报告期内,公司向安川集团采购占比较高。

而公司自主研发的机器人手臂及控制器于2020年6月刚正式投产并开始应用于公司的焊接机器人的生产之中,根据公司的经营需求及自产机器人的推广计划,公司短期内仍将向安川集团采购工业机器人手臂及控制器。若未来安川集团终止与公司的合作,公司需重新选择其他“四大家族”作为供应商或加快实现自产机器人整机的推广,而与新供应商之间的磨合需要时间,自产机器人整机的推广存在不确定性,将可能对公司的经营情况造成不利影响。

(二)境外销售的风险

报告期内,公司境外销售收入分别为4,441.47万元、5,456.95万元、4,251.92万元及1,775.14万元,占营业收入比例分别为10.92%、13.71%、10.40%及7.21%。

公司海外出口国家包括印度、墨西哥、巴西、阿根廷、印尼等。其中,阿根廷生产发展部于2020年10月23日公告第2020/559号决议,对我国电焊机(焊接机器人除外)产品征收94.39%反倾销税。上述反倾销制裁,将对发行人工业焊接设备相关产品出口阿根廷构成不利影响。报告期内,发行人向阿根廷出口金额分别为325.20万元、403.11万元、34.67万元以及0.30万元,占发行人营业收入的比例分别为0.80%、1.01%、0.08%以及0.00%。

目前,除阿根廷之外,发行人其他主要出口国暂未针对发行人相关产品进行贸易制裁。但如果其他相关国家政治环境恶化、贸易环境欠佳或实施对公司交易产生不利影响的法律政策,公司的海外市场业务将面临较大的法律风险。

另外,自2020年以来,中美贸易摩擦进一步升级,虽然公司产品不直接出口美国市场,但海外主要客户伊萨集团的控股股东系美国公司,如中美贸易摩擦进一步升级,可能导致公司对伊萨集团的销售规模下降,进而影响公司的经营业绩。

(三)存货减值的风险

报告期各期末,公司存货账面价值分别为9,388.94万元、7,519.72万元、7,536.28万元、7,809.81万元,占流动资产的比例分别为19.40%、43.10%、43.33%、32.10%。公司的存货主要由原材料、在产品和库存商品构成,其中原材料的占比超过50%。为保持生产的稳定及响应市场的需求,公司需保持一定的备货,若下游市场发生变化,客户订单减少,将导致公司所购原材料无法正常消耗,存在减值风险。

同时,如未来公司产品销售价格大幅下降、产品滞销,则可能导致存货发生减值,进而对公司盈利产生不利影响。

四、募集资金项目风险

(一)新增产能无法及时消化的风险

公司本次募集资金投资项目“智能焊接机器人生产线建设项目”是根据焊接机器人当前市场的供需情况、未来市场的增长情况、公司当前的市场地位、公司预期未来可以保持的市场份额、公司未来的业务发展规划等因素综合分析而确定的。募投项目达产后,公司工业机器人手臂及控制器的产能将有较大幅度的增长,支撑未来公司工业机器人业务的发展。

在项目实施及后续经营过程中,如果出现客户需求增长放缓、市场开拓滞后或市场环境不利等变化,公司新增产能将存在无法及时消化的风险,进而将直接影响本次募集资金投资项目的经济效益和公司的整体经营业绩。

(二)新增固定资产折旧影响盈利能力的风险

本次募集资金投资项目需要购置或新建固定资产,导致公司固定资产折旧金额将大幅上升。尽管在编制募集资金投资项目可行性研究报告时,公司已充分考虑折旧费用上升增加的运营成本,但是由于市场发展、宏观经济形势等具有不确定性,可能会使公司募集资金投资项目建成后实现预期收益需要一定时间。公司在募集资金投资项目建成投产后的一段时间内可能面临因固定资产折旧增加而影响公司盈利能力的风险。

五、发行失败风险

根据相关法规要求,若本次发行时提供有效报价的投资者或网下申购的投资者数量不足法律规定要求,或者发行时总市值未能达到预计市值上市条件的,本次发行应当中止,若公司中止发行上市审核程序超过交易所规定的时限或者中止发行注册程序超过3个月仍未恢复,或者存在其他影响发行的不利情形,将导致发行失败的风险。

六、其他风险

(一)新型冠状病毒肺炎疫情带来的风险

受突发的新型冠状病毒肺炎疫情影响,公司一季度存在一定时间的停工,虽然公司2020年2月底已经恢复正常的生产、经营,但公司一季度的业绩仍受到一定程度的影响。公司2020年一季度收入为7,599.06万元,较2019年一季度下降15.71%。

现阶段,境外部分国家与区域新型冠状病毒肺炎疫情仍然较为严重。若本次疫情长期持续,一方面可能对公司境外产品推广、客户开发等产生不利影响,另一方面可能对公司下游行业产生冲击,从而间接影响公司的产品需求,上述两方面因素将可能影响公司未来业绩。

(二)共同控制的风险

公司的实际控制人为王仕凯、王国栋、王三友、王金,其中王仕凯、王三友是兄弟,王国栋是王仕凯、王三友的堂叔,王金是王仕凯的儿子,四人作为一致行动人,并签订了《一致行动协议》,持续多年共同控制、管理公司的经营活动,能对公司发展所涉重大事项进行有效决策。

尽管公司实际控制人之间存在亲属关系,且实际控制人承诺未来将继续采取措施保持公司控制权的稳定,但如果未来该共同控制结构发生重大变化,或无法形成有效决议而影响公司重大决策,将对公司的正常生产经营产生不利影响。

时间:02-19 17:42

时间:02-19 09:29

时间:02-19 09:20

时间:02-19 09:08