时间:05-25 14:21

时间:05-25 11:38

时间:05-25 11:11

时间:05-25 10:32

中商情报网讯 第三方支付是伴随电子商务而产生的一种金融业态,其极大改善了电子商务支付环节的便利性和安全性,是支撑整个产品体系和交易体系的重要通道。2008年起我国电商行业迅猛发展,第三方支付行业也随之取得了快速的发展,交易额连续3年增长率超过100%。2011年,央行发放首批支付牌照,第三方支付自此获得合法地位。2013年以来,通过余额宝投资、春节抢红包、打车等众多消费场景深刻影响了人们的互联网支付行为,第三方支付行业嵌入更多生活场景,人们越来越习惯于这种支付方式。近日,人社部印发《“互联网+人社”2020行动计划》,明确将开放社保卡支付结算接口,与第三方支付平台合作拓展社保卡线上支付结算模式,支持线上机构开展网上购药等应用。我们预计该政策会促使更多农村居民和老年人使用第三方支付,用户渗透率将不断提高,交易规模将不断扩大,第三方支付行业将继续保持增长态势。

据统计预测,2016年互联网支付用户规模约为4.9亿人,同比增长16.7%,移动支付用户规模约为4.4亿人,同比增长22.2%,互联网支付交易规模为41.7万亿元,同比增长42.3%,2017年互联网支付用户将达5.3亿人,移动支付用户规模将达4.9亿人。总体来看,互联网支付用户规模和交易金额均将保持继续增长态势。

数据来源:中商产业研究整理

数据来源:中商产业研究整理

增值服务提供盈利新增长点历经近年来的发展,第三方支付行业形成了相对多元的盈利模式。第一,作为支付通道获取接入费、服务费等佣金收入。第二,对平台内沉淀资金进行投资获取投资收益。第三,提供增值服务获取收益。由于第三方支付具有极强的场景属性,支付行为与网购、社交、春节抢红包、打车等具体生活场景紧密相连,通过对生活场景的广泛嵌入,能够积累大量交易信息,对这些信息进入深入挖掘分析,可通过提供大数据分析、征信、精准营销等增值服务获利。今年政府出台《非银行支付机构专项整治工作实施方案》、《条码支付业务规范(征求意见稿)》,《网络借贷资金存管业务指引(征求意见稿)》,对虚拟账户进行分类,强调第三方支付回归通道型、小额支付,限制第三方支付机构沉淀资金规模,并明确只能由银行作为P2P网贷平台资金存管机构。可以预见这些政策的出台将会使得第三方支付机构利益受损,但是我们已经提到第三方支付行业有较为丰富的盈利模式,可以通过我们提到的第三种模式,不断寻求切入更为细致的生活场景,深入挖掘行业痛点,提供更为丰富的增值服务。因而我们从长期看好第三方支付行业的发展。

数据来源:中商产业研究整理

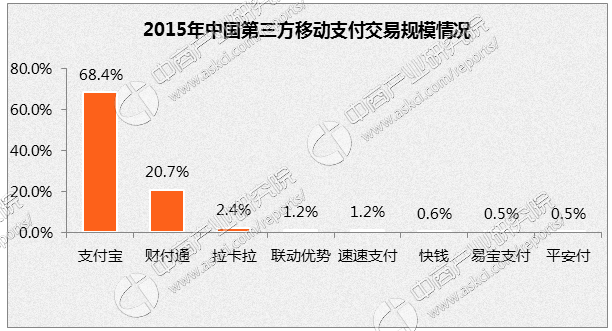

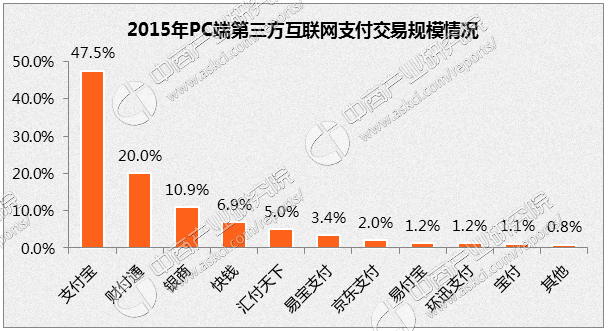

行业格局已现,牌照资源稀缺并购不断第三方支付行业目前已形成寡头垄断的市场格局,支付宝和财付通两大行业龙头在PC端共占据67.5%的市场份额,移动端占比更高,占据近90%的市场份额。它们依靠淘宝和微信形成了极强的用户粘性,且拓展新用户的边际成本较低,背后有强大的资本和技术支持。可以预见,支付宝和财付通将进一步抢占剩余市场份额,众多中小公司在剩余不多的市场份额内竞争将会加剧。政策方面,央行第三方支付牌照数量控制较为严格,提出坚持“总量控制、机构优化、提高质量、有序发展”的原则,并禁止买卖支付牌照,公司唯有通过收购原持有牌照公司才能进入支付领域。据不完全统计,自2012年京东收购网银在线开始已发生超过30起并购案例。总体来看,未来行业并购将会继续,我们建议关注并购整合带来的投资机会。

时间:05-25 14:21

时间:05-25 11:38

时间:05-25 11:11

时间:05-25 10:32