中商产业研究院2020-08-18

中商情报网讯:中科寒武纪科技股份有限公司首次公开发行股票并在科创板上市。据了解,中科寒武纪科技股份有限公司主营业务应用于各类云服务器、边缘计算设备、终端设备中人工智能核心芯片的研发、设计和销售,为客户提供丰富的芯片产品与系统软件解决方案。

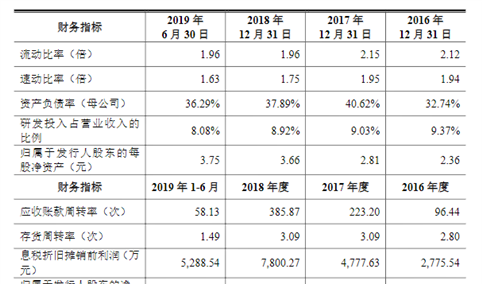

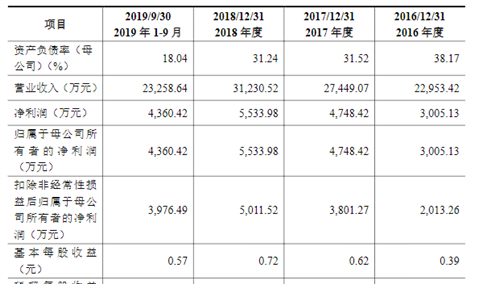

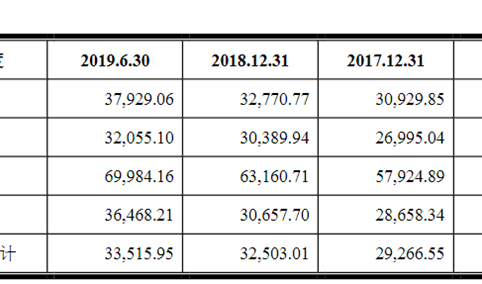

主要财务指标

中科寒武纪科技股份有限公司资产总额逐年增加和净利润逐年增加,2017年度资产总额为59,018.46万元,2018年度资产总额为304,145.16万元,2019年资产总额为466,847.23万元;2017年净利润为-38,070.04万元,2018年净利润为-4,104.65万元,2019年净利润为-117,912.53万元。

主要财务指标表

资料来源:中商产业研究院整理

本次上市存在的风险

(一)发行人存在累计未弥补亏损及持续亏损的风险

智能芯片研发需要大量资本开支。2017年度、2018年度和2019年度,发行人归属于母公司普通股股东的净利润分别为-38,070.04万元、-4,104.65万元和-117,898.56万元,扣除非经常性损益后归属于母公司普通股股东的净利润分别为-2,886.07万元、-17,191.50万元和-37,673.31万元,截至2019年12月31日,发行人累计未分配利润为-85,463.70万元。截至本上市保荐书签署日,发行人尚未盈利且存在累计未弥补亏损,主要原因是发行人研发支出较大,产品仍在市场拓展阶段,且报告期内因股权激励计提的股份支付金额较大。未来一段时间,发行人将存在累计未弥补亏损及持续亏损并将面临如下潜在风险:

(1)发行人在未来一定期间可能无法盈利或无法进行利润分配

截至本上市保荐书签署日,发行人产品仍在市场拓展阶段、研发支出较大,因此,发行人未来一定期间可能无法盈利或无法进行利润分配。发行人未来亏损净额的多少将取决于发行人产生收入的能力、研发项目的数量及投入等方面。即使发行人未来能够盈利,亦可能无法保持持续盈利。预计首次公开发行股票并上市后,发行人短期内无法现金分红,将对股东的投资收益造成一定程度不利影响。

(2)发行人在资金状况、研发投入、业务拓展、人才引进、团队稳定等方面可能受到限制或存在负面影响

人工智能芯片产品产生销售收入之前,发行人需要投入大量资源完成产品研发、推广及销售等工作。发行人将在现有产品推广及新产品研发等诸多方面继续投入大量资金,需要通过其他融资渠道进一步取得资金。截至本上市保荐书签署日,发行人营运资金依赖于外部融资,如经营发展所需开支超过可获得的外部融资,将会对发行人的资金状况造成压力。

若发行人经营活动无法维持充足的现金流,发行人现有在研项目的进程将可能受到影响并因此迟滞,现有产品的市场推广也会受到影响,不利于发行人的业务拓展,也可能导致发行人无法正常履约等,并对发行人业务前景、财务状况及经营业绩构成重大不利影响。

发行人资金状况面临压力将影响发行人员工薪酬的发放和增长,从而影响发行人未来人才引进和现有团队的稳定,可能会阻碍发行人研发及商业化目标的实现,并损害发行人成功实施业务战略的能力。

(3)发行人收入可能无法按计划增长发行人未来销售收入的产生主要取决于发行人产品市场推广及销售等因素

发行人存在累计未弥补亏损及持续亏损的情形将可能导致发行人的资金状况无法满足自身在产品研发、市场推广及销售等方面的需求,进而可能使未来销售收入增长不及预期。发行人将持续在产品研发、市场推广及销售等方面进行投入,如发行人收入未能按计划增长,则可能导致亏损进一步增加。

(4)发行人无法保证未来几年内实现盈利,发行人上市后亦可能面临退市的风险

发行人未来几年将存在持续大规模的研发投入,上市后未盈利状态可能持续存在且累计未弥补亏损可能继续扩大。若发行人上市后触发《上海证券交易所科创板股票上市规则》第12.4.2条的财务状况,即经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,或经审计的净资产(含被追溯重述)为负,则可能导致发行人触发退市条件。而根据《科创板上市公司持续监管办法(试行)》,发行人触及终止上市标准的,股票直接终止上市,不再适用暂停上市、恢复上市、重新上市程序。

(二)核心技术升级迭代与行业未来技术发展方向不一致的风险

集成电路设计行业技术升级和产品更新换代速度较快,并且发展方向具有一定不确定性,因此集成电路设计企业需要正确判断行业发展方向,根据市场需求变动和工艺水平发展及时对现有技术进行升级换代,以持续保持产品竞争力。发行人专注的人工智能芯片领域属于近年来快速发展的前沿新兴科技领域,存在多样化的技术路径和技术发展方向。

未来若发行人核心技术升级迭代进度和成果未达预期,致使技术水平落后于行业升级换代水平,或者发行人核心技术发展的方向未能匹配未来行业对于人工智能芯片的要求,将影响发行人产品竞争力并错失市场发展机会,对发行人未来业务发展造成不利影响。

(三)发行人研发工作未达预期的风险

集成电路设计公司需要持续投入大量的资金和人员到现有产品的升级更新和新产品的开发工作中,以适应不断变化的市场需求。由于人工智能芯片仍属于前沿科技领域,研发项目的进程及结果的不确定性较高。此外,发行人的技术成果产业化和市场化进程也会具有不确定性。如果未来发行人在研发方向上未能正确做出判断,在研发过程中关键技术未能突破、性能指标未达预期,或者研发出的产品未能得到市场认可,发行人将面临前期的研发投入将难以收回,预计效益难以达到的风险,对发行人业绩产生不利影响。

(四)核心技术泄密的风险

集成电路设计行业为典型的技术密集行业,核心技术是发行人保持竞争优势的有力保障。目前发行人多项产品和技术处于研发阶段,核心技术人员稳定及核心技术保密对发行人的发展尤为重要。若发行人在经营过程中因核心技术信息保管不善、核心技术人员流失等原因导致核心技术泄密,将对发行人业务发展和研发工作进程造成不利影响。

(五)发行人知识产权风险

作为一家科技创新型企业,发行人的知识产权组合是取得竞争优势和实现持续发展的关键因素。截至2020年2月29日,发行人已获得授权的专利共计65项,其中境内专利共计50项,境外专利共计15项。发行人在业务开展过程中不能保证发行人的专有技术、商业机密、专利或集成电路布图设计不被盗用或不当使用,不排除公司知识产权被监管机构宣告无效或撤销的风险,亦不排除发行人与竞争对手产生其他知识产权纠纷的可能。此外,发行人亦不排除未能及时对临近保护期限的知识产权进行续展的风险。

由于集成电路设计业务的国际化程度较高,不同国别、不同的法律体系对知识产权的权利范围的解释和认定存在差异,若发行人未能准确理解可能会引发争议甚至诉讼,并随之影响业务开展。同时,虽然发行人一直坚持自主创新的研发战略,避免侵犯第三方知识产权,但仍不排除少数竞争对手采取恶意诉讼的市场策略,利用知识产权相关诉讼等拖延发行人市场拓展,以及发行人员工对于知识产权的理解出现偏差等因素出现非专利技术侵犯第三方知识产权的风险。(六)技术授权风险

集成电路IP指已验证的、可重复利用的、具有某种确定功能的集成电路模块,EDA工具为芯片设计所需的自动化软件工具。发行人在经营和技术研发过程中,视需求需要获取第三方集成电路IP和EDA工具供应商的技术授权。报告期内,发行人集成电路IP和EDA工具供应商主要为ARM、Synopsys和Cadence等,如果由于不可抗力因素,上述供应商均停止向发行人进行技术授权,将对发行人的经营产生不利影响。

(七)市场竞争加剧风险

由于人工智能应用场景的不断涌现和对计算能力的要求不断提升,人工智能芯片的需求量不断上升。市场需求的提升吸引了各家国际集成电路巨头企业加大了对该领域的投入,市场竞争逐步加剧。与英伟达、英特尔、AMD等国际大型集成电路企业相比,发行人在整体规模、资金实力、研发储备、销售渠道等方面仍然存在着较大的差距。国内企业中如华为海思及其他芯片设计公司也日渐进入该市场,发行人面临着市场竞争进一步加剧的状况。未来如发行人不能实施有效的应对措施,将可能面临主要产品销售不及预期、产品毛利率下滑等不利情况。

(八)IP授权业务持续发展的风险

报告期内,发行人IP授权收入主要来源于终端智能处理器IP寒武纪1A和寒武纪1H两款产品。2017年至2019年,发行人终端智能处理器IP授权业务收入分别为771.27万元、11,666.21万元和6,877.12万元,占主营业务收入的比例分别为98.95%、99.69%和15.49%。发行人未来IP授权业务的持续增长取决于能否成功拓展新客户和继续与存量客户维持合作,还取决于发行人拥有及未来将要研发的处理器IP在性能、用途等方面能否满足客户需求。若无法满足上述条件,则发行人IP授权服务存在难以持续发展的风险。

(九)客户集中度较高的风险

2017年、2018年和2019年,发行人前五大客户的销售金额合计占营业收入比例分别为100.00%、99.95%和95.44%,客户集中度较高。若发行人主要客户大幅降低对发行人产品的采购量或者发行人未能继续维持与主要客户的合作关系,将给发行人业绩带来显著不利影响。此外,发行人面临着新客户拓展的业务开发压力,如果新客户拓展情况未达到预期,亦会对发行人盈利水平造成重大不利影响。

(十)供应商集中度较高且部分供应商难以取代的风险

发行人采用Fabless模式经营,供应商包括IP授权厂商、服务器厂商、晶圆制造厂和封装测试厂等。报告期内,发行人通过代理商采购芯片IP、EDA工具、晶圆及其他电子元器件等,发行人与主要供应商保持了稳定的合作关系。2017年-2019年,发行人向前五名直接供应商合计采购的金额分别为1,422.28万元、20,315.49万元和36,271.17万元,占同期采购总额的比例分别为92.64%、82.53%和66.49%,占比相对较高。

其中,晶圆主要向台积电采购,芯片IP及EDA工具主要向Cadence、Synopsys和ARM等采购,封装测试服务主要向日月光、Amkor和长电科技采购,采购相对集中。由于集成电路领域专业化分工程度及技术门槛较高,部分供应商的产品具有稀缺性和独占性,如不能与其保持合作关系,发行人短时间内难以低成本地切换至新供应商。此外,未来若供应商业务经营发生不利变化、产能受限或合作关系紧张,或由于其他不可抗力因素不能与发行人继续进行业务合作,将对发行人生产经营产生不利影响。

(十一)发行人运营时间较短,未来发展前景存在不确定性的风险

发行人成立于2016年3月,业务正处于快速发展中,发行人在现有规模上经营的时间较短。因此,发行人经营历史难以提供足够的经营数据和财务数据供投资者参考,发行人未来的发展前景存在一定的不确定性。

(十二)研发人员流失的风险

集成电路设计企业对研发人员的依赖度较高。高素质的研发团队是发行人核心竞争力的重要组成部分,也是发行人赖以生存和发展的基础和关键。稳定的研发队伍和技术人员,是发行人持续进行技术创新和保持市场竞争优势的重要因素。截至2019年12月31日,发行人拥有研发人员680人,占员工总人数的79.25%;拥有硕士及以上学历人员546人,占员工总人数的63.64%。未来,如果发生各种情况导致发行人薪酬政策和水平在同行业中不具备竞争力和吸引力等,将难以引进更多的高端技术人才,甚至导致现有研发人员大量流失,将对发行人生产经营产生不利影响。